2022年3月期決算 中小企業向け貸出は最高額を更新、伸び率は縮小へ ~ 国内106銀行「地方公共団体・中小企業等向け貸出金残高」調査 ~

国内106銀行の2022年3月期の総貸出金残高は508兆555億円(前年比1.3%増)で、3月期では調査を開始した2010年以降、最高を記録した。ただ、伸び率はコロナ禍の資金繰り支援の一巡もあり、前年の5.1%増から大幅に縮小した。

総貸出金残高のうち、中小企業等向けが347兆6,111億円(同1.9%増)で、11年連続で前年を上回った。また、地方公共団体(以下、地公体)向けも36兆3,219億円(前年比0.2%増)と微増ながら、それぞれ最高額を更新した。

貸出金の伸び率は、中小企業等向けが前年(4.4%増)から2.5ポイント低下。地公体向けは前年(7.9%増)から7.7ポイント低下し、伸び率は過去最低となった。

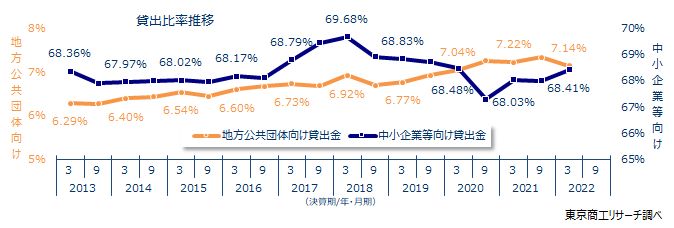

総貸出金残高に占める貸出比率は、中小企業等向けが68.41%(前年68.03%)で、3月期では4年ぶりに前年を上回った。一方、地公体向けは7.14%(同7.22%)で、3年ぶりに縮小した。

政府や金融機関の資金繰り支援で、コロナ禍でも企業倒産は大幅に抑制された。だが、2022年に入り支援効果は薄らぎ、低水準ながら4月から5カ月連続で前年同月を上回って推移。企業倒産は底打ちから増勢に潮目が変わっている。中小企業の業績回復が遅れ、過剰債務の解消が急務になるなか、加速する円安や物価上昇で企業の資金需要は変化しており、新たな資金調達への対応が課題になっている。今後、企業と真剣に向き合い、リスクを取りながら支援できるか金融機関の姿勢が注目される。

- ※本調査は、国内銀行106行の2022年3月期決算の「地方公共団体向け」と「中小企業等向け」の貸出金残高を前年同期と比較、分析した(りそな銀行、沖縄銀行は信託勘定を含む)。「中小企業等」には、個人向け貸出を含む。

地公体向け貸出金残高 前年比0.2%増

2022年3月期の地公体向け貸出金残高は36兆3,219億円(前年比0.2%増)だった。3月期としては調査を開始した2010年以降、12年連続で前年を上回り、過去最高を更新した。ただ、伸び率は、3月期としては2019年(2.2%増)を下回り、最小となった。

106行のうち、地公体向け貸出金残高が前年を上回ったのは50行(構成比47.1%)で、前年(57行)より7行減少した。

総貸出金残高のうち、地公体向け構成比は7.14%で、前年同期の7.22%を0.08ポイント下回った。地公体向け貸出金の構成比が前年を上回ったのは39行(構成比36.7%)で、前年40行から1行減少した。

地公体向け貸出比率が最も高かったのは、熊本銀行の32.94%(前年35.41%)。次いで、北洋銀行31.69%(同32.20%)、青森銀行31.52%(同31.23%)の順。貸出比率30%以上は3行(同4行)、同20%以上は8行(同4行)だった。

中小企業等向け貸出金残高は過去最高、伸び率は鈍化

2022年3月期の中小企業等向け貸出金残高は347兆6,111億円(前年比1.9%増、前年比6兆7,366億円増)で、過去最高を更新した。ただ、コロナ禍での中小企業への資金繰り支援策が一巡し、伸び率は前年(4.4%増)を大きく下回った。

総貸出金残高のうち、中小企業等向けの貸出比率は68.41%(前年68.03%)で、4年ぶりに前年を上回った。

中小企業等向け貸出金残高が増加したのは88行(構成比83.0%)で、前年の102行から14行減少した。大手行が7行のうち5行(前年5行)、地方銀行が62行のうち53行(同61行)、第二地銀が37行のうち30行(同36行)で、中小企業等向け貸出金残高が前年を上回った。

中小企業等向け貸出金残高の伸び率トップは、あおぞら銀行の前年比12.37%増。中小企業等向け貸出金は2兆5,175億円で、総貸出金に占める構成比は77.92%(同76.76%)だった。

以下、島根銀行の前年比12.36%増、山陰合同銀行の同10.8%増、大東銀行の同10.0%増、きらぼし銀行の同9.6%増の順。伸び率の上位10行は、地方銀行と第二地銀が各4行、大手行が2行だった。

一方、減少率の最大は、スルガ銀行の前年比8.0%減(1,799億円減)だった。

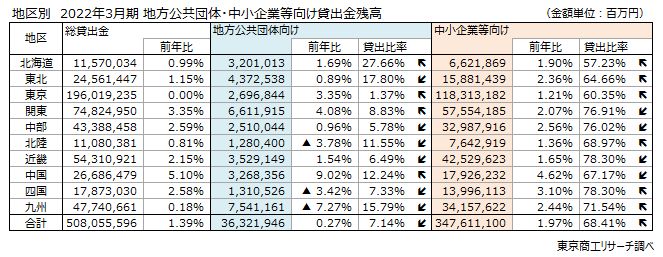

地区別 中小企業等向け貸出比率が4地区で低下

銀行本店の所在地別では、10地区のうち、地公体向け貸出金残高は北陸、四国、九州の3地区を除く、7地区で増加した。増加率トップは中国の9.0%増、貸出比率のトップは北海道27.66%。 中小企業等向け貸出金残高は、10地区すべてで前年を上回った。増加率トップは中国4.6%増。以下、四国3.1%増、中部2.5%増の順。貸出比率は、近畿と四国の各78.30%を筆頭に、関東76.91%、中部76.02%と続く。ただ、関東、中部、近畿、中国の4地区で貸出比率は低下した。

国内106銀行の2022年3月期の総貸出金残高は、2010年以降の3月期で最高を更新した。ただ、コロナ禍の資金繰り支援も一巡し、伸び率は大幅に縮小した。特に、中小企業向けの増加率では前年比1.9%増にとどまり、前年の同4.4%増から2.5ポイント低下した。

民間金融機関の「実質無利子・無担保融資(ゼロ・ゼロ融資)」は2020年5月から2021年3月末で終了したが、今後は利用した多くの企業が返済期を迎える。長引くコロナ禍で、業績回復が遅れる中小企業では、資金繰り支援の副作用の過剰債務の解消が急務になっている。そこに円安や物価高騰などの問題も重なり、中小企業の事業再生はこれまでの支援では難しくなっている。

金融機関が企業に向き合った本来の支援を打ち出せるか、その真価が問われている。