上場ゼネコン53社『2017年9月中間期業績調査』

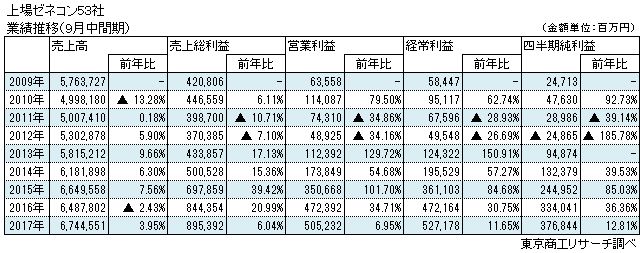

上場ゼネコン53社の2017年9月中間期の売上高は6兆7,445億円(前年同期比3.9%増)だった。前年同期比で2,567億円増となり、大型の再開発や商業施設工事などの寄与で2年ぶりに前年同期を上回った。

また、利益面は売上総利益が8,953億円(同6.0%増)、営業利益が5,052億円(同6.9%増)、経常利益が5,271億円(同11.6%増)、四半期純利益が3,768億円(同12.8%増)と、すべての利益段階でそろって増益を達成し、好調を裏付けた。

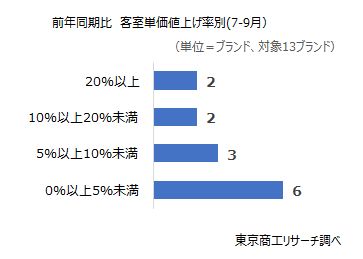

建設業界は、東日本大震災の復興需要や人手不足などで労務費や材料費が上昇している。だが、国土交通省が公共工事設計労務単価を引き上げ、民間工事もコスト上昇を織り込んだ発注が広がり、53社の2017年9月中間期の売上総利益率は13.2%(前年同期13.0%)と0.2ポイント好転した。上場ゼネコンの上位は増収効果と選別受注の効果で、業績は好調に推移している。

2020年開催の東京五輪、パラリンピック向けの社会インフラ整備や建設需要に加え、大都市圏の再開発など、期待材料が多い。ただ、一時期に比べ売上の伸び率が鈍化し、人手不足に加え、人件費上昇や資材高騰などコストプッシュ要因にどう対応するか、動向が注目される。

- ※本調査は、2009年9月中間期から2017年9月中間期までの中間決算期を対象に、比較可能な上場ゼネコン53社の業績(売上高・売上総利益・営業利益・経常利益・四半期純利益)を集計、分析した。

業績は過去最高

上場ゼネコン53社の2017年9月中間期の売上高および営業・経常・四半期純利益は、調査を開始した2009年9月中間期以降では最高を記録した。

2017年9月期の売上高は6兆7,445億円で、前年同期(6兆4,878億円)より3.9%(2,567億円)増加し、2年ぶりに前年同期を上回った。2016年9月中間期は資材高や人材不足などで選別受注を強化した結果、売上高は落ち込んだが、2017年9月中間期は再び増収に転じた。

売上総利益は8,953億円(前年同期8,443億円)、営業利益は5,052億円(同4,723億円)、経常利益は5,271億円(同4,721億円)、四半期純利益は3,768億円(同3,340億円)で、各利益ともに5年連続で前年同期を上回った。

各利益段階ベースでの赤字は、営業赤字が1社(前年同期ゼロ)、経常赤字が1社(同1社)、四半期純損失が2社(同1社)だった。

売上高から資材や外注費などを差し引いた売上総利益は、選別受注で適正化が定着したことから2013年9月期から大幅に改善。2016年9月中間期まで2ケタの増益率を維持していた。しかし、人手不足による外注先の確保などでコストアップが進み、2017年9月中間期の売上総利益の増益率は過去4期に比べ大幅に圧縮された。また、売上総利益に連動し、営業利益、経常利益、四半期純利益とも利益の増益率は縮小し、伸び率の鈍化が鮮明になった。

増益企業数はここ5年間で最少

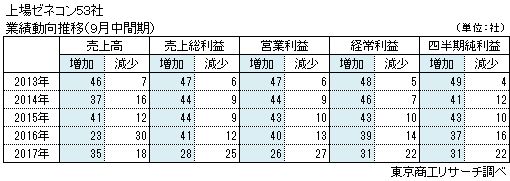

53社のうち、増収は35社(前年同期23社)と約7割(構成比66.0%)を占めた。一方、減収は18社(前年同期30社)にとどまり、2年ぶりに増収企業数が減収企業数を上回った。

一方、利益面では売上総利益は53社のうち、前年同期を上回った増益企業が28社(構成比52.8%)で、この5年間では最も少なかった。また、前年同期の41社より13社(31.7%)減少し、収益力の格差が広がった。

営業利益ベースでは、増益企業は26社で前年同期(40社)から14社減少、一方で減益企業は27社と前年同期(13社)から2倍増となった。売上高上位10社では清水建設の1社のみが減益だったのに対し、11位以下では43社中26社が減益となり、スーパーゼネコンをはじめとする大手と中堅の企業規模によって収益性にバラつきが出た。

経常利益は、増益企業が31社(構成比58.4%、前年同期39社)、四半期純利益は同31社(同58.4%、同37社)と、減益企業数を上回った。また、増益企業数は売上総利益と同様、ここ5年間で最少だった。

売上高と四半期純利益の比較では、増収増益24社(構成比45.2%)で、増収減益11社(同20.7%)、減収増益7社(同13.2%)、減収減益11社(同20.7%)。売上高上位がけん引する形でゼネコンの業績改善は進んでいるが、そのなかでも規模格差は拡大していることも示した。

利益率の伸びは鈍化

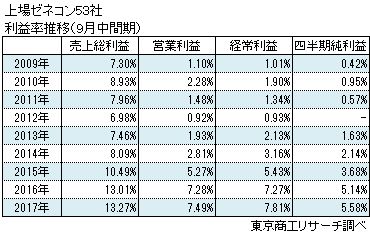

売上高に対する売上総利益、営業利益、経常利益の利益率は、前年同期より好転した。

売上総利益率(粗利益率)は13.2%で、前年同期(13.0%)より0.2ポイント上昇した。営業利益率も7.4%で、前年同期(7.2%)より0.2ポイント上昇した。経常利益率は7.8%で、前年同期(7.2%)より0.6ポイント上昇するなど、2013年9月中間期以降、各利益率は5年連続で前年同期を上回り、調査を開始した2009年9月中間期以降、最高を記録した。

ただ、各利益率で伸び率の鈍化は著しい。資材高騰や人手不足による外注費上昇など、コストプッシュ要因が大きくなる中で、受注選別など収益強化への取り組みが重要になっている。

各種ランキング概況

【売上高】

上場ゼネコン53社のうち、2017年9月中間期の売上高トップは大林組の9,174億6,300万円。前年同期より584億6,700万円(6.8%)増加し、5年連続でトップを死守。次いで、鹿島建設8,227億3,100万円(前年同期比1.1%増)、大成建設6,853億5,000万円(同6.0%増)、清水建設6,850億6,600万円(同3.8%減)、長谷工コーポレーション3,894億2,000万円(同12.9%増)の順。上位に大きな変動はない。

【増収率】

増収率トップは常磐開発の44.1%増(65億2,300万円→94億400万円)。建設事業での大型物件が売上に寄与し、大幅な増収となった。次いで、ピーエス三菱が前年同期比38.0%増、錢高組が同35.7%増、植木組が同33.2%増、テノックスが同27.7%増の順。

全体の増収率3.9%を上回ったのは、53社のうち、29社(構成比54.7%)だった。

【売上総利益率】

売上総利益が最も高かったのは巴コーポレーションの21.2%(前年同期17.6%)。建設事業は資材価格高止まりや労務費の上昇などがあるが、不動産事業の利益率上昇が寄与した。次いで、新日本建設20.4%(同19.7%)、ライト工業19.0%(同18.4%)、長谷工コーポレーション17.8%(同18.1%)、不動テトラ17.2%(同15.5%)の順。

全体の売上総利益率13.2%を上回ったのは21社(構成比39.6%)だった。

【売上総利益率改善率】

売上総利益の改善率が最も高かったのは巴コーポレーションの3.5ポイント上昇(17.6%→21.2%)。以下、前田建設工業3.1ポイント上昇(10.8%→13.9%)、第一建設工業2.7ポイント上昇(14.1%→16.9%)と続く。

売上総利益率が上昇したのは、53社のうち24社(構成比45.2%)と、半数に満たなかった。資材価格の高止まりや労務費の上昇などが影響を与えた。

(東京商工リサーチ発行「TSR情報全国版」2018年2月1日号に53社の個別データを掲載予定)