パシフィックホールディングス(株)(千代田区永田町2−11−1、設立平成2年3月、資本金196億3947万円、織井渉社長、従業員182名)は、3月10日東京地裁に会社更生手続開始を申し立てた。申立代理人は渡邊顕弁護士(港区虎ノ門4−3−1、成和明哲法律事務所、電話03−5405−4080)ほか。負債総額は1636億4600万円。

同社は、平成2年3月(株)ランダムコーポレーションとして法人化、同7年4月前代表の高塚優氏が買収してパシフィックマネジメント(株)に商号変更し営業を開始した。不動産投資ファンド事業を中核にして、不動産コンサルティングサービス及び不動産投資などを行い事業を拡大した。同13年12月に株式を店頭公開、同15年9月には東証2部に上場、同16年11月には東証1部に指定替えとなった。この間、J-REIT市場や不動産市況拡大の追い風に乗り同18年11月期には年商196億4700万円を計上し、同20年6月には持株会社に移行して現商号に変更した。

しかし、米国サブプライムローン問題に端を発する不動産市況の急激な悪化、J-REIT市場の大幅縮小、不動産投資ファンドに対する投資意欲減退などにより平成20年5月中間期の売上高は85億7600万円を計上したものの、25億3000万円の最終赤字を計上した。同20年7月には、大手証券グループの(株)大和証券グループ本社(東証1部上場、千代田区)との間で資本参加に関する基本合意書を締結、9月末を目処に最終合意を行うべく協議を進めていたが、世界的な金融情勢の混乱から最終合意には至らず、11月末には新たな事業パートナーとして(株)中柏ジャパン(千代田区)の出資を受けていた。だが、同20年11月期でも639億6100万円の当期純損失を計上し、87億4900万円の債務超過状態に陥り、借入金の財務制限条項に抵触。継続企業に関する重要な疑義があるとして注記が付けられていた。2月26日付けで創業者の高塚氏が辞任、2月27日には監査法人より同20年11月期有価証券報告書に関し監査意見の不表明を受けたと発表し、東証からは監理ポストに指定され、動向が注目されていた。

同時に会社更生手続を申し立てたのは、パシフィックリアルティ(株)(同所、秋澤昭一社長、負債994億2900万円)と(有)パシフィック・プロパティーズ・インベストメント(同所、秋澤昭一社長、負債634億4700万円)の2社。

司建物管理(有)(品川区小山6−4−14、設立昭和37年11月、資本金5000万円、川又幸彦社長、従業員30名)は、3月4日東京地裁に破産手続開始を申し立てた。破産管財人には有住淑子弁護士(千代田区九段南4−7−16、薄金・有住法律事務所、電話03−3234−5381)が選任された。負債総額は790億円。

同社は、川又社長の実父がアパート経営を目的に創業、昭和37年11月法人化した。「ウィークリーマンションツカサ」として知名度は高く、バブル期にはマンスリーマンション、レジデンシャルホテル、オフィスコンパートメント等の事業を積極的に展開し、賃貸物件規模拡大を反映して急成長を遂げていた。

しかし、多数の物件取得のため金融機関からの借入金も急激に増加。平成2年には借入総額が約1000億円に達していた。その後、バブル景気崩壊による不動産価格の下落に伴い大幅な債務超過に陥ったため、物件を売却して借入金を返済しつつ事業を継続していた。また、同11年にはウィークリーマンション事業の商標権等を別会社に譲渡。同社はウィークリーマンションのサブリース事業へ業態を転換。同19年11月期には年商5億円を計上していた。こうしたなか、2月25日債権者の申立により、ウィークリーマンション事業の売上の大部分を差し押さえられる事態が生じ、資金繰りの見通しが立たなくなった。

(株)大阪ワールドトレードセンタービルディング(大阪市住之江区南港北1−14−16、設立平成1年4月11日、資本金1億円、仲茂彦代表取締役、従業員21名)は、3月26日大阪地裁へ会社更生手続開始を申し立てた。保全管理人は中井康之弁護士(大阪市中央区北浜2−3−9入商八木ビル2階、堂島法律事務所、電話06−6201−4456)。負債総額は643億円。

同社は、大阪市が出資する第三セクター。南港コスモスクエア地区で、約1193億円をかけて建設したWTCビルを運営。平成7年3月の開設以来、入居率や来客数の低迷などから業績は落ち込み、巨額の赤字計上を続け債務超過に転落。同15年6月20日には大阪簡易裁判所に特定調停法に基づく特定調停を申し立て、同16年2月特定調停が成立し金融機関等より債務免除を受けていた。

しかし、以降もテナント入居状況は好転せず、こうしたなか平成20年夏に大阪府庁舎の移転先としてWTCビルを活用する案が浮上。橋下大阪府知事が現地に視察に訪れるなど、移転を最有力案とする考えを示し議論を進めていたが、3月23日(24日未明)の府議会で移転案が否決。これを受けて、自力での営業継続が困難となり、特定調停から5年を経て再び経営破綻することとなった。

(株)アゼル(大田区西蒲田8−23−1、設立昭和21年9月、資本金150億円、古江正社長、従業員144名)は、3月30日東京地裁に破産手続開始を申し立てた。破産管財人には長島良成弁護士(千代田区五番町5−5、長島良成法律事務所、電話03−5276−1321)が選任された。負債総額は442億円。

同社は、昭和31年11月に武田工務店として創業、同32年11月に(株)武田工務店として法人化された。同55年3月上場準備のため合併した東南工業(株)(同21年9月設立)が存続会社となり、日榮建設工業(株)に商号変更、同58年12月東証2部に上場した。上場以降はマンション分譲で業務を拡大し、同61年10月には東証1部に指定替え、同63年12月には大証1部に上場。平成9年10月に現商号へ変更し、同社及び連結子会社5社でグループを形成した。

事業の中心は「Angel」ブランドとして知られる自社ブランドのマンション分譲、企画、販売であり、京浜地区を中心として分譲実績を残し、ピーク時の平成9年3月期で年商647億9300万円を計上していた。バブル崩壊後はマンション分譲事業の不振や資産デフレの煽りを受け経営状態が悪化。有利子負債の圧縮や子会社の整理を進め、同16年6月には主力銀行から代表取締役を招聘。主力銀行の支援のもと再建に努めていた。

しかし、サブプライムローン問題に端を発した金融市場の混乱から、不動産市況は急変。分譲マンションの販売計画に大幅な遅れが生じ、転売を目的とした収益物件の売却も進捗せず、他のマンションデベロッパーからの請負工事代金の回収が滞るなど業績・資金面が急速に悪化。平成20年3月期の年商は328億9600万円と再び大幅な下落に転じた。

こうしたなか、平成20年6月住居系不動産投資顧問の(株)プロスペクト(千代田区)より代表取締役以下3名の経営陣を招聘して役員を一新するとともに、マンション販売の(株)グローベルス(渋谷区)との合併を発表。沖縄に所有していたレジャーホテルとその運営企業で連結会社の(株)エンゼル商事の株式譲渡を実施するなど、経営再建を図っていた。ところが、10月30日に破綻した(株)ノエル(川崎市高津区)に対し、10億1700万円の焦付が発生したほか、(株)グローベルスとの合併も中止に追い込まれるなど、再建計画に狂いが生じてきた。さらに、昨年11月に発表された同21年3月期第2四半期決算短信において、95億7200万円の純損失の計上したことに伴い「継続企業の前提に関する重要な疑義」が注記された。その後も子会社の譲渡、不動産、建設事業部の廃止、人員削減などの経営合理化策を実施してきたが回復に至らず、決済資金調達のメドが立たなくなったところから今回の申立となった。

(株)エスグラントコーポレーション(品川区東五反田5−28−10、登記上:目黒区下目黒1−8−1、設立平成13年12月、資本金19億1115万円、杉本宏之社長、従業員86名)は、3月12日東京地裁に民事再生手続開始を申し立てた。監督委員には永島正春弁護士(千代田区丸の内3−3−1、永島・鍵尾法律事務所、電話03−3211−1791)が選任された。負債総額は191億3700万円。

同社は、平成13年12月に不動産売買、仲介などを目的に設立。都心を中心としたオリジナルの新築デザイナーズマンション「ラグジュアリーアパートメント」の分譲をはじめ、商業ビル、中古マンションを一棟単位で仕入れて再生後の「Reno*」ブランドとして不動産ファンドなどへ売却する不動産流動化事業、不動産アセットマネジメントなどを手がけていた。同17年12月に名証セントレックス市場に上場、最近は不動産流動化事業が全体の50%超を占めるまでに成長、これに伴い業績も急拡大し、ピークとなった同19年6月期には連結ベースで年商377億1200万円に対して23億8700万円の経常利益を計上していた。またこの間、ショッピングモール運営会社をはじめ積極的なM&Aを行っていた。

しかし、平成19年後半以降、サブプライムローン問題に端を発する世界的な金融情勢の悪化などから国内不動産市況が急激に低迷し、金融機関の融資姿勢も厳格となった。こうしたなか、同20年3月には(株)ユニマットホールディングはじめグループ5社を引受先とした第三者割当増資を発表、同グループ傘下での再建に取り組むこととなった。しかし、同20年6月期は連結ベースで年商320億円に対し、棚卸資産評価損などから48億9900万円の純損失を計上していた。このため、経営合理化策として賃貸仲介や家賃保証などの子会社を順次売却、人員削減や本社事務所の移転を進め、経営資源をマンション分譲事業に集中させていたが、不動産市況は好転の見込みなく、大幅損失計上や資金繰りの悪化が続いていた。更に、今後の借入返済資金や建築代金の決済資金等の目処がたたず、今回の申立となった。

記事の引用・リンクについて

記事の引用および記事ページへのリンクは、当サイトからの出典である旨を明示することで行うことができます。

(記載例) 東京商工リサーチ TSR速報 ※当社名の短縮表記はできません。

詳しくはサイトポリシーをご確認ください。

関連サービス

人気記事ランキング

スーパー業界、業績は規模の格差が拡大 2年連続の増収増益も、物価高で利益鈍化

食料品の消費税減税の行方が注目されるが、全国のスーパー経営会社610社の最新決算(2024年10月期-2025年9月期、以下最新期)は、売上高合計が24兆9,484億6,300万円(前期比6.6%増)、利益合計は4,107億1,300万円(同4.4%増)と、2年連続で増収増益だった。

2

マイスHDがM&A総研側を提訴~M&A総研側は「全面的に争っていく」と反論~

中小企業庁は2026年度にM&Aに関するアドバイザリー資格を創設する。こうしたなか、M&A仲介大手が提案したスキームで損害を受けたとしてマイスホールディング(株)が2025年11月、損害賠償約1億2,000万円の支払いを求め東京地裁に提訴したことが東京商工リサーチの取材でわかった。

3

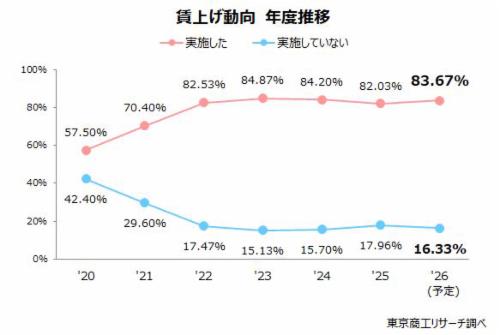

2026年度の「賃上げ」 実施予定は83.6% 賃上げ率「5%以上」は35.5%と前年度から低下

2026年度に賃上げを予定する企業は83.6%で、5年連続で80%台に乗せる見込みだ。 2025年度の82.0%を1.6ポイント上回った。ただ、賃上げ率は、全体で「5%以上」が35.5%(2025年8月実績値39.6%)、中小企業で「6%以上」が7.2%(同15.2%)と、前年度の実績値から低下した。

4

オンライン家庭教師の「メガスタ」運営、前払いの授業料に頼った資金繰り、口座凍結が判明=SNS炎上で事業継続を断念

2月16日、東京地裁から破産開始決定を受けた(株)バンザン(TSRコード:293197873、新宿区)が破産した経緯がわかってきた。

5

動物病院の倒産急増、2年連続の最多 ~ 熾烈な競争と高度化による機器投資が重し ~

飼い主のシビアな目による競争激化や高度化する医療機器への投資負担で業績が悪化、獣医師の高齢化や人手不足も深刻化している。2025年度(4-1月)は10カ月間で8件の倒産が発生し、2年連続で過去最多を更新した。