4314億円

リーマン・ブラザーズ証券(株)(港区六本木6−10−1、設立平成18年4月、資本金441億3700万円、桂木明夫社長、従業員1309名)と、持株会社のリーマン・ブラザーズ・ホールディングス(株)(同所、設立平成18年4月、資本金441億7170万円、松野允彦社長)は、9月16日東京地裁に民事再生手続開始を申し立てた。

監督委員には多比羅誠弁護士(中央区銀座8−9−11、ひいらぎ法律事務所、電話03−3573−1578)が選任された。負債総額はリーマン・ブラザーズ証券(株)が3兆4314億円で、2000年10月の協栄生命保険(株)(負債総額4兆5296億円)に次ぐ戦後2番目規模の大型倒産となった。リーマン・ブラザーズ・ホールディングス(株)は5159億円。

リーマン・ブラザーズ証券(株)は、昭和48年にアメリカの名門投資銀行リーマン・ブラザーズが東京駐在事務所を開設。同61年リーマン・ブラザーズ証券会社東京支店を開設、平成9年には東京支店がニューヨーク、ロンドンと並ぶ主要三拠点として位置づけられた。その後、同18年4月(有)セフェウスとして設立、同年8月株式会社に組織変更し同時にリーマン・ブラザーズ証券準備(株)に商号変更。同年12月、リーマン・ブラザーズ証券会社東京支店より事業譲渡を受け、現商号となった。

投資銀行・株式・債券の3本部体制を構築。M&Aアドバイザリーや投資運用及び投資顧問業を行い、平成20年3月期には営業収入1220億1400万円を計上していた。しかし、親会社のリーマン・ブラザーズがサブプライムローン(住宅融資)関連の損失で財務が悪化。資産売却などの再建策を発表して、米銀大手のバンク・オブ・アメリカや英国銀行のバークレイズなどへの身売りを協議していたが交渉が決裂、9月15日米破産法11条の申請に追い込まれた。このため、金融庁は同社に対し9月26日までの業務停止命令と資産の国内保有命令を発していた。

リーマン・ブラザーズ・コマーシャル・モーゲージ(株)(港区六本木6−10−1、設立平成13年12月、資本金10億円、トーマス・ピアソン社長)と、サンライズファイナンス(株)(同所、設立平成10年1月、資本金5億円、同社長)の2社は、9月16日東京地裁に民事再生手続開始を申し立てた。

監督委員には多比羅誠弁護士(中央区銀座8−9−11、ひいらぎ法律事務所、電話03−3573−1578)が選任された。負債総額はリーマン・ブラザーズ・コマーシャル・モーゲージ(株)が3844億5800万円、サンライズファイナンス(株)が3639億5300万円。

リーマン・ブラザーズ・コマーシャル・モーゲージ(株)は平成13年12月に設立、不動産担保融資業務、融資債権の証券化業務を専門に手がけていた。同19年8月にリーマン・ブラザーズ証券(株)の100%出資の子会社となり、同年11月期には売上高212億5600万円を計上していた。

サンライズファイナンス(株)は、平成10年1月に設立された貸金業者。リーマン・ブラザーズ系列の関連企業として有担保債権を中心とした債権買取業務、不動産ファイナンス業務を行っていた。同17年2月に(株)ライブドアがニッポン放送株を取得して筆頭株主になった際に、(株)ライブドア側に株式購入資金として約588億円を貸し付けたことでも話題となるなど積極的な事業展開を行っていた。同19年8月に株式交換によりリーマン・ブラザーズ証券(株)の100%出資子会社となり、同年11月期には売上高179億9200万円を計上していた。

リーマン・ブラザーズ米国本社が、9月15日に米連邦破産法11条の申請を発表して、この影響から親会社である日本法人のリーマン・ブラザーズ証券(株)が民事再生手続開始を申し立てたことで、主に親会社からの借入に依存していた両社とも、自力での再建が困難となり今回の措置となった。

大和生命保険(株)(千代田区内幸町1−1−7、設立昭和30年5月、資本金120億8696万円、中園武雄社長、従業員1011名)は、10月10日東京地裁に更生特例法適用を申し立て、10月17日開始決定を受けた。申立代理人は阿部信一郎弁護士(千代田区永田町2−13−10、東京青山・青木・狛法律事務所ベーカー・アンド・マッケンジー外国法事務弁護士事務所外国法共同事業、電話03−5157−2700)。負債総額は2695億円。

生命保険会社の破たんは平成13年3月の東京生命保険(相)(現:T&Dフィナンシャル生命)以来で、生命保険会社の更生特例法適用は4件目となる。

同社は明治44年9月に日本徴兵保険(株)として創業、昭和20年10月終戦に伴い大和生命(株)として普通保険業者に転じた。営業職員による販売や銀行窓口等での販売を手掛け、平成20年3月期の保険料収入は356億3500万円を計上し、業界33位に位置していた。 しかし、運用証券の損失が経営を圧迫、サブプライムローンを組み込んだ証券化商品では約14億円の評価損を計上していた。このため、9月に金融庁の立ち入り検査を受け自力再建を探っていた。

(株)アーバンコーポレイション(広島市中区上八丁堀4−1、設立昭和38年6月、資本金265億6382万円、房園博行社長、従業員342名)は、8月13日東京地裁に民事再生手続開始を申し立てた。負債総額は2558億3200万円。

同社は、分譲マンションの企画・販売代理を目的に、平成2年5月旧:(株)アーバンコーポレイションを設立し、同7年に株式の額面金額を変更するため別会社(昭和38年6月設立)を存続会社として吸収合併を行い、現:(株)アーバンコーポレイションに商号変更したもの。広島地区を中心としたマンションの販売代理からスタートし、その後自社開発物件の分譲マンション「アーバンビュー」シリーズで実績をあげてきた。

平成8年9月に株式を店頭公開、同12年に東証2部上場、同14年に東証1部へと指定替えとなり、この間大阪、東京に本格進出した。また、同16年3月には中、四国地区で最高層を誇る複合施設「アーバンビューグランドタワー」(地上43階、高さ166メートル)を竣工させたことでも話題となった。最近は首都圏の物件を対象とした不動産流動化事業、不動産ファンドの組成によるアセットマネジメントなどを事業の中心として積極的に展開。都心の地価高騰によるミニバブル化も追い風となり、グループとしても売上の約7割が不動産流動化事業に係るもので業績を大幅に伸長させ、同20年3月期には年商1324億7200万円を計上、555億5200万円の経常利益をあげていた(単体ベース)。

ところが平成19年後半以降、サブプライムローン問題を発端とする金融市場の混乱などから都市部を中心とした不動産市況が急激に悪化、これに伴う金融機関の不動産向け融資厳格化、不動産投資ファンド市場の急激な収縮の動きもあり、業績の不透明感が増していた。このため、物件売却を優先し金融機関への債務返済原資の確保を目的とした事業計画への転換を進めるとともに、6月には外資系金融機関を割当先とする合計300億円の新株予約権付社債の発行を決議するなど資金調達策を講じていた。しかし、7月に創業者で筆頭株主でもあった房園社長が保有し金融機関に担保提供していた自社株式が、株価下落に伴い担保権行使により売却され、株価がストップ安に見舞われる事態が発生。ここ数カ月は株価下落に歯止めがかからず、資金繰りも苦しい状態が続いた。

ケイアール不動産(株)(港区西麻布4−12−24、設立昭和27年10月、資本金18億円、河上裕章代表清算人)は、4月4日東京地裁より特別清算手続開始決定を受けた。3月6日開催の株主総会で解散を決議していた。負債総額は1677億6300万円。

同社は、昭和27年10月興和不動産(株)として設立されたのが前身。旧:興和不動産(株)は、ピーク時の平成6年4月期には年商2128億4200万円を計上していたが、以降は多額の借入債務が重荷となり経営が悪化。メインバンクからの債務免除などにより立て直しを図っていたが、同16年9月コア事業とその他事業に分割された。コア事業は新:興和不動産(株)に業務移管され、旧:興和不動産(株)は大規模宅地開発とビル賃貸事業を主業とし現商号に変更された。会社分割以降は所有不動産の売却などによる借入金圧縮など財務体質改善に取り組んでいたが、平成17年4月期以降大幅な最終赤字計上を余儀なくされ債務超過が続いていた。

(株)モリモト(渋谷区恵比寿南3−7−4、設立昭和48年5月、資本金57億7176万円、森本浩義社長、従業員285名)は、11月28日東京地裁に民事再生手続開始を申し立てた。申立代理人は綾克己弁護士(千代田区麹町3−5−1、ときわ法律事務所、電話03−3222−7850)ほか。監督委員には宮川勝之弁護士(千代田区丸の内3−3−1、東京丸の内・春木法律事務所、電話03−3213−1081)が選任された。負債総額は債権者約700名(一般個人含む)に対して約1615億2000万円。

同社は昭和58年7月に創業。東京城南地区・横浜川崎地区を中心に「クレッセント」「ディアナコート」「ピアース」シリーズでマンション分譲を行ってきたほか、近年では賃貸不動産開発事業にも注力し、「イプセ」「クイズ」「コンカード」シリーズを展開してきた。特に不動産ファンド市場の進展にて投資用賃貸不動産の旺盛な需要を追い風に業容を拡大し、平成20年2月には東証2部へ上場。連結子会社5社及び持分法適用関連会社1社でグループを形成し、同年3月期は単体で年商約1150億5800万円を計上していた。

しかし、平成19年の夏以降サブプライムローン問題に端を発し、不動産市況が急激に冷え込み、同20年に入ってからは販売用不動産の在庫が増え始め、特にリーマン・ブラザーズ証券破綻後には急激に商品在庫が膨らんでいた。このため、在庫に伴う資金の固定化が進み、10月には物件の販売先が資金調達困難から入金が滞り、借入金の約定弁済も困難となっていた。10月末日に同21年3月期第2四半期報告書の提出を延期していたが、監査法人からの監査意見も得られず、今回の申し立てとなった。

六本木開発(株)(港区東麻布1−29−13、設立昭和63年3月、資本金3000万円、竹越健二代表)と関連会社のインターメスティック(株)(同所、設立昭和53年12月、資本金1億円、同代表)の2社は、1月25日東京地裁に破産手続開始を申し立て、1月30日開始決定を受けた。破産管財人には片山英二弁護士(中央区八重洲2−8−7、阿部・井窪・片山法律事務所、電話03−3273−2600)が選任された。負債総額は六本木開発(株)が約1340億円、インターメスティック(株)が約62億円で2社合計約1402億円。

六本木開発(株)は昭和63年3月に不動産開発を目的に麻布建物(株)の100%子会社として設立。麻布建物グループの1社としてバブル期に積極的な不動産買収を進めるとともに、港区内で駐車場の経営や建物賃貸業などを展開していた。

しかし、バブル崩壊後はグループ所有不動産の価格下落などから業績が急激に悪化、多額の金融債務の負担が重荷となっていた。さらに平成9年には麻布建物グループ創業者の渡辺喜太郎氏が強制執行妨害容疑で逮捕されるなどトラブルも続き、以降は所有不動産の売却など債務整理を進め、事実上の休業状態となっていた。

インターメスティック(株)は昭和53年12月に麻布自動車(株)として設立し、平成8年に現商号に変更していた。高級車中心の自動車ディーラーとして同3年5月期には年商約37億円を計上していたものの、グループの迷走化とともに近年は同社も営業停止状態だった。

ニューシティ・レジデンス投資法人(港区六本木1−10−6、設立平成16年9月、出資総額909億3160万円、新井潤代表)は、10月9日東京地裁へ民事再生手続開始を申し立てた。監督委員には腰塚和男弁護士(千代田区神田須田町1−13−8、東京まどか法律事務所、電話03−3254−6788)が選任された。負債は1123億6500万円。不動産投資信託市場(J−REIT)では市場発足以降、初の倒産となった。

同法人は、平成16年9月に米国系不動産投資会社CBリチャード・エリスが母体となって設立され、同年12月に東京証券取引所の不動産投資信託証券市場に上場した。シービーアールイー・レジデンシャル・マネジメント(株)に委託し、首都圏の賃貸住宅に特化した資産運用を行っていた。運用資産は「ニューシティレジデンス」シリーズのマンションを中心に物件数106件、資産規模2118億円、賃貸可能戸数7170戸とし、主要投資主は国内外の信託銀行および外資資本が多くを占め、同20年2月期(6カ月決算)は営業収益約62億5200万円に対し24億5300万円の最終利益を確保していた。

しかし、米国サブプライムローン問題に端を発した世界的な金融市場の混乱、信用収縮などから国内不動産取引市場全体が停滞し、取得資産の決済資金および借入金の返済資金を調達することができない状態に陥った。このため近時は投資物件を、売却損を計上しても処分を進めてきたものの、10月末までに取得予定の資産の決済資金及び10月に返済期限の到来する借入金の返済の目処がたたないことから今回の事態となった。

(株)ゼファー(中央区日本橋浜町3−3−2、設立平成6年2月、資本金134億4337万円、飯岡隆夫社長、従業員198名)は、7月18日東京地裁に民事再生手続開始を申し立てた。監督委員には瀬戸英雄弁護士(千代田区九段北4−1−3、LM法律事務所、電話03−3239−3100)が選任された。負債総額は949億4800万円。

同社は平成6年2月に設立、ゼファーシリーズのマンション、一戸建住宅の開発事業を展開していた。同13年4月にCM事業部を立ち上げ建設事業に参入、同14年2月からは不動産流動化事業にも本格参入し業容を拡大させて、同19年3月期には1099億600万円(単体)を計上した。また、最近はアウトレットモールの開発事業にも参入し、7月17日には共同開発で進めていた那須ガーデンアウトレット(那須塩原市)をオープンさせたばかりだった。

しかし不動産市況の急激な悪化から、5月30日に連結子会社の近藤産業(株)が破産手続開始を申し立てたことで、貸付金や債務保証の差し入れ等の債権約118億8100万円が不良債権化した。さらに6月11日には平成20年3月期の決算を訂正し、同期で関係会社整理損142億6400万円を計上して自己資本を大きく毀損することとなり信用不安が広がっていた。加えて金融機関の不動産投資案件への審査厳格化に伴い、物件の売却予定先に資金が付かない事態等に見舞われるなど、物件の売却が予定通り進まず資金繰りが逼迫していた。

このため、資本提携先の筆頭株主:SBIホールディングス(株)(東京都港区、東証1部)のグループ会社から120億円の融資を受けて凌ぐほか、不動産等の資産売却や他の資金調達を模索していたが、7月末までに必要な資金を調達する目処が立たず今回の措置となった。

協同興産(株)(千代田区内神田3−2−9、設立昭和41年4月、資本金8523万円、鈴木文子社長)は、8月20日東京地裁に破産手続開始を申し立て、9月3日開始決定を受けた。負債総額は753億円。

同社は、昭和41年設立の不動産売買・賃貸会社。都内(千代田区、港区)を中心に、北海道札幌市内でビル・不動産用地の開発を行い、旧:住専などからの資金調達により業容を拡大し、ピーク時の平成2年7月期には年商96億円を計上していた。

しかし、バブル崩壊による不動産市況悪化により業況は急激に悪化。このため、所有不動産売却など経営のスリム化に取り組んでいたが、売却損も膨らみ債務超過に陥り、多額の借入負担も経営を圧迫していた。経営改善のため不動産売買からビル賃貸を主業に転じたものの、債務圧縮には繋がらず、平成14年ごろより実質的には休眠状態となっていた。その後も、所有不動産処分を続けていたが、これ以上の物件処分の目処が立たないことから今回の申立となった。

記事の引用・リンクについて

記事の引用および記事ページへのリンクは、当サイトからの出典である旨を明示することで行うことができます。

(記載例) 東京商工リサーチ TSR速報 ※当社名の短縮表記はできません。

詳しくはサイトポリシーをご確認ください。

関連サービス

人気記事ランキング

スーパー業界、業績は規模の格差が拡大 2年連続の増収増益も、物価高で利益鈍化

食料品の消費税減税の行方が注目されるが、全国のスーパー経営会社610社の最新決算(2024年10月期-2025年9月期、以下最新期)は、売上高合計が24兆9,484億6,300万円(前期比6.6%増)、利益合計は4,107億1,300万円(同4.4%増)と、2年連続で増収増益だった。

2

マイスHDがM&A総研側を提訴~M&A総研側は「全面的に争っていく」と反論~

中小企業庁は2026年度にM&Aに関するアドバイザリー資格を創設する。こうしたなか、M&A仲介大手が提案したスキームで損害を受けたとしてマイスホールディング(株)が2025年11月、損害賠償約1億2,000万円の支払いを求め東京地裁に提訴したことが東京商工リサーチの取材でわかった。

3

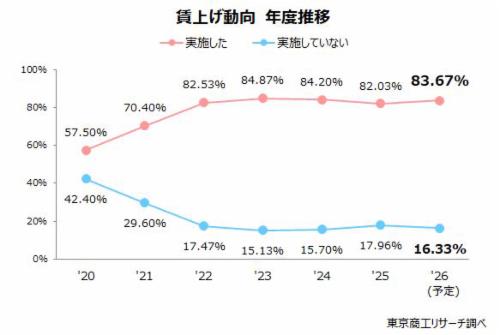

2026年度の「賃上げ」 実施予定は83.6% 賃上げ率「5%以上」は35.5%と前年度から低下

2026年度に賃上げを予定する企業は83.6%で、5年連続で80%台に乗せる見込みだ。 2025年度の82.0%を1.6ポイント上回った。ただ、賃上げ率は、全体で「5%以上」が35.5%(2025年8月実績値39.6%)、中小企業で「6%以上」が7.2%(同15.2%)と、前年度の実績値から低下した。

4

オンライン家庭教師の「メガスタ」運営、前払いの授業料に頼った資金繰り、口座凍結が判明=SNS炎上で事業継続を断念

2月16日、東京地裁から破産開始決定を受けた(株)バンザン(TSRコード:293197873、新宿区)が破産した経緯がわかってきた。

5

動物病院の倒産急増、2年連続の最多 ~ 熾烈な競争と高度化による機器投資が重し ~

飼い主のシビアな目による競争激化や高度化する医療機器への投資負担で業績が悪化、獣医師の高齢化や人手不足も深刻化している。2025年度(4-1月)は10カ月間で8件の倒産が発生し、2年連続で過去最多を更新した。