4314億円

リーマン・ブラザーズ証券(株)(港区六本木6−10−1、設立平成18年4月、資本金441億3700万円、桂木明夫社長、従業員1309名)と、持株会社のリーマン・ブラザーズ・ホールディングス(株)(同所、設立平成18年4月、資本金441億7170万円、松野允彦社長)は、9月16日東京地裁に民事再生手続開始を申し立てた。

監督委員には多比羅誠弁護士(中央区銀座8−9−11、ひいらぎ法律事務所、電話03−3573−1578)が選任された。負債総額はリーマン・ブラザーズ証券(株)が3兆4314億円で、2000年10月の協栄生命保険(株)(負債総額4兆5296億円)に次ぐ戦後2番目規模の大型倒産となった。リーマン・ブラザーズ・ホールディングス(株)は5159億円。

リーマン・ブラザーズ証券(株)は、昭和48年にアメリカの名門投資銀行リーマン・ブラザーズが東京駐在事務所を開設。同61年リーマン・ブラザーズ証券会社東京支店を開設、平成9年には東京支店がニューヨーク、ロンドンと並ぶ主要三拠点として位置づけられた。その後、同18年4月(有)セフェウスとして設立、同年8月株式会社に組織変更し同時にリーマン・ブラザーズ証券準備(株)に商号変更。同年12月、リーマン・ブラザーズ証券会社東京支店より事業譲渡を受け、現商号となった。

投資銀行・株式・債券の3本部体制を構築。M&Aアドバイザリーや投資運用及び投資顧問業を行い、平成20年3月期には営業収入1220億1400万円を計上していた。しかし、親会社のリーマン・ブラザーズがサブプライムローン(住宅融資)関連の損失で財務が悪化。資産売却などの再建策を発表して、米銀大手のバンク・オブ・アメリカや英国銀行のバークレイズなどへの身売りを協議していたが交渉が決裂、9月15日米破産法11条の申請に追い込まれた。このため、金融庁は同社に対し9月26日までの業務停止命令と資産の国内保有命令を発していた。

リーマン・ブラザーズ・コマーシャル・モーゲージ(株)(港区六本木6−10−1、設立平成13年12月、資本金10億円、トーマス・ピアソン社長)と、サンライズファイナンス(株)(同所、設立平成10年1月、資本金5億円、同社長)の2社は、9月16日東京地裁に民事再生手続開始を申し立てた。

監督委員には多比羅誠弁護士(中央区銀座8−9−11、ひいらぎ法律事務所、電話03−3573−1578)が選任された。負債総額はリーマン・ブラザーズ・コマーシャル・モーゲージ(株)が3844億5800万円、サンライズファイナンス(株)が3639億5300万円。

リーマン・ブラザーズ・コマーシャル・モーゲージ(株)は平成13年12月に設立、不動産担保融資業務、融資債権の証券化業務を専門に手がけていた。同19年8月にリーマン・ブラザーズ証券(株)の100%出資の子会社となり、同年11月期には売上高212億5600万円を計上していた。

サンライズファイナンス(株)は、平成10年1月に設立された貸金業者。リーマン・ブラザーズ系列の関連企業として有担保債権を中心とした債権買取業務、不動産ファイナンス業務を行っていた。同17年2月に(株)ライブドアがニッポン放送株を取得して筆頭株主になった際に、(株)ライブドア側に株式購入資金として約588億円を貸し付けたことでも話題となるなど積極的な事業展開を行っていた。同19年8月に株式交換によりリーマン・ブラザーズ証券(株)の100%出資子会社となり、同年11月期には売上高179億9200万円を計上していた。

リーマン・ブラザーズ米国本社が、9月15日に米連邦破産法11条の申請を発表して、この影響から親会社である日本法人のリーマン・ブラザーズ証券(株)が民事再生手続開始を申し立てたことで、主に親会社からの借入に依存していた両社とも、自力での再建が困難となり今回の措置となった。

協同興産(株)(千代田区内神田3−2−9、設立昭和41年4月、資本金8523万円、鈴木文子社長)は、8月20日東京地裁に破産手続開始を申し立て、9月3日開始決定を受けた。負債総額は753億円。

同社は、昭和41年設立の不動産売買・賃貸会社。都内(千代田区、港区)を中心に、北海道札幌市内でビル・不動産用地の開発を行い、旧:住専などからの資金調達により業容を拡大し、ピーク時の平成2年7月期には年商96億円を計上していた。

しかし、バブル崩壊による不動産市況悪化により業況は急激に悪化。このため、所有不動産売却など経営のスリム化に取り組んでいたが、売却損も膨らみ債務超過に陥り、多額の借入負担も経営を圧迫していた。経営改善のため不動産売買からビル賃貸を主業に転じたものの、債務圧縮には繋がらず、平成14年ごろより実質的には休眠状態となっていた。その後も、所有不動産処分を続けていたが、これ以上の物件処分の目処が立たないことから今回の申立となった。

(株)Human21(台東区蔵前1−8−6、設立昭和44年7月、資本金14億3644万円、林清美社長、従業員84名)は、9月19日東京地裁に民事再生手続開始を申し立てた。監督委員には三山裕三弁護士(千代田区六番町13−12、三山総合法律事務所、電話03−3234−2750)が選任された。負債総額は464億300万円。

同社は大正15年に木材商として創業、昭和44年7月に法人化された。従来、木材販売を専業として平成10年1月期は年商12億6700万円を計上していたが、同10年より住宅建売など不動産業に業態変更し、以降業績を急拡大させた。葛飾、江東、江戸川、墨田区など都内城東地区を営業基盤として戸建住宅の分譲を行い、同15年9月に(株)丸豊から現商号へと変更。近年は神奈川、千葉方面にも営業エリアを拡大させ同17年にはJASDAQ市場へ上場を果たしたほか、同年よりマンション事業にも参入。ワンルームタイプマンションの1棟売りに特化し、同事業が売上の約60%を占めるまでに成長し、同19年4月期にはピークとなる年商360億4400万円(単体ベース)を計上していた。

しかし、平成19年夏以降、サブプライムローン問題などに端を発する金融市場の混乱などにより経営環境が悪化。特にマンション1棟販売事業は買い手の資金調達不足により売上・収益に影響が出ていたため、従来のファンドを中心とした販売から事業者向けへの販売へ転換したほか、戸建事業も縮小していた。

平成20年4月期は年商338億3200万円に対し2億2600万円の最終利益を確保していたものの、環境悪化に対応した事業の立て直しを進めていた。しかし、今期に入り更なる不動産市況の悪化に伴って金融機関からの新規借入や借換えが一層困難となったうえ、同業の住宅・マンション供給業者が立て続けに破綻するなどで経営環境はさらに悪化。9月16日には同21年4月期第1四半期報告書の提出が遅延していることを明らかにしていた。ここにきて一段と金融機関の融資姿勢も厳しくなり、今月の決済資金調達の目処が立たないことから、今回の申立となった。

(株)リプラス(港区虎ノ門4−1−28、設立平成14年9月、資本金38億6965万円、姜裕文社長、従業員731名)は、9月24日東京地裁に破産手続開始を申し立てた。破産管財人は山川萬次郎弁護士(千代田区麹町3−2、山川萬次郎法律事務所、電話03−3239−0631)。負債総額は325億7000万円。

同社は平成14年9月法人化されたアセットマネジメント・家賃保証事業会社。賃貸住宅を対象とした不動産ファンド管理事業と滞納家賃保証システム事業(レントゴー事業)、REIT事業(不動産投資法人の運用事業)を柱に、同16年12月東証マザーズに上場した。最近では不動産私募ファンド事業を拡大、同18年には中国への投資アレンジをはじめ、大型の不動産アレンジを多数組成し、同19年12月期には年商123億700万円を計上していた。

しかし、米国サブプライムローン問題による信用収縮が同社の資金調達にも波及。不動産流動性の急速な低下と、特にREIT市場の混乱からファンドの活動が鈍ったことで、そこからのフィー収入が激減。また、証券化市場の混乱からレントゴー事業での証券化商品の販売も滞るなか、インフラ構築に際する設備投資などの借入返済負担が重くなっていた。このような状況下で、平成20年7月、8月末に連続で家賃の送金遅延を起こし資金繰り逼迫を露呈。一部取引先には支払留保による営業債務の履行が困難な状況に陥った。監査法人からの監査報告書も受けられないため同年12月期半期報告書の提出を延期し、継続企業の前提に関する重要な疑義が生じていることを、9月22日に明らかにしていた。ここにきて運転資金確保が不可能となり、事業継続を断念した。

記事の引用・リンクについて

記事の引用および記事ページへのリンクは、当サイトからの出典である旨を明示することで行うことができます。

(記載例) 東京商工リサーチ TSR速報 ※当社名の短縮表記はできません。

詳しくはサイトポリシーをご確認ください。

関連サービス

人気記事ランキング

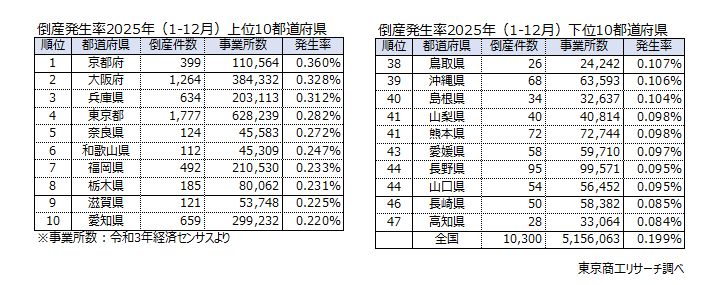

「倒産発生率」ワーストは京都府 近畿2府4県がワースト10位内、地域の格差拡大

2025年の「倒産発生率」は0.199%で、2024年から0.005ポイント上昇した。地区別は、ワーストの近畿が0.31%、最低の北海道は0.126%で、最大2.4倍の差があり、地域格差が拡大したことがわかった。

2

新型コロナ破たん、2カ月連続の150件割れ

2月は「新型コロナ」関連の経営破たん(負債1,000万円未満含む)が140件判明し、2020年2月の第1号の発生から累計1万3,715件に達した。2026年1月は143件で2022年1月の117件以来、4年ぶりに150件を下回ったが、2月も140件と小康状態が続いている。

3

2025年の株主優待「導入」上場企業は175社 個人株主の取り込みが課題、優待廃止は68社に

2025年に株主優待の導入(再導入を含む)を発表した上場企業は175社だった。一方で、廃止を発表した上場企業は68社だったことがわかった。

4

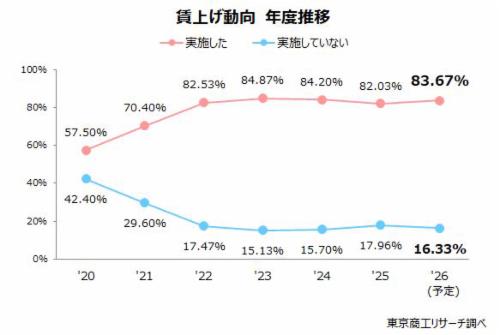

2026年度の「賃上げ」 実施予定は83.6% 賃上げ率「5%以上」は35.5%と前年度から低下

2026年度に賃上げを予定する企業は83.6%で、5年連続で80%台に乗せる見込みだ。 2025年度の82.0%を1.6ポイント上回った。ただ、賃上げ率は、全体で「5%以上」が35.5%(2025年8月実績値39.6%)、中小企業で「6%以上」が7.2%(同15.2%)と、前年度の実績値から低下した。

5

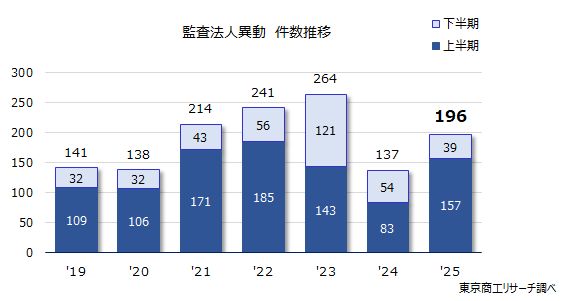

2025年 上場企業の「監査法人異動」は196社 「中小から中小」が78社、理由のトップは「監査期間」

全国の証券取引所に株式上場する約3,800社のうち、2025年に「監査法人異動」を開示したのは196社(前年比43.0%増、前年137社)だった。