再生M&A、窮境企業への新たなソリューション みらいエフピー・境亨允氏に聞く!

2024年の「後継者難」倒産は462件(前年比7.4%増)に達し、5年連続で過去最多を更新した。社長の平均年齢も過去最高の63.59歳に達し、今後も上昇が見込まれる。

政府も後継問題に本腰を入れ始め、M&Aや事業承継が注目されている。だが、現状は過剰債務や資金繰りに懸念がある企業のM&Aは難しく、廃業や倒産を選択している。

こうした実態に危機感を持ち、窮境企業のM&Aに取り組み、実績を伸ばしているのがみらいエフピー(株)(TSRコード:295464690、千代田区)だ。東京商工リサーチ(TSR)は、みらいエフピーで再生M&Aの実務を担う境亨允氏に窮境企業の状況やソリューションのあり方を聞いた。

みらいエフピー(株)

2002年設立。企業再生に特化したM&A業務を手掛ける。

2021年10月に、M&Aキャピタルパートナーズ(株)(TSRコード:296528749、東京都中央区、以下MACP)のグループに参画。

境亨允氏

2012年に三菱東京UFJ銀行(当時)入行。京橋支店、融資部トレーニー、札幌支店、大宮支店、新宿新都心支店などで勤務。

2022年にみらいエフピーへ転じる。

―みらいエフピーのビジネスについて

企業再生に特化したアドバイザリー業務を中心に手がけている。売り手のFA(ファイナンシャルアドバイザー)として、準則型私的整理から法的整理まで幅広く対応し、設立以来、100社以上の再生M&Aを手がけてきた。

売り手のFA業務に特化することで、対象企業の事業価値の最大化を目指した交渉が進められる。仲介方式では両者の意向を汲んで案件を進め、折衷案を探っていくが、売り手FAであれば多数の買い手候補と交渉プロセスを進め、最も対象会社を評価する企業を探すことが可能となる。

取材に応じる境亨允氏

―具体的な事例は

年商約5億円、7期連続で赤字決算を余儀なくされていた京都の老舗喫茶店の案件では、過剰債務に加え、コロナ禍で猶予されていた社会保険料の納付が始まり資金繰りに行き詰っていた。

数カ月先には資金ショートが見込まれるなか、当社が受託し、弁護士と協力しながら金融債務のリスケを進めた。2024年に運用が始まった事業再生情報ネットワークより前の事例だが、社会保険料については当局へ直接説明に出向き、理解を得ながら慎重に進めた。その結果、スポンサー探しに成功し、仕入れコストの削減及び物流面でのシナジーなどで、事業譲渡後2カ月で黒字に転換した。

―強みは

債務超過や赤字決算が続く窮境企業には、バリュエーションがつかないことが多い。再生M&Aでは、金融機関などの協力を得ながら債権カットを進め、シナジーを得られる相手先を探していく必要がある。

グループ会社のMACPのネットワークも活かしながら、全国のスポンサーを一挙に探すことができるのが強みだ。現在は55の金融機関とも提携し、案件の6~7割が金融機関からの紹介だ。1つの再生案件に対し、平均3社以上からスポンサーの意向表明を獲得している。

再生M&Aでは、適切に事業性を見極めないとスポンサー探索が難しいケースがあり、担当者の目利き力が問われる。我々は再生に特化し、ノウハウを蓄積している。

債務超過は受託しないM&A業者もあるようだが、グループ会社との連携や全国の金融機関とのネットワークを活用し、再生M&Aに特化できる弊社の態勢は優位性がある。

―業界の課題は

事業再生の実務を担う「再生人材」が不足している。再生M&Aでは、通常のM&Aに再生プロセスが加わり、専門知識と経験が必要だ。金融機関はもちろん、弁護士や公認会計士などとも連携が必要で、業界ではリスケ対応をする再生コンサルが多い。そのため、再生M&Aは採算が合わないとの考えから企業として正面から取り組む機会が生まれず、プレーヤーが育たたなかったことも一因だ。

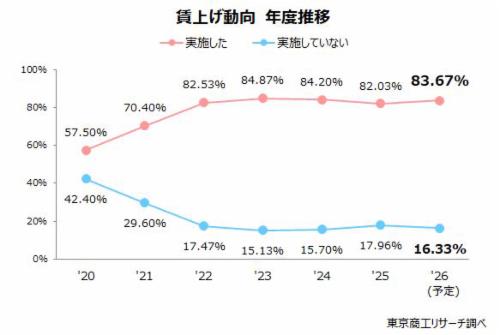

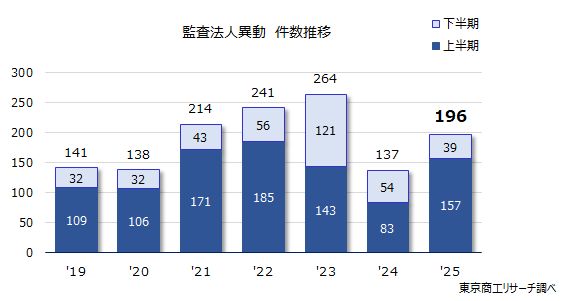

現在も弊社が受託する案件は増えているが、金利の上昇局面では、さらに再生M&Aは増えてくる。業界全体で人材を育成しないといけない。

私自身、三菱UFJ銀行で渉外担当としてクライアントと向き合っていたが、事業再生の専門性と窮境企業に寄り添うことに繋がる現在の業務に惹かれて転職した。金融機関は人事制度の面からも事業再生のみを長く担当することは難しい面もある。

―「悪質な買い手」が社会問題化している

買収後に代表者(経営者)保証の切り替えがされないことや、資金の引き抜きなどが業界で問題となっている。個々の案件に対して、グループ会社とも連携して厳格に調査、対応している。悪質な場合、案件の進行途中でも中断できるような態勢を整えている。

経営者保証の切り替えについても、実行日後60営業日の間に切り替えないとブラックリスト(M&A支援機関協会の特定事業者リスト)に入る。また、MACPグループでは、個人保証解除は契約と同日の解除・切り替えを原則としている。今までは、性善説が前提だったが、最近は業界全体で「悪質な買い手」がいることを前提に案件を進めている。

―今後について

弊社は、今後も再生M&A市場領域に特化し、ニッチトップ企業としてブランドを確立していく。相談を受ける金融機関は増えているが、さらにネットワークを深耕し、弁護士や公認会計士などの専門家との連携も強化していきたい。

再生人材の不足に対しては、当社での育成を見据え、人材採用と教育体制の拡充を進めていく。再生M&Aは通常のM&Aプロセスより難易度が高く、トラブルなども起きやすい。そのため、プロフェッショナル集団として、強い個人と組織体制を構築する必要がある。今後、さらに案件数を受託し、ノウハウの言語化、共有を進めていく。

(東京商工リサーチ発行「TSR情報全国版」2025年4月22日号掲載「WeeklyTopics」を再編集)