「戸建住宅」メーカー115社 増収増益 3年連続増収も、減益企業は半数に

全国「主要戸建メーカー、ハウスビルダー115社」動向調査

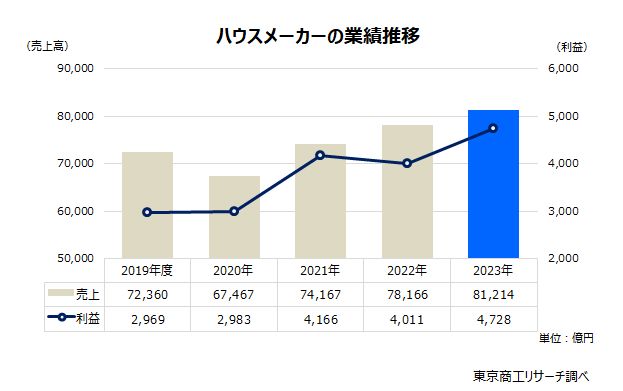

全国の主要戸建メーカー、ハウスビルダー115社の2023年度決算(2023年4月期-2024年3月期)は、売上高8兆1,214億円(前年度比3.8%増)、利益4,728億円(同17.8%増)と増収増益だった。

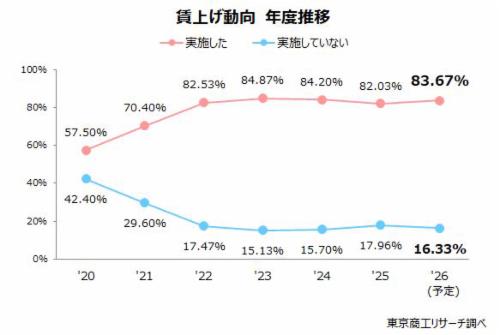

2023年度の新設住宅着工戸数(持家+分譲戸建、国交省)は、前年度から1割減(9.9%減)の35万3,237戸にとどまった。その一方で、主要企業の売上高、利益の合計は過去5年間で最高を記録しており、資材高や労務費などのコスト上昇が価格転嫁に繋がり、業績を引き上げた格好となった。

東京商工リサーチ(TSR)の企業データベースから、戸建住宅分譲を主力とする企業を対象に、2023年度の売上高が100億円以上、5期連続で売上高と利益が比較可能な115社を抽出した。

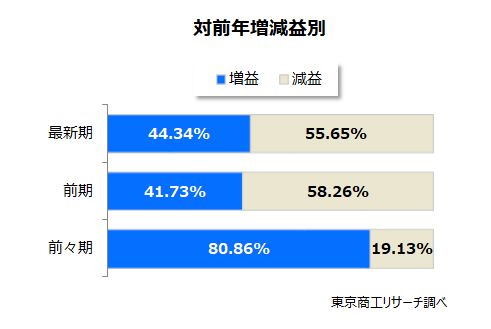

個別業績では、増益が51社(構成比44.3%)に対し、減益は64社(同55.6%)と半数を超え、減益企業が前年度に引き続き高止まりした。コストが増加した分の価格転嫁が追い風になった格好だが、利益はターゲット顧客や営業エリアなどにより明暗を分けた。

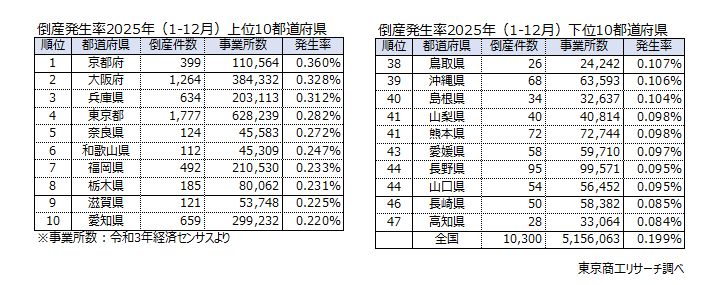

コロナ禍以降、住宅市場は大都市圏で底堅い需要が継続する一方、郊外では価格高騰と実需にギャップが生じ徐々に需給バランスが崩れて、苦戦を強いられる企業が顕在化している。

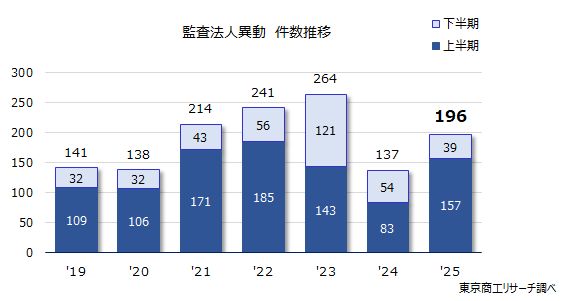

さらに、今後は住宅金利の上昇局面に入り、1次取得者が中心の戸建需要の動向も不透明だ。こうしたなか、地域密着の中堅業者では倒産も目立つようになった。戸建メーカーやハウスビルダーには、価格上昇に見合う付加価値のある商品開発が求められるが、同時にスケールメリットやシナジー効果を狙った合従連衡、M&Aも活発になることも予想される。

※本調査はTSR企業データベース(約390万社)から、戸建住宅の分譲や建築事業が主力の売上高100億円以上の企業を「主要戸建メーカー、ハウスビルダー」と定義。2023年度決算を最新期とした。

最新期 業界大手115社の業績はコロナ禍以降で最高

主要戸建メーカー、ハウスビルダー115社の最新期(2023年度)の売上高合計は8兆1,214億3,500万円(前年度比3.8%増)だった。2019年度以降の5年間は、コロナ禍の2020年度を底に3年連続で増収推移をたどり、2023年度は初めて8兆円台に乗せた。ただ、戸建住宅の新設住宅着工戸数(持家+分譲戸建)は2021年度の42万5,403戸から2022年度39万2,453戸、2023年度35万3,237戸と減少が継続している。このため、増収は不動産価格の上昇、資材等のコストアップ分の価格転嫁で販売価格が引き上げられたことが寄与したとみられる。

一方、利益も最新期は4,728億7,500万円(同17.8%増)だった。前年度は4,011億5,100万円(同3.7%減)と減少に転じたが、価格転嫁の寄与により5年間で最高水準を記録した。

売上高 最新期は増収企業率が鈍化

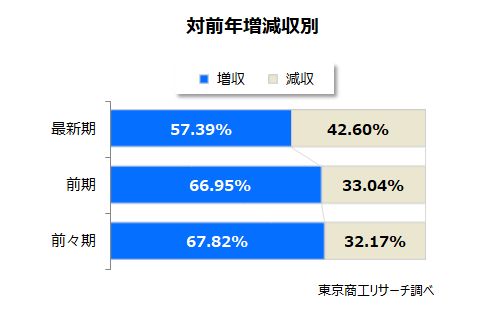

売上高の増減収別では、最新期の2023年度は増収が66社(構成比57.3%)で、減収は49社(同42.6%)だった。

前々期(増収67.8%、減収32.1%)、前期(増収66.9%、減収33.0%)と、7割近くで推移していた増収企業率だったが、最新期で6割を割り込んだ。

売上高の合計金額ベースでは3.8%の伸びを見せたものの、増収企業は11社減少した。業績が好調な企業が増収幅を伸ばす一方で、成長が鈍化している企業が広がっていることを示唆している。

利益 2期連続で減益企業が増益企業を上回る

利益面は、2023年度は増益が51社(構成比44.3%)、減益が64社(同55.6%)だった。

前々期(増益80.8%、減益19.1%)は増益企業数が93社で8割に達したが、前期は減益企業率が約6割(58.2%)と大幅に増加。最新期も引き続き減益企業が増益企業を上回り、利益環境の悪化が継続している。

一方で、2023年度の赤字企業数は7社(構成比6.0%)で、前年度の14社からは半減した。

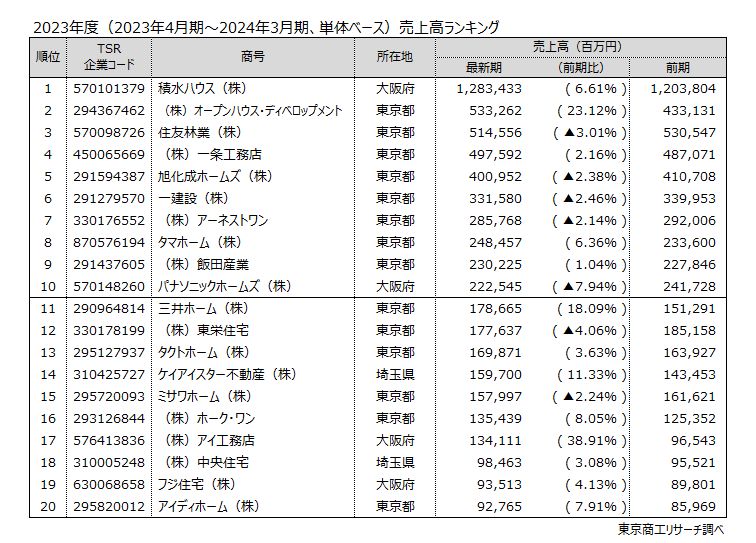

売上トップは積水ハウス 上位はガリバーの飯田グループにオープンハウス系列が急上昇

売上高ランキング(単体決算)は、1兆円以上が1社、1,000億円以上が17社(構成比14.7%)だった。売上高1,000億円超は前期の16社から1社増加し、全国展開の大手が並ぶ。

売上高トップは、積水ハウス(株)の1兆2,834億円。ハウスメーカーの最大手で、売上高は前期比6.6%増と増収を達成、2位以下を大きく引き離した。

次いで2位は、(株)オープンハウス・ディベロップメントの5,332億円。前期の売上高4,331億円から2割(23.1%)伸ばし、売上高ランキングは前期4位から2位に上昇した。東証プライム上場の (株)オープンハウスグループ(TSR企業コード:294451536)を中心に、売上高16位の(株)ホーク・ワンや、同22位の(株)メルディア(旧:三栄建築設計)を傘下に収め、営業力を武器に、高い成長をみせた。

3位は住友林業の5,145億円。住友家が別子銅山(愛媛県)周辺で興した林業をルーツとし、祖業の木材・木質の注文住宅に強みを持つほか、グループ会社経由で米国での住宅事業を積極化している。

上位20社のうち一建設(株)、(株)アーネストワン、(株)飯田産業、(株)東栄住宅、タクトホーム(株)、アイディホーム(株)の6社は、東証プライム上場の飯田グループホールディングス(株)(TSR企業コード:332448568)の連結子会社で、6社合計の売上高は約1兆3,000億円にのぼる。首位の積水ハウス(株)を抜く勢いで、業界の「ガリバー」としてグループのスケールメリットを生かし、高いシェアを誇る。