コロナ禍と物価高で急増 「介護事業者」倒産は過去最多の143件、前年比1.7倍増~ 2022年「老人福祉・介護事業」の倒産状況 ~

長引くコロナ禍や物価高なども影響し、2022年の「老人福祉・介護事業」倒産は介護保険制度が始まった2000年以降で最多の143件(前年比76.5%増)を記録した。新型コロナ関連倒産が前年比5.7倍の63件と急増。介護報酬によるサービス料金が固定されている一方で、光熱費や食材などの価格上昇を転嫁できないまま経営が悪化するケースも散見され、コロナ関連の支援縮小も背景にある。

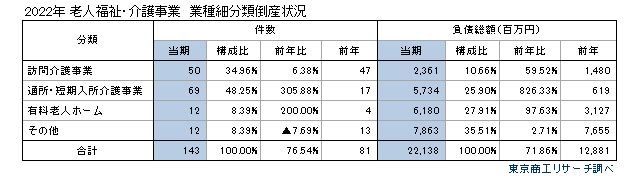

業種別では、デイサービスの(株)ステップぱーとなーとグループ会社(31件)の連鎖倒産が件数を押し上げた「通所・短期入所介護事業」が69件(前年17件)と急増した。この連鎖倒産を除いても大幅に増加し、大手事業者との競合も激化している。次いで、「訪問介護」も50件(同47件)と増加した。感染リスク回避を背景に利用控えが進んだほか、ヘルパーなどの人手不足も深刻さを増している。また、「有料老人ホーム」は12件(同4件)で、大型投資を回収できず資金繰りに行き詰まるケースもあった。

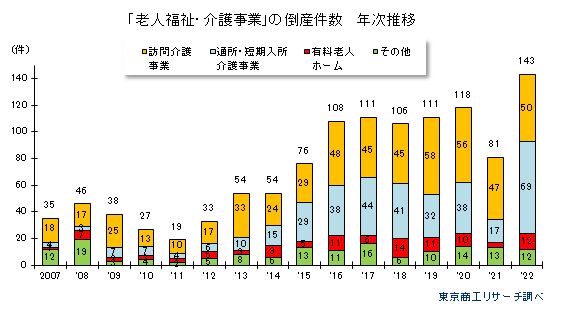

「老人福祉・介護事業」の倒産は、介護報酬のマイナス改定や人手不足、競争激化などで2016年は100件を上回り、以降も高水準で推移していた。そこにコロナ感染拡大で利用控えが広がり、2020年に過去最多を更新した。2021年は、コロナ関連の資金繰り支援策などが奏功し、一転大幅な減少に転じた。だが、2022年はその反動増と、コスト上昇分を介護サービス料金に転嫁できず、支援策の縮小、人手不足なども追い打ちをかけた。

2024年に介護報酬と介護保険制度の改正を控えている。本格的な高齢化社会が到来するが、小規模な介護事業者に明るさは見えない。運営の効率化や介護職員の処遇改善など課題が山積し、状況を打開できない場合、介護事業者の倒産によって『介護難民』がさらに増える可能性も高まっている。

- ※本調査対象の「老人福祉・介護事業」は、有料老人ホーム、通所・短期入所介護事業、訪問介護事業などを含む。

倒産は過去最多を大幅に更新

2022年の「老人福祉・介護事業」倒産は143件(前年比76.5%増)で、介護保険制度が始まった2000年以降で2020年の118件を上回り最多を更新した。負債総額は221億3,800万円(同71.8%増)で、2008年の192億5,500万円を上回り、14年ぶりに負債額を更新した。

倒産急増の背景は、収束の見通しが立たないコロナ禍の影響が大きい。コロナが直接、間接に影響したコロナ倒産は2020年が7件、2021年が11件だったが、2022年は63件に急増。感染防止の対策コストや利用頻度の減少、在宅勤務の定着による需要減など、新しい生活様式に対応できなかった事業者の倒産が相次いだ。

コロナ禍に加え、コスト高の影響も重くのしかかる。介護報酬は、公定価格のため介護サービス料金の引き上げが難しく、コスト増による息切れ倒産も出始めた。

原因別、他社倒産の余波が急増

原因別では、大手との競合や利用控えなどを要因とした販売不振(売上不振)の80件(前年比48.1%増、前年54件)が最多。次いで、大型の連鎖倒産が発生し、他社倒産の余波が38件(同1800.0%増、同2件)と急増した。事業上の失敗など放漫経営が9件(前年同数)、既往のシワ寄せが7件(前年比12.5%減、前年8件)、設備投資過大が5件(同25.0%増、同4件)で続く。

形態別、消滅型が97.9%

形態別では、破産が133件(前年比70.5%増、前年比78件)と全体の9割超(構成比93.0%)を占めた。次いで、特別清算が7件(前年ゼロ)で、消滅型が全体の97.9%だった。一方、再建型の民事再生法は3件(前年同数)にとどまり、再建の見通しが立たず、消滅型を選択するケースが大半を占める。負債額別、1億円未満の小規模事業者が約8割

負債額別では、1千万円以上5千万円未満の88件(前年56件)が最多。次いで、1億円以上5億円未満が26件(同6件)、5千万円以上1億円未満が24件(同14件)の順。負債1億円未満が112件と全体の約8割(構成比78.3%)を占め、小規模の事業者が中心となっている。負債10億円以上は3件(同2件)発生した。

従業員数別、10人未満が8割超

従業員数別では、最多は5人未満の85件(前年57件)。次いで、5人以上10人未満が32件(同16件)で、10人未満が8割超(構成比81.8%)と小規模事業者が大半を占めた。一方で、300人以上は発生しなかったが、50人以上300人未満が4件(前年2件)、20人以上50人未満が9件(同3件)と従業員の多い企業の倒産も増え、2極化もみられる。

地区別件数、関東が最多

地区別では、全国9地区のうち、最多は関東の58件(前年24件)。次いで、近畿が25件(同23件)、中部が19件、(同8件)、九州が18件(同11件)、中国が8件(同3件)、北海道が5件(同3件)、北陸が4件(同1件)、東北と四国が各3件(同各4件)の順だった。都道府県別件数、神奈川県が最多の20件

都道府県別では、神奈川県の20件(前年4件)が最多だった。大阪府の17件(同11件)、東京都の15件(同12件)、愛知県の9件(同2件)、埼玉県と千葉県が各8件(同各3件)、福岡県の7件(同3件)と続く。

介護業界はコロナ禍前から人手不足や競争激化、市場拡大をにらんだ安易な新規参入組の脱落が続いていた。そこに想定外のコロナ感染拡大による感染の対策費用、利用控え、さらに物価高による運営コスト上昇も重なり、倒産は最多件数を記録した。

介護サービスは基本的に公定価格のため、利用料金の引き上げが難しい。一方、人件費や光熱費などの運営コスト削減もサービス低下に直結するため容易でない。今後も物価高が継続すれば、倒産が一段と加速する恐れも出ている。

2024年度の介護保険制度の改正に向け、2022年12月に開催された社会保障審議会介護保険部会では、介護人材の確保や生産性向上による制度の持続可能性の確保が求められた。ただ、コロナ禍や物価高で経営が悪化している小規模事業者には、対策費用を負担する余裕はなく、公平性を担保しながら、コロナ禍でもサービスを継続する事業者への支援が必要だろう。

また、制度改正の議論では、介護事業者の詳細な経営情報を都道府県に届け出る仕組みや、事業者の財務状況を公表する方向も示された。利用者が、事業者の財務状況なども参考にして施設を選ぶことができる仕組みだ。だが、こちらも経営悪化が進行している小規模事業者にとっては利用減につながる恐れもあり、一定の配慮ある仕組み作りも必要になる。

今後も介護報酬は大幅なプラス改定の可能性が低く、報酬単位の加算が取れない事業者の淘汰は避けられないだろう。自動化や効率化によるコスト削減や人材獲得が優位な大手と、難しい小規模事業者の格差が拡大すると、2023年の介護事業者の倒産は増勢がさらに強まる可能性が高い。