タクシー業界 売上増でも3割が赤字 人件費・燃料費の高騰で二極化鮮明

2024年度「タクシー業者」の動向調査

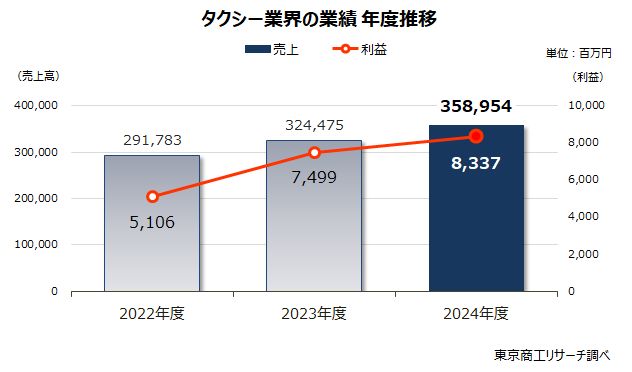

コロナ禍を経て、タクシー業界が活況を取り戻している。全国の主なタクシー会社680社の2024年度業績は、売上高3,589億5,400万円(前期比10.6%増) 、利益83億3,700万円(同11.1%増)で、増収増益をたどっている。

コロナ禍は移動需要の激減で打撃を受けたが、インバウンドや国内旅行、ビジネス利用の回復で大きく持ち直した。さらに、運賃改定や配車効率化も寄与し、売上は順調に拡大している。だが、「成長を維持する層」と「減収に転じる層」の二極化が広がっており、慢性的なドライバー不足を乗り越え、合理的な経営で需要をいかに取り込めるかで明暗が分かれている。

タクシー業界は、コロナ禍をはさんで事業環境が大きく変わり、業績格差が浮き彫りになっている。2023年度は680社のうち、74.4%が増収だったが、2024年度は56.9%に急減した。利益も、2023年度は74.1%が黒字だったが、2024年度は69.5%と7割を割り込んだ。乗車料金の値上げ効果はあったが、燃料費、人件費の上昇が影響し業績は明暗を分けている。

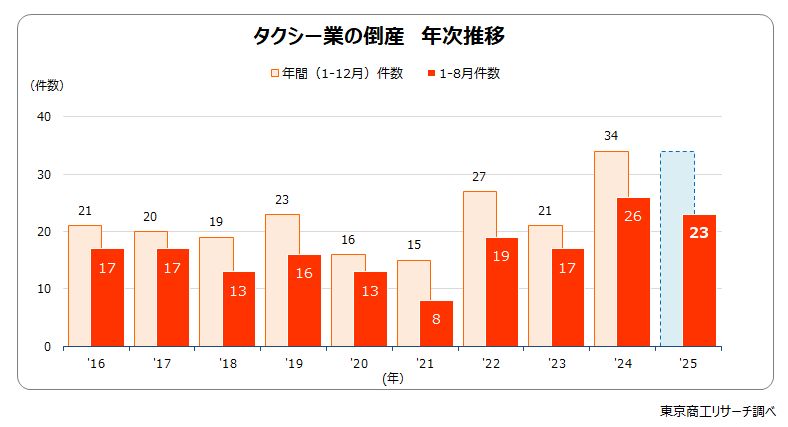

倒産は、コロナ関連支援の効果で2022年は27件、2023年も21件と低水準だったが、2024年は34件に急増した。2025年も1-8月ですでに23件に達し、前年を超える勢いで推移している。

大手は配車アプリの強化や、EV・次世代車両の導入、法人契約の拡大など、市場を先読みして変革投資を急いでいる。だが、過小資本の小規模事業者はコスト増が重圧となって、ドライバー不足や採算悪化など、目先の課題が大きく圧し掛かっている。「増収増益の大手」と「減収減益の町タクシー」の二極化が、ますます鮮明になっている。

今後は、運賃改定や需要回復の追い風が一巡し、事業承継や収益力の弱い企業の淘汰が一段と加速する可能性が高い。さらに、日本版ライドシェア解禁など外部環境の圧力も加わり、競争は一段と厳しくなるだろう。タクシー業界は利用客をいかに効率的に、安定的に取り込めるかで、大手の寡占化と中小企業の淘汰が進む転換期を迎えている。

※ 本調査は、東京商工リサーチの企業データベース(約440万社)から、2024年度の業績(2024年4月~2025年3月)を最新期とし、3期連続で業績が判明したタクシー業を主業とする680社を抽出、分析した。

全体は増益、中小は減益に転落

タクシー業680社の売上高は、2022年度は2,917億8,300万円、2023年度は3,244億7,500万円(前期比11.2%増)、2024年度は3,589億5,400万円(同10.6%増)と右肩上がりで伸びている。利益も、2022年度は51億600万円、2023年度は74億9,900万円、2024年度は83億3,700万円と堅調に増益を維持している。

一方、資本金1億円以上の12社を除いた場合の利益は、2022年度は472億600万円、2023年度は548億400万円と増加したが、2024年度は268億600万円に半減。中小企業の収益力の弱さが鮮明となった。

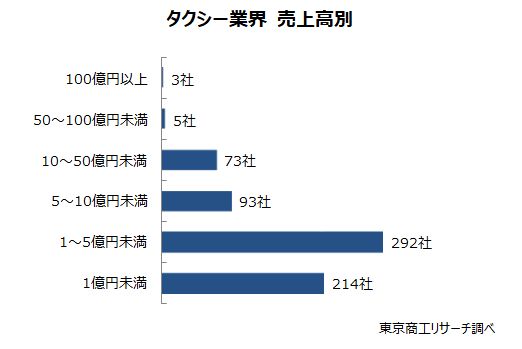

売上高5億円未満が74.4%

売上高別では、1~5億円未満が292社(構成比42.9%)で最多。次いで、1億円未満が214社(同31.4%)、5~10億円未満が93社(同13.6%)で続く。

売上高5億円未満の小・零細規模が全体の74.4%を占めた。

売上高100億円以上は3社(同0.4%)にとどまる。

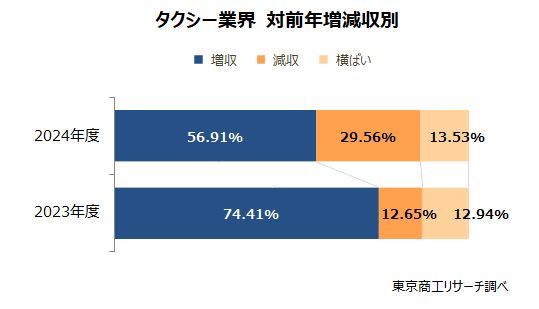

減収企業が1割から3割に増加

最新期の売上動向は、増収が387社(構成比56.9%)で、前年度506社(同74.4%)から大きく後退した。

一方、減収は201社(同29.5%)で、前年度の86社(同12.6%)から増加した。

横ばいは92社(同13.5%)で、前年88社(同12.9%)とほぼ同水準だった。

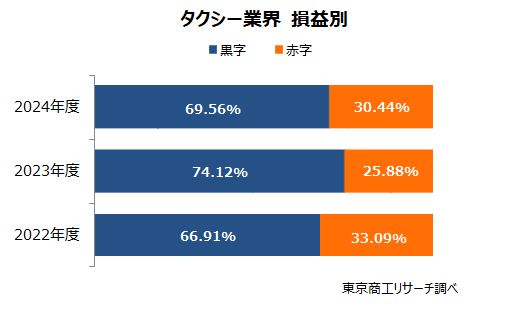

黒字企業は減少傾向

最新期の黒字は473社(構成比69.5%)で、前期の504社(同74.1%)から減少した。

一方、赤字は207社(同30.4%)に増加した。前々期225社(同33.0%)、前期176社(同25.8%)と減少したが、直近は再び上昇に転じた。

燃料費の高騰のほか、キャッシュレス決済が普及するなかで手数料負担の増加も収益悪化の一因としてあげられる。

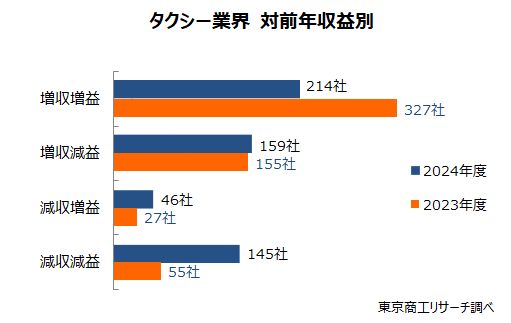

増収増益が大幅減少

最新期は、増収増益が214社(構成比31.4%)にとどまり、前年の327社(同48.0%)から大幅に減少した。

増収減益は159社(同23.3%)と前年並みで推移している。

減収増益は46社(同6.7%)で前年27社(同3.9%)よりやや増加したが、減収減益は145社(同21.3%)と前年の55社(同8.0%)から大幅に増加した。

2024年以降は倒産が増加

タクシー業界の倒産は、コロナ関連支援の効果で2022年が27件、2023年が21件だったが、2024年は34件と一転して増勢に転じた。その背景には、ドライバー不足に加え、燃料費や人件費の高騰に直面し、収益悪化に苦しむ事業者が増えたことがある。

また、2024年3月に茨木高槻交通(株)(TSRコード:570342066)ほか8社が民事再生法の適用を申請した。9社合計の負債総額は147億円におよび、中堅タクシー会社にも苦境が押し寄せていることを示している。

2025年も1-8月累計23件に達し、減少の兆しは見えてこない。今後、需要回復の効果が一巡した後も、コスト上昇との戦いは続くため、事業承継の問題や先行きを見越した休廃業、M&Aが加速するとみられる。

また、業界を取り巻く環境は、日本版ライドシェアの解禁やEVシフトなど大きな変化が避けられない。構造転換に遅れた企業を中心に、もう一段の淘汰の波が押し寄せる可能性が出てきた。