「海苔」業界 値上げ効果で62.5%の企業が増収 コメ不足、「海苔なしおにぎり」台頭など課題も山積

2024年「海苔関連企業」の動向調査

国内の主な海苔業者(加工・卸売・小売)120社の2024年の売上高は2,448億7,600万円(前年比15.4%増)、利益は35億2,300万円(同23.8%増)と好調だった。

人件費や燃料代などのコスト上昇分を価格転嫁に結びつけ、増収につなげたことで利益も上昇した。しかし、利益は過去の5年間で最大だった2021年(36億1,100万円)に及ばず、利益率は低下した。

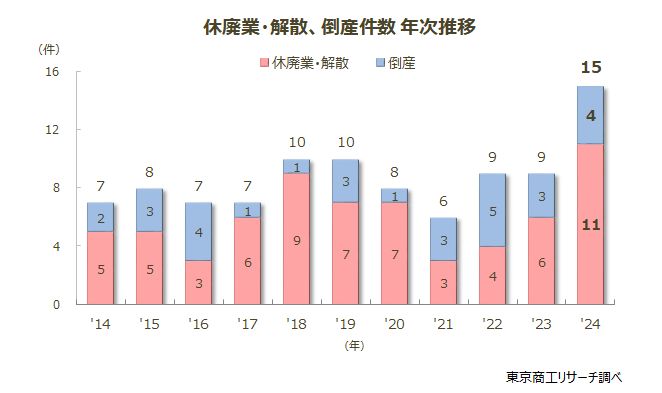

海苔業界は売上高5億円未満の企業が全体の6割以上を占め、小・零細企業が多い。倒産と休廃業は2023年は9件だったが、2024年は15件と急増し、事業承継や継続に向けた検討が待ったなしとなっている。

2025年5月、大手コンビニのファミリーマートが2025年度内に海苔なしおにぎりの品目数を10品前後に増やすと発表した。低価格帯への対応や品揃えアイテム数の増加が背景にある。

他のコンビニ各社も、店頭のおにぎりの半数以上が「海苔なし」の時期もあり、海苔の付いたおにぎりは転換期を迎えている。

コンビニおにぎりの国内総販売量は年間60億個と推計される。それだけに海苔なしおにぎりの浸透は海苔の需要に直結し、加工業者や卸売業者への影響が小さくない。

海苔は食べ方の手軽さと豊富な栄養で、海外でも人気が高まっている。国内需要が低迷する中、海外に活路を見出す企業も増えたが、海苔生産者の高齢化や温暖化で2022年から2024年まで3年連続で収穫量が減少している。また、トランプ関税次第で米国向け輸出も不透明さを増している。

国内の海苔関連業者は売上5億円未満の小・零細事業者が6割以上を占める。一方で、業歴50年未満は約1割と極端に少なく、新規参入が進まない業界でもある。ある海苔卸業者は、「2024年は乾海苔供給が温暖化などの影響で3年連続落ち込んだが、価格改定が進み増収増益だった」と話し、価格転嫁によるスムーズな値上げ効果をうかがわせた。

ただ、現状の価格転嫁が一巡すると、市場規模は縮小に転じる懸念もあり、価格競争力に劣る小・零細企業はコスト上昇が続くと市場撤退が増える可能性も強まっている。

※本調査は、東京商工リサーチの企業データベース(約440万社)から、2024年の業績(2024年1月~2024年12月期)を最新期とし、5期連続で業績が判明した120社を抽出、分析した。

2024年は収穫量減少も価格転嫁が進み増収・増益

海苔関連業120社の売上高は、2020年は2,010億7,700万円、2021年は1,902億円2,500万円、2022年は1,939億7,900万円と、コロナ禍に減少したが、2023年は2,121億2,000万円、2024年は2,448億7,600万円と回復している。利益は、2021年をピークに2年連続で落ち込んだが、2024年は35億2,300万円に回復した。

2020年から2022年はコロナ禍で飲食店向けの需要減に収穫量の減少も重なったが、2023年以降は価格転嫁とインバウンド需要などで業績は回復している。

増収増益を維持

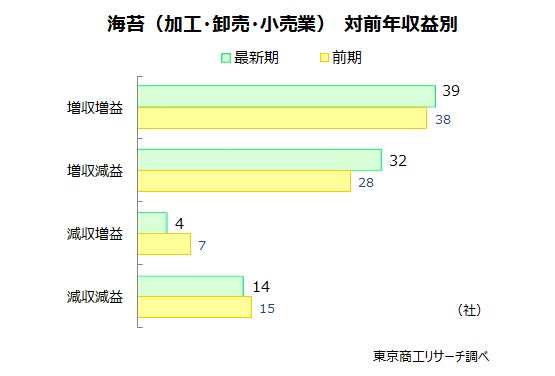

最新期は、増収増益が39社(構成比32.5%)で最も多かった。

次いで、増収減益が32社(同26.6%)と、原材料高騰やコスト増の影響が収益面に影響している。このほか、減収減益は14社(同11.6%)、減収増益が4社(同3.3%)だった。

前期は増収増益が38社(同31.6%)、増収減益が28社(同23.3%)、減収減益が15社(同12.5%)、減収増益が7社(同5.8%)だった。

2024年は休廃業・倒産が急増

2014年から11年間の海苔関連業界の倒産と休廃業・解散は、2024年の15件が最多となった。2018年、2019年は各10件と増勢気配だったが、コロナ禍の2020年は8件、2021年は6件とコロナ関連の資金繰り支援策で減少に転じ、2022年と2023年も9件とコロナ禍前より低水準だった。

ところが、2024年の海苔関連業界は、急激な物価高に見舞われたものの、価格転嫁とインバウンド需要増を中心に乗り切り、増収増益の企業が増えた。ただ、原材料費や物流費、人件費などのコスト上昇が持続する中、価格転嫁できる企業とできない企業の差が広がっている。

海苔関連業界は、業歴50年以上の老舗が全体の85.8%を占め、新陳代謝が縁遠い業界になっている。このため商慣習や人脈、ノウハウの蓄積がキーポイントになっており、新規参入をさらに難しくしている。

値上げや価格転嫁が一巡する2025年以降、事業承継や収益力の弱い企業の生き残りが現実問題に浮上する可能性もある。さらに、コメ不足や「海苔なしおにぎり」などで需要の変化も注目され、事業継続を諦める休廃業が一段と増えることが懸念される。