MUFGストラテジック・インベストメント、「再成長」への貢献 ~ 榎本真樹社長 単独インタビュー ~

三菱UFJフィナンシャル・グループ(MUFG)が金融ソリューションを進化(深化)させている。

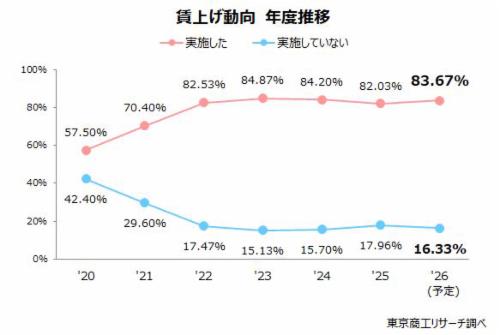

コロナ禍を経て、顕在化した過剰債務や事業承継、ガバナンス強化が企業経営の大きな課題に浮上している。2021年の銀行法改正で事業再生会社への出資上限が緩和され、議決権の過半数を握るマジョリティ投資が可能になったことも取り組みを後押しする。

三菱UFJ銀行は、2023年4月に再生ファイナンスの専門チームを開設し、同年11月に(株)MUFGストラテジック・インベストメント(TSRコード:860519279、以下MUSTI)を設立した。

MUSTIの榎本真樹・代表取締役社長が東京商工リサーチ(TSR)の単独取材に応じた。

MUFGストラテジック・インベストメント

三菱UFJ銀行の投資専門子会社として2023年に設立。国内企業の再生と再成長を念頭に、窮境局面など経営改善余地の大きい企業や後継者問題を抱える企業などへ投資する。

2025年4月末までの投資実績は3件。

榎本真樹氏

1988年三菱銀行(当時)入行

2016年法人業務部長執行役員

2018年法人・リテール企画部長執行役員

2019年三菱UFJニコス取締役副社長を経て、2023年11月より現職。

―MUSTIの設立経緯は

設立の経緯、目的は主に3点だ。1つ目は、激しい経済環境変化の中で、事業承継、事業再生といった経営改善のニーズは今後ますます強まる。銀行もこれらの社会的ニーズに確り応えていく必要がある。

2つ目は、「デットガバナンスからエクイティガバナンス」の流れのなかで、これまでの「銀行=債権者としての立場」による事業支援には限界がある。資本参加することで、経営により深く関与してサポートすることが必要との認識に至った。

3つ目は、事業再生や事業承継という難易度の高い業務を通じ、事業を知り、経営感覚を持ったいわゆる「骨太の銀行員」を育成していく意図もある。「再生ファンド」のイメージになるのは抵抗感がある。広く経営改善のお手伝いをして、「再成長」に貢献するファンドとご理解いただきたい。

インタビューに答える榎本真樹社長

―提供するソリューションの特徴は

独立系ファンドとの違いでは長期的な視点で再生を考えられることだ。短期的な効率化だけでなく、長期的な生産性向上、外部成長を考えられる点は強みと自負している。中小企業の課題は生産性が低いことだ。短期的なコスト削減だけでは根本的な解決にはならない。IT化などで一定の時間をかけて生産性を向上させ、持続的に自走できる組織を作っていくことが重要だ。

また、私たちの強みとして、MUFGの国内外で幅広い顧客と取引があることが挙げられる。海外戦略の策定支援や、ビジネスマッチングも動き始めている。MUFGに自動車業界関連の知見が蓄積されているのは強みであり、注目している。更に、銀行系のファンドということから、オーナーや従業員の安心感、再生局面での信用補完の効果は大きい。90年代、2000年代初頭のBS調整中心の再生より難しくなっている。持続的成長に向けてガバナンス、PL、CFをどう作るかが知恵の出しどころと思う。

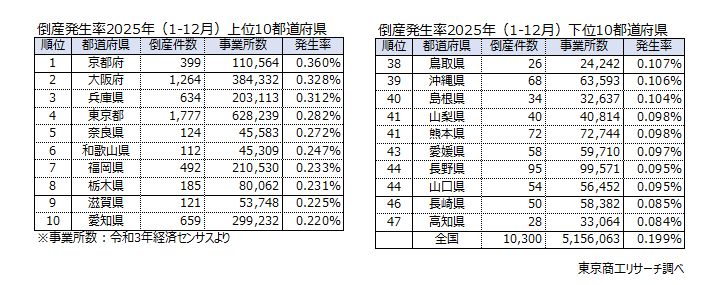

―窮境局面にある国内企業の認識は

コロナ禍を経て、経営上のリスクが顕在化している企業が増えている印象だ。また、「隠れ窮境状態」の企業も多いのではないか。金融緩和が続きメイン行が多額のデットで延命させているケースもあるが、それでは抜本的な再生にならず、問題の先送りだ。足下は必ずしも窮境状態でなくとも、マーケット環境、ビジネスの将来性をよく見て、窮境状態に陥る前にプロアクティブに手を打っていくことが必要と思う。

優良なオーナー企業もオーナーがいなくなった途端に業績が悪化するケースがしばしばある。事業承継はまさに「プロアクティブな事業再生」と捉えるべきだ。事業承継と事業再生でやるべきことに本質的に大きな差異は無く、私たちは「再生」の定義を広く捉えている。

―三菱UFJ銀行(MUBK)との連携について

投資ファンド業務は、大前提として法令順守、情報管理、そのためのインフラ構築が極めて重要だ。この点はMUBKのサポートを得ながらMUFG基準で管理体制を整備しており信頼性に繋がる。

一方、MUBKとMUSTI間での「投資判断の独立性」と「情報管理」は厳格に行っている。MUBKからの紹介案件は、顧客とMUSTIがNDAを締結した後はMUBKと情報を遮断している。PMI段階でMUBKへ融資を依頼することもあるが、融資判断もMUSTIと完全に独立している。案件もMUSTI独自開拓が圧倒的に多い。

―弁護士、会計士、コンサルとの連携は。また、支援による効果は

よく言われる通り、PEファンド業務は「総合格闘技」。ビジネス知見、法務、財務、会計など多面的に高度な専門性が求められるため、士業やコンサルなど専門家との密接な連携は不可欠だ。対象会社の状況に応じ、どのような座組が適切かを考える専門的な知見と高度なプロジェクトマネジメント能力が求められる。

私たちは大手のコンサル、弁護士、会計士事務所と提携して進めており提供する品質には自信を持っている。

―これまでの支援実績は

活動開始から1年であるが、事業承継、事業再生合わせて3件の実績で、先ず先ずのスタートと思う。普通株、種類株、劣後ローンなど顧客のニーズに合わせて対応した。ハンズオン支援を前提としているので、実行と同時にファンドから人材派遣も行っている。業種的にはEV化に伴う自動車部品関連、人手不足からの流通、小売り、外食関連の案件が多い。

パイプラインは積み上がっており、今年度も複数の実行が見込まれる。比較的早い時期に1,000億円規模の存在感あるファンドにして期待に応えていきたい。

―支援を検討する際に、留意している点は

銀行系ファンドということもあり、先ずは投資意義を大事にしている。日本や地域にとって不可欠な会社かどうか、グローバルサプライチェーンにとって大切な技術、製品かどうかなどの観点。投資リターンの見込みが多少低くとも大事に守らなければならない会社は多いはずだ。悪化要因切除後の事業成長性、キャッシュフローの安定性という定量面はもちろん重要だが、加えて「自走力」が感じられるかを大事にしている。その点から、現地訪問の際の経営陣や従業員へのインタビューで問題意識、モチベーションなどを確認するプロセスが極めて重要と考えている。

(東京商工リサーチ発行「TSR情報全国版」2025年5月14日号掲載「WeeklyTopics」を再編集)