「支払い遅れ」が前年度を上回るペース 小・零細企業の苦境が鮮明に

2024年度「取引先への支払遅延状況」調査

あらゆるコストが上昇する中、資金繰りに窮して取引先への支払いが遅延する企業が増えている。東京商工リサーチが企業調査を通じて収集した2024年度(4-2月)の取引先への支払遅延情報は、累計1,149件に達し、すでに2023年度の1,111件を超えた。

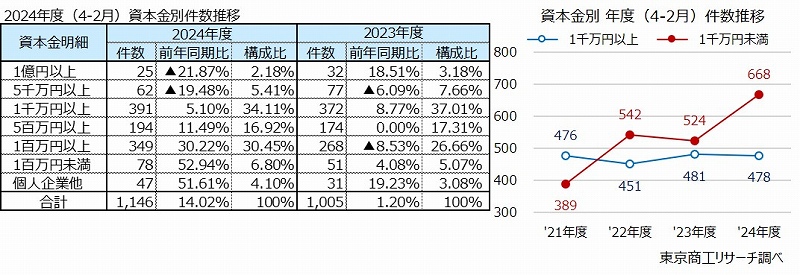

支払遅延が発生した企業の内訳は、資本金が「1千万円以上」ではコロナ禍以降、400件台でほぼ横ばいであるのに対し、 「1千万円未満」は2021年度の1.7倍に大幅に増加。小・零細企業を中心に経営の厳しさが増していることがわかった。

東京商工リサーチは、増収、M&A、投資計画などの「ポジティブ情報」から、倒産や行政処分、支払遅延などの「ネガティブ情報」まで、企業に関わる情報を日々収集し、裏付け取材を経て蓄積している。支払遅延情報のうち、業種別では、総合工事業251件、職別工事業128件と建設業が上位を占め、次いで、道路貨物運送業56件、飲食店53件など、人手不足や物価高の影響が深刻で倒産が多い業種が並んだ。

資本金別では、1千万円未満が668件(前年同期比27.4%増)と約6割(58.2%)を占めた一方、1千万円以上は478件(同0.6%減)と減少した。経営体力が乏しい小規模企業ほど資金繰りが厳しく、支払遅延を招きやすくなっている。

円安や物価高、人手不足などで苦しむ企業が増えたことに加え、「金利のある世界」に突入し、今後は利払いも収益圧迫の要因になることが危惧される。最悪の場合、支払遅延の企業を起点に、取引企業にも二次被害が広がる可能性もある。支払遅延の大きな要因の一つに、資金を円滑に調達できないこともあり、金融機関の融資姿勢の変化も併せてみることが必要だろう。

※本調査は、東京商工リサーチが保有する企業データベース(400万社)から、2021年4月から2025年2月までの取引先への支払遅延情報(金融機関向けを除く)を抽出し、分析した。

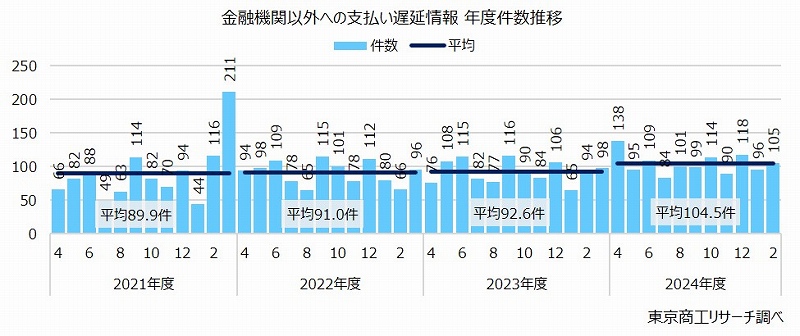

2024年度の支払遅延情報は1,149件、3年連続で増加

2024年度(4-2月)の支払遅延情報は、1,149件(前年同期比13.4%増、前年同期1,013件)で、前年同期比では3年連続で上回った。すでに2月時点で、2023年度の年度件数1,111件を超えた。

月間の平均件数は、2024年度が104.5件で初めて100件台に乗せた。2021年度の89.9件から、2022年度91.0件、2023年92.6件と、3年連続で前年同期を上回った。

コロナ禍に停滞した需要は、反動から一気に回復した。一方で、エネルギーや原材料などの物価高や深刻な人手不足とそれに伴う人件費高騰などから、採算は厳しさを増している。売上拡大に運転資金が追い付かないケースや、価格転嫁が難しい業種や企業では利益確保が難しく、取引先への支払遅延に繋がっている。

産業別 建設業が427件で最多

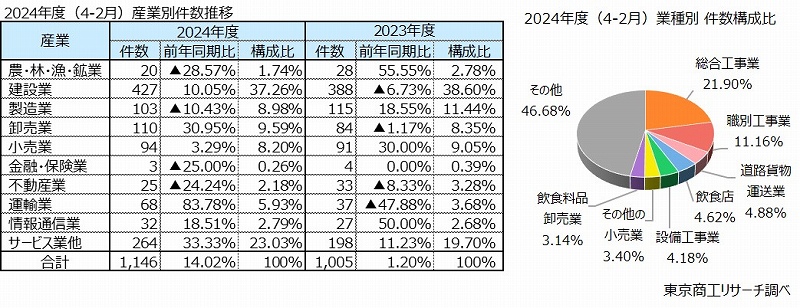

業種や資本金などの詳細な企業情報が判明した1,146件について分析した。

産業別では、最多は建設業の427件(前年同期比10.0%増)だった。次いで、サービス業他264件(同33.3%増)、卸売業110件(同30.9%増)、製造業103件(同10.4%減)と続く。

前年同期との比較で件数が増加した産業は、建設業、卸売業、小売業、運輸業、情報通信業、サービス業他の6産業。このうち、小売業、情報通信業、サービス業他の3産業は3年連続で増加し、2021年度以降の最多を更新した。

一方、前年同期から減少したのは、農・林・漁・鉱業、製造業、金融・保険業、不動産業の4産業だった。

産業を細分化した業種(中分類)別では、最多が総合工事業の251件(前年同期比4.5%増、前年同期240件)、次点で職別工事業の128件(同13.2%増、同113件)と続き、建設関連の2業種がトップ2を占めた。

以下、道路貨物運送業が56件(同75.0%増、同32件)、飲食店が53件(同10.4%増、同48件)と続き、人手不足やエネルギー・原材料などの物価高などの影響が深刻な業種が上位に並んだ。

資本金別 1千万円未満企業の支払遅延が大幅増

資本金別では、1千万円未満が668件(前年同期比27.4%増)で、構成比は58.2%(前年同期52.1%)を占めた。

内訳は、「1百万円以上5百万円未満」が349件(前年同期比30.2%増)、「5百万円以上1千万円未満」が194件(同11.4%増)、「1百万円未満」が78件(同52.9%増)、「個人企業他」が47件(同51.6%増)だった。いずれのレンジも前年同期から件数が増加した。

1千万円以上は478件(同0.6%減)で前年同期を下回った。とりわけ「5千万円以上1億円未満」が62件(同19.4%減)、「1億円以上」が25件(同21.8%減)で減少幅が大きく、規模による格差が鮮明に現れた。

過去4年の推移では、「1千万円以上」が400件台後半でほぼ横ばいに対し、「1千万円未満」が2021年度の389件から2024年度は668件へと大幅に増加した。