上場ホテルの客室単価、上昇続く 24年7‐9月期は21年同期比、平均1.8倍

上場ビジネス・シティホテル「客室単価・稼働率」調査

インバウンド需要の急回復で、ホテル運営の上場13社(15ブランド)は、客室単価と稼働率の上昇が続いている。2023年はコロナ禍前の水準まで回復したホテルが多かったが、2024年は都心を中心に、客室単価・稼働率が最高を更新したホテルが多い。

日本政府観光局によると、2024年10月の訪日外客数は331万2,000人で、過去最高だった2024年7月の329万2,602人を上回り、単月で最高を記録した。10月までの累計は3,019万2,600人となり、1964年に統計を開始以来、過去最速で3,000万人を突破した。日中関係の先行き不透明感は漂っているものの、春節を迎える2月初旬には中国からの訪日観光客数がコロナ禍前の水準に回復する可能性もあり、客室単価はさらに上昇する事態も予想される。

2024年7—9月期の客室単価は、コロナ禍前と比較可能な12ブランド(11社)で平均1万5,537円に上昇、コロナ禍の最安値だった2021年は平均8,320円で、1.8倍(86.7%増)に上昇している。

また、12ブランドのうち、11ブランドは2023年の客室単価も上回り、さらなる上昇が見込まれる。客室稼働率(2024年7-9月期)は、12ブランドすべてで70%を超え、7ブランドは80%以上の稼働率と好調だ。インバウンド需要や円安を追い風に、2025年以降もホテルの客室予約は国内旅行客と訪日観光客で争奪戦が激しさを増しそうだ。

※本調査は、国内の上場ホテル運営会社13社の客室単価と稼働率を集計した。調査は2024年4月に次いで4回目で、稼働率・客室単価は開示資料をもとに集計した。

※集計対象の企業・ブランド:藤田観光(株)(ワシントンホテル)、東日本旅客鉄道(株)(ホテルメッツ、メトロポリタンホテルズ)、相鉄ホールディングス(株)(相鉄フレッサ・サンルート)、東急不動産ホールディングス(株)(東急ステイ)、(株)共立メンテナンス(ドーミーイン)、(株)グリーンズ(コンフォートホテル、ホテルエコノなど)、西日本鉄道(株)(西鉄ホテル)、ポラリス・ホールディングス(株)(ベストウェスタン)、大和ハウス工業(株)(ダイワロイネットホテル)、(株)西武ホールディングス(プリンスホテル)、阪急阪神ホールディングス(株)(阪急阪神ホテルズ)、三井不動産(株)(三井ガーデンホテル)、九州旅客鉄道(株)(THE BLOSSOMなど)

客室単価(前年同期比) 1.6倍以上も

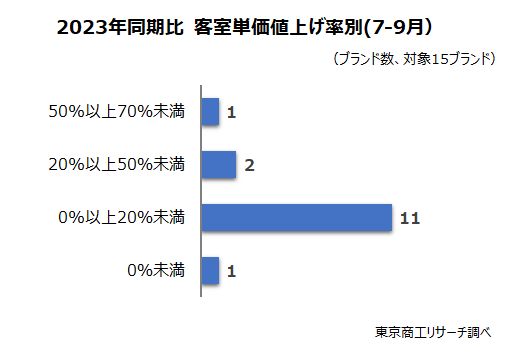

客室単価を2024年7-9月期と前年同期で比較した。比較可能な13社(15ブランド)は、すべてで客室単価が前年同期を上回った。

上昇率の最多レンジは、11ブランドが20%未満。次いで、2ブランドが20%以上50%未満だった。以下、50%以上70%未満と0%未満が各1ブランドだった。前年同期は、外国人観光客の利用が限定的で、主力需要は国内観光客が占めていた。上昇幅の最大は三井ガーデンホテルなどを展開する三井不動産で60.7%上昇した。

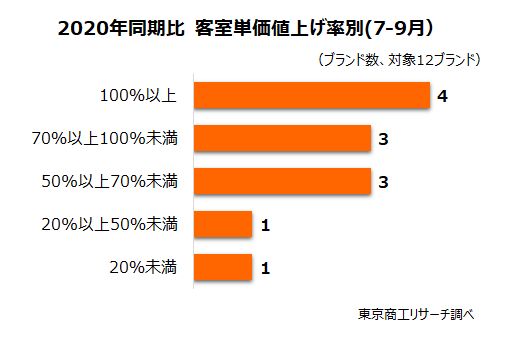

客室単価(2020年同期比) コロナ禍超え顕著

コロナ禍の2020年7-9月と2024年同期の客室単価を比較した。比較可能な12ブランドすべてで客室単価が上昇している。

コロナ禍からの上昇率は、最多レンジは100%以上が4ブランド。次いで、70%以上100%未満と50%以上70%未満の各3ブランドが続き、20%以上50%未満と20%未満は各1ブランドだった。各ホテルは、コロナ禍よりも客室単価が大幅に上昇している。上昇幅の最大は、ワシントンホテルなどを擁するWHG(藤田観光)で134.6%の上昇だった。

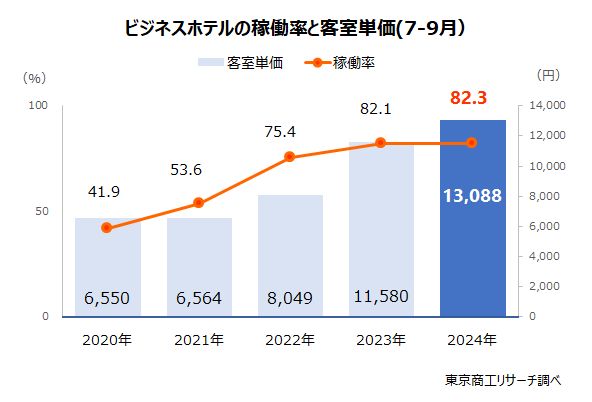

ビジネスホテル8ブランドの稼働率・客室単価、稼働率は2020年比で40.4ポイント回復

コロナ禍の2020年(7-9月)から、2024年同期までの稼働率、客室単価を比較した。

ビジネスホテルで、コロナ禍と比較可能な8ブランドの稼働率は、最低は2020年(7-9月)の41.9%だった。一方、客室単価の最低も2020年が6,550円と最安値となった。

2020年は度重なる緊急事態宣言や行動制限などで稼働率は低迷し、客室単価を抑え営業を継続するホテルが相次ぎ、単価を押し下げた。

2024年は5月にインバウンド需要のほか、旅行や出張等の国内需要が回復。これに伴い2024年7—9月の客室単価は1万3,088円で、コロナ禍以降の最高値だった2023年の1万1,580円を1,508円(13.0%増)上回った。

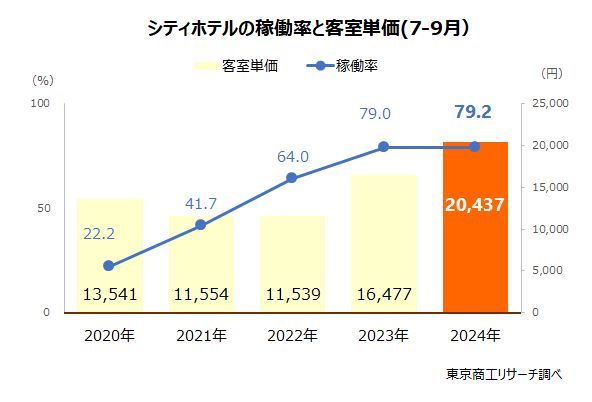

シティホテル4ブランドの稼働率・客室単価、稼働率は2020年比で57.0ポイント回復

ファミリー層や観光利用が多いシティホテル4ブランドは、2020年7-9月の稼働率は22.2%と20%台まで低下した。コロナ罹患者の療養先として施設を提供したビジネスホテルに比べ、シティホテルの稼働率は大幅な落ち込みをみせた。

一方、2024年は2020年比で57.0ポイント改善し、稼働率は79.2%まで大幅に回復した。

客室単価は2022年7—9月に1万1,539円まで低下、2020年同期(1万3,541円)比で14.7%下落した。2024年の客室単価は2万437円で、コロナ禍以降最高値だった2023年の1万6,477円を3,960円(24.0%増)上回った。

2025年は大型イベントが目白押しだ。4月に、関西万博2025が20年ぶりに日本で開催され、来場者数は2,820万人(うちインバウンド350万人)が想定されている。東京でも9月に「世界陸上2025」が開催予定で、訪日外客数の増加が見込まれるイベントが相次ぐ。

コロナ禍でホテル業界は大きな痛手を負ったが、2022年秋に外国人観光客の入国基準の緩和もあって観光需要が急回復。都心部を中心に、ホテル稼働率が上昇した。ビジネスホテルは、行動制限解除後の2022年7-9月期に客室稼働率は75.4%まで回復し、2023年同期も82.1%、2024年同期も82.3%と高水準を維持している。

稼働率は上昇したが、サービス従事者の人件費やエネルギー価格の上昇も重なり、客室単価は上昇が続いている。2024年7-9月期は、上場ホテル12ブランドのうち、11ブランドで客室単価がコロナ禍以降で最高値だった2023年同期を超えた。観光・ビジネス需要の急回復や訪日外国人客数が急拡大し、ビジネスホテル、シティホテルの客室稼働率・客室単価は今後も上昇が続きそうだ。

ただ、ビジネス・シティホテルは東京や大阪などで新規開業が続く。全国的に人手不足が解消されないまま、インバウンドが増え続けると、オーバーツーリズムの過熱が懸念される。

増え続けるインバウンド需要に向け、従業員の積極的な採用、賃金改定、定着率の向上などを求められ、ビジネスホテル、シティホテル業界の待遇改善は待ったなしになっている。

日本政府は2030年目標として訪日外国人旅行者数6,000万人、訪日外国人旅行消費額15兆円を目標としている。ビジネスホテル、シティホテルの需要が一段と高まるなか、インバウンド需要や国内旅行客の動向にどのように対応するか、今後の展開が注目される。