主な上場ゼネコン53社の2024年3月期決算 売上高は「過去最高」も、利益は5年で「半減」

2024年3月期決算「上場ゼネコン53社 業績動向」調査

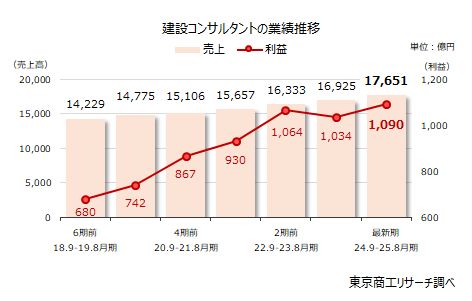

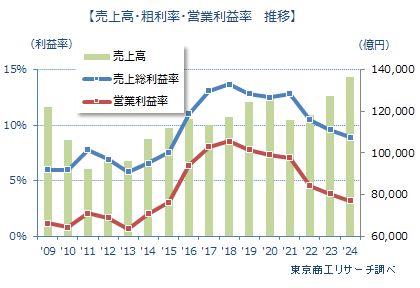

建設業界が資材高、人手不足のなか、深刻な「利益なき成長」に直面していることがわかった。主要ゼネコン53社の2024年3月期(単体)の売上高合計は、13兆6,813億円(前期比7.3%増、9,315億円増)と3期連続で増収を達成した。売上高合計の13兆円台は、2009年3月期以降で初めて。

一方、当期純利益は4期ぶりに前年同期を上回ったが、売上総利益(粗利益)、経常利益は前年同期を下回った。本業の儲けを示す営業利益率は3.1%(前期3.8%)に落ち込み、2019年3月期から6期連続で低下した。資材高騰で受注単価がかさ上げされる一方、利益率が落ち込む悪循環は、ピラミッド構造が築かれた建設業界全体への影響も懸念される。

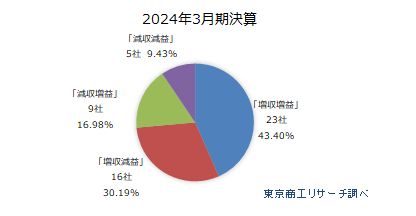

主要ゼネコン53社のうち、前期から「増収増益」は23社(構成比43.4%)と約4割を占めた。「増収減益」の16社(同30.1%)を含めた「増収」は39社(同73.5%)と7割を超えた。

都市部の再開発に加え、物価高を反映した公共工事の価格上昇で、ゼネコン各社の業績は売上高、受注高、期末繰越工事高とも増加した。ただ、資材価格や労務費の高騰を吸収できず、利益ダウンの傾向がさらに鮮明となった。

繰越工事高推移はリーマン・ショック以降、過去最高の20兆1,736億円(前期比7.4%増)で、手持ち工事は手堅く推移している。2024年4月から建設業は時間外労働の上限規制が始まり、長時間労働の是正が進むなか、いかに収益を確保するかゼネコン全体の経営課題になっている。

※本調査は、2009年~2024年までの3月期決算を対象に、連続比較が可能な上場ゼネコン53社の単体ベースの業績(売上高・売上総利益・営業利益・経常利益・当期純利益など)を集計、分析した。

売上高は前期から1兆円増 初の13兆円台に

上場ゼネコン53社の2024年3月期(単体)の売上高合計は13兆6,813億円(前期比7.3%増)で、集計を開始した2009年3月期以降、初の13兆円台に乗せた。資材価格や物流・労務費上昇分の工事価格への転嫁が進んだことが大きな要因とみられる。

一方、利益は粗利益が1兆2,222億円(同0.3%減)にとどまり、営業利益は4,367億円(同10.1%減)と大きく落ち込み、2019年3月期以来、6期連続で前期を下回った。一部企業の利益改善が牽引し、当期純利益は4,492億円(同3.6%増)となった。

売上総利益率8.9% 3年連続ダウン

売上高に対する利益率(売上総利益、営業利益、経常利益、当期純利益)を比較した。

売上総利益率は8.9%で前期の9.6%から0.7ポイント悪化し、2年連続で10%を割り込んだ。また、営業利益率3.1%(前期3.8%)、経常利益率3.8%(同4.4%)、当期純利益率3.2%(同3.4%)と、いずれの段階でも前期から悪化した。

リーマン・ショック以降、2011年3月期を底に民需と公共事業に支えられ売上高は急上昇し、同時に利益率も改善した。だが、2018年前後を境に利益率は悪化傾向をたどり、2024年3月期は9期前(2015年3月期)の水準まで後退した。

「増収増益」企業が4割超 赤字は大豊建設と佐田建設の2社

主要上場ゼネコン53社の2024年3月期決算の売上高と最終利益を前期と比較した。

「増収増益」が23社(構成比43.4%)で最も多かった。53社のうち、「増収」は39社(同73.5%)と7割を超え、「増益」も32社(同60.3%)と6割にのぼった。

一方、「減益」は21社(同39.6%)と昨年の33社(同62.2%)から22.6ポイント改善した。

赤字決算は、大豊建設(当期純損失△21億6,300万円)と佐田建設(同△9,700万円)の2社のみ。工事進捗の遅れや資材価格の上昇、特定工事での採算悪化の影響を受けた。

前期の2023年3月期と比べ、「増収減益」(25社→16社)が大幅に減少し、「増益」(20社→32社)は6割に回復した。前年度に引き続き、物価上昇による価格転嫁が売上増に寄与し、増収となった会社が増えた。だが、全体の利益率は低水準に落ち込み、採算向上が重要な経営課題に浮上している。

受注高 建築、土木ともに増加

2024年3月期の受注高は14兆5,603億円で、3期連続で前期を上回り、2009年の集計を開始して以降初めて14兆円台に乗せた。

種類別では、建築工事が9兆2,774億円(前期比12.1%増)、土木工事は4兆7,736億円(同5.8%増)で、いずれも前期実績を上回った。

伸び率は、建築工事が前期比12.1%増で、土木工事の同5.8%増を大きく上回った。

期末繰越高も、初めて20兆円の大台に乗せた。再開発などの大型プロジェクトをはじめ、民間企業の設備投資、商業施設、マンションなど、底堅い建築需要を示している。

主要上場ゼネコン53社の2024年3月期(単体)の繰越工事残高は20兆1,736億円(前期比7.4%増)で、4期連続で増加した。リーマン・ショック以降、金額ベースで初の20兆円台となった。前期末から約1.4兆円増加したが、活発な建設需要と工事価格の上昇が背景にあり、繰越工事高が積み上がった。

ただ、売上高や工事受注高は上昇したが、それ以上に資材高などの物価高、人手不足に伴う労務費の上昇などのコストアップがゼネコン各社の利益率低下となって顕在化している。

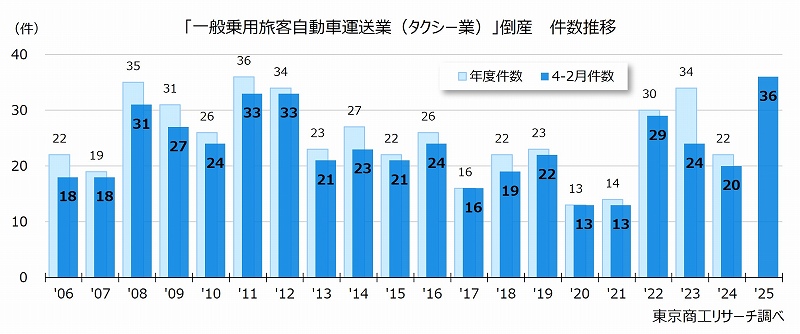

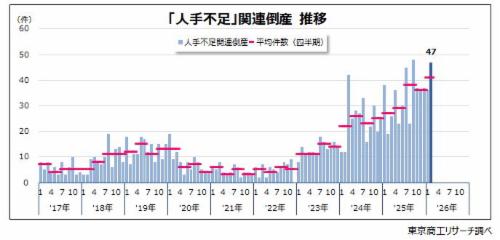

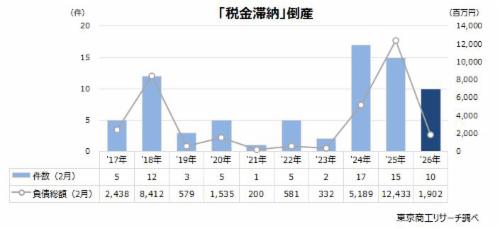

2023年の建設業倒産は1,693件(前年比41.7%増)で、2年連続で前年を上回った。特に、コロナ禍で疲弊した小・零細規模の脱落が相次いだ。

2024年4月から時間外労働の上限規制が始まり、労働環境の改善が進むが、人手不足による工事中断や工期の長期化も懸念される。業界全体のトップラインを形成し、周辺業者を牽引する上場ゼネコンの動向は、下請け、孫請けの幅広い業種で成り立つピラミッド構造全体にも影響が及ぶ。