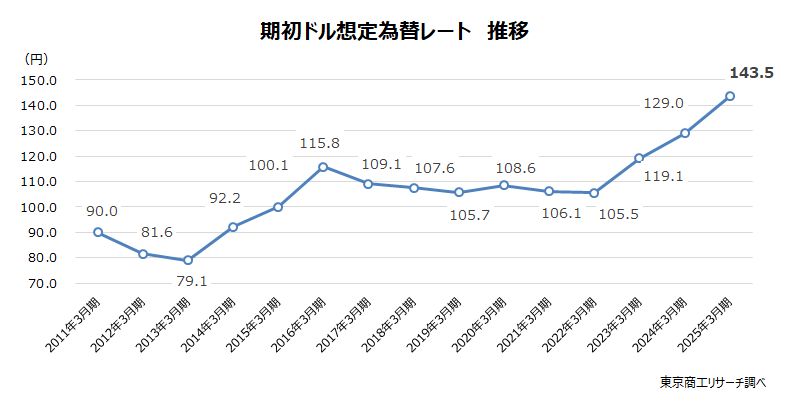

「想定為替レート」 平均は1ドル=143.5円 3期連続で最安値を更新

上場主要メーカー 2025年3月期決算「想定為替レート」調査

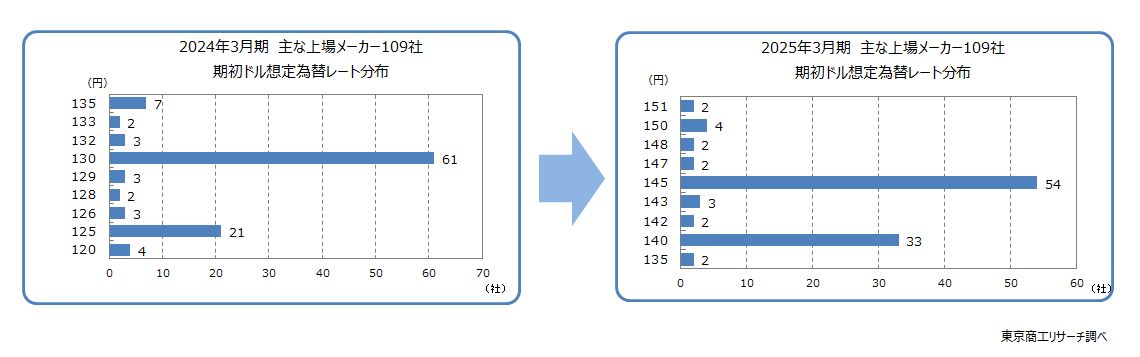

株式上場する主要メーカー109社の2024年度決算(2025年3月期)の期首の対ドル想定為替レートは、1ドル=145円が54社(構成比49.5%)と約半数にのぼることがわかった。

平均値は1ドル=143.5円で、前期から14.5円の円安設定だった。期首レートでは、2023年3月期決算から3期連続で最安値を更新した。

2024年3月期決算(2023年4月-2024年3月)では、期首の想定為替レートを1ドル=130円に設定した企業が半数超の61社にのぼり、平均値は1ドル=129.0円だった。だが、期末に為替相場は1ドル=151円台の水準に達し、4月以降も円安がさらに加速している。

ただ、円安の恩恵を受けている輸出部門は業績好調で、主要メーカーは好決算が相次ぎ、109社の2024年3月期決算は「増収増益」が58社(構成比53.2%)と半数を超えた。

2025年3月期も円安を織り込み、1ドル=140円台を想定為替レートに設定したメーカーが99社(同90.8%)と集中している。また、1ドル=150円台も7社(同6.4%)あり、引き続き円安の長期化を前提とした業績予想が大半を占めた。

※ 本調査は、東京証券取引所に上場する主な電気機器、自動車関連、機械、精密機器メーカー(3月期決算企業)109社の2024年度決算(2025年3月期)の期首想定為替レートを、開示資料などをもとに集計して前期と比較した。

想定為替レート 平均値は1ドル=143.5円、前期から14.5円の円安

主要上場メーカー109社の2025年3月期首の想定為替レートの平均値は1ドル=143.5円で、前期(2024年3月期首、1ドル=129.0円)から14.5円の円安となった。期首の想定為替レートでは、調査を開始した2011年3月期以降で最安だった前期をさらに上回った。

2011年3月期以降の15年間の推移では、主要メーカーの想定為替レートは2013年3月期に1ドル=79.1円の高値を記録した。その後、アベノミクス推進で為替は円安ドル高に振れ、2016年3月期の1ドル=115.8円をピークに、1ドル=100円~110円前後で推移した。ところが、2022年以降、為替は日米の金利差やロシア・ウクライナ情勢などを背景に円安ドル高が加速した。

これを受けて想定為替レートも2023年3月期首(1ドル=119.1円)以降、3期連続して最安値を更新した。

想定為替レート 1ドル=145円が最多で約半数

2025年3月期首の想定為替レートは1ドル=145円が54社と最も多く、約半数(構成比49.5%)を占めた。次いで、140円が33社(同30.2%)、150円が4社(同3.6%)、143円が3社(同2.7%)と続く。145円と140円で約8割(同79.8%)を占めて集中している。

前期と比較すると、2024年3月期首は最多が1ドル=130円で61社(同55.9%)、次いで125円の21社(同19.2%)だった。1年でボリュームゾーンがそれぞれ15円、円安にシフトした。

2025年3月期首は、1ドル=120円台はゼロで、130円台が3社(同2.7%)に対し140円台が99社(同90.8%)と集中した。このほか、150円台が7社(同6.4%)だった

また、想定為替レートの対ドル最安値は155円(1社)、最高値は135円(2社)で、20円の開きがあった。

6月27日、東京外国為替相場は4月に次いで再び1ドル=160円台に突入し、円安ドル高の勢いが止まらない。

2024年3月期のドル円為替は、期首1ドル=130円台でスタートしたが、期末にかけて140円~150円台への円安が進み、2024年4月末には1ドル=160円台を付けた。政府・日銀による為替介入も実行したが効果は限定的にとどまり、歴史的な円安が続いている。

輸出比率の高い大手メーカーにとって、円安ドル高は業績の押し上げ効果を生む。2024年3月期首の想定為替レートは平均値129.0円だったが、円安が進行した結果、多くのメーカーが為替差益などの恩恵を受けた。109社の2024年3月期の業績動向でも、「増収増益」が半数以上の58社と最も多く、「減収減益」は21社と約2割にとどまった。

脱コロナと円安ドル高が輸出産業には追い風となり、大手が好業績を牽引した。また、今期の業績見込みでも現時点で半数近くの52社が「増収増益」を見込んでいる。輸出関連の大手企業は当面、円安ドル高による下支えで業績拡大が継続すると予想している。

一方で、円安の行き過ぎによるマイナス面の影響も無視できない。円安で輸入材や原料価格が高止まりするなかで、中小・零細事業者はコストアップ分の価格転嫁も容易でない。このため、内需型産業や下請けは仕入コストのみが上昇し、経営体力の消耗に繋がる。

2024年6月に東京商工リサーチが実施した「円安に関するアンケート」調査では、希望する為替レート(中央値)は、製造業で1ドル=130円だった。産業別では、製造業が農・林・漁・鉱業と並んで最高値だったが、実際の為替相場とは大きく乖離し、行き過ぎた円安が負担増を招いている可能性を否めない。為替動向は国内産業の企業業績を大きく左右するだけに、経営は難しいかじ取りを求められている。