全国の主な「空港ビル」40社 コロナ禍からV字回復 売上トップは日本空港ビルデング、九州・沖縄が上位

2023年3月期「全国主要空港ビル」経営動向調査

全国の主な空港ターミナルビル経営会社(以下、空港ビル会社)40社の業績は、売上高合計が1,606億4,900万円(前期比69.4%増)で、前期から1.7倍に回復し2期連続の増収となった。ただし、コロナ禍前と比較するとまだ2分の1の水準にとどまった。最終利益の合計は78億9,200万円の赤字(前期は350億8,500万円の赤字)で、大幅に改善したが、黒字転換は果たせなかった。

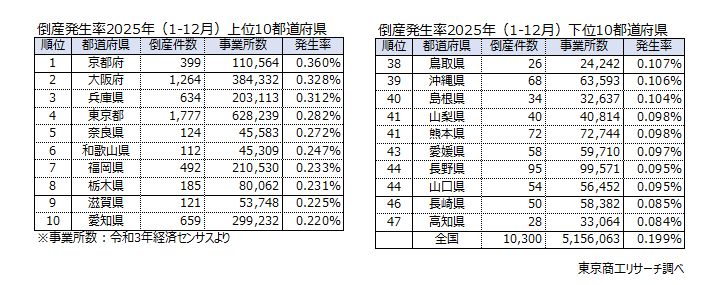

売上高トップは、羽田空港の日本空港ビルデングの882億1,200万円(前期比65.9%増)で、国内客が戻り増収率は6割増を超えた。しかし、コロナ禍前(2019年3月期の売上高1,881億2,100万円)に比べると、まだ半分で、約1,000億円の隔たりがある。一方、 増収率トップは、インバウンド需要が戻り始めた東京国際空港ターミナル(羽田空港国際線ターミナル)の前期比202.3%増だった。

コロナ禍に伴う移動制限の緩和や訪日客の回復などを背景に、2023年3月期は全国の乗降客数が前期の約2倍に増えた。空港利用客の増加で空港ビル会社40社のうち、39社が増収に転じるなど、V字回復が鮮明になった。しかし、コロナ禍前との比較では、売上高合計は半分にとどまる。

5社が最終赤字を計上し、このうち最大の赤字額は羽田空港国際線ターミナルを運営する東京国際空港ターミナルの167億900万円だった。

航空部門と非航空部門が一体型の空港経営会社は、14社のうち、11社が最終赤字を計上した。空港民営化を機に誕生し、民間企業などの出資を得て新体制で空港経営に乗り出した新興企業が多いが、コロナ禍の逆風が直撃した。

2023年5月に新型コロナウイルスは5類感染症に移行し、8月には中国からの団体旅行が解禁され、国内外の移動制限はほぼなくなった。今期はさらに旅客数が増加し、各社の業績改善が期待されるが、コロナ禍前の水準まで回復できるか注目される。

※ 本調査は、TSRデータベースから主な空港ターミナルビル運営会社40社の2023年3月期決算を抽出し、分析した。

※ 一体型の空港経営会社14社は別枠で抽出した。

空港ビル会社 売上高合計は前期比1.7倍、コロナ禍前には半分の水準

空港ビル会社40社の2023年3月期決算は、売上高の合計が1,606億4,900万円(前期比69.4%増、658億5,500万円増)で、最終利益の合計は78億9,200万円の赤字だった。

コロナ前の2019年3月期からの5期決算を比較すると、国内外の移動が大きく制限された2021年3月期の売上高は前期比3分の1以下の899億4,700万円に急減。500億900万円の赤字を計上した。その後、移動制限の緩和が進んだ2022年3月期、2023年3月期は売上高、利益ともに回復の兆しを見せている。

ただ、最悪期を脱したとはいえ、2023年3月期の売上高合計はコロナ禍前の半分にとどまり、利益合計は黒字転換できず、3期連続の赤字となった。

売上高 トップは羽田空港(国内線)

売上高トップは、日本空港ビルデング(羽田)の882億1,200万円(前期比65.9%増)で、前期の531億6,600万円から大幅な増収となった。

次いで、羽田空港の国際線ターミナルを運営する東京国際空港ターミナルの286億2,300万円。2023年3月期は前期比202.3%増と約3倍に伸長した。出入国制限の緩和やインバウンドの回復が寄与した。

3位の那覇空港ビルディング(売上高105億2,390万円)から7位の大分空港ターミナル(同26億2,278万円)まで九州の空港ビル5社が並んだ(※一体型の空港経営会社を除く)。

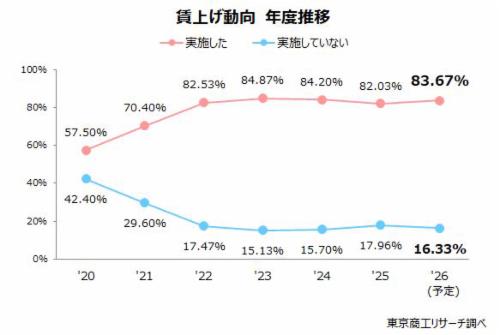

40社中39社が増収

空港ビル会社40社のうち、久米島空港ターミナルビル(売上高7,812万円、前期比11.1%減)を除く39社が増収だった。

増収率では、東京国際空港ターミナルの前期比202.3%増がダントツで、以下、那覇空港ビルディング(前期比72.2%増)、日本空港ビルディング(同65.9%増)、宮崎空港ビル(同49.5%増)、長崎空港ビルディング(同48.0%増)と続き、上位32社までが二桁以上の増収率を計上した。

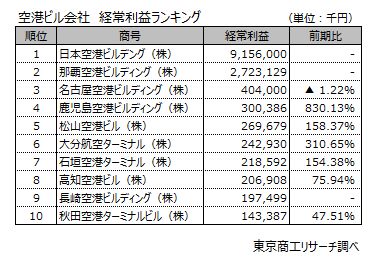

経常利益 合計は赤字25億円も8割は黒字転換

空港ビル会社40社のうち、経常損益が判明した39社の合計額は、25億473万円の赤字(前期は371億310万円の赤字)だった。

赤字幅は縮小したが、コロナ禍前(2019年3月期、経常黒字267億8,711万円)にはほど遠い。

ただし、2023年3月期決算で経常黒字を確保したのは32社で、約8割(構成比82.0%)にのぼった。ようやくコロナ禍から回復の兆しをみせ、増収効果で黒字転換を果たした空港ビル会社が目立った。

経常利益額トップは、日本空港ビルデングの91億5,600万円(前期は44億8,500万円の赤字)がダントツ。次いで、那覇空港ビルディングの27億2,312万円(同19億1,114万円の赤字)、名古屋空港ビルディング(株)(前期比1.2%減)と続く。

経常利益額の上位10社中、日本空港ビルデングなど3社が前期の赤字から黒字に転換し、名古屋空港ビルディングを除く9社が増益と、回復基調が鮮明となっている。

羽田空港は国内線と国際線で明暗

経常利益額ワーストは、東京国際空港ターミナルで、経常赤字額は167億円と2位以下を大きく引き離した。赤字幅は半減したが、前々期(▲329億900万円)、前期(▲308億5,400万円)に引き続き、3期連続の経常赤字となった。

国内随一の旅客数を誇る羽田空港は、国内線(日本空港ビルデング)は経常黒字、国際線(東京国際空港ターミナル)は経常赤字がそれぞれダントツのトップで、明暗を分けた。

国際線に対し、国内需要の回復が先んじた結果が鮮明に表れた。今期は円安を追い風にインバウンド需要が回復し、国際線の需要も大きく伸長する見込みで、4年ぶりの黒字転換を達成できるか注目される。

なお、経常赤字7社は、全社が前期も赤字で、5社が3期連続の赤字だった。コロナ禍での経営環境の悪化に沈んだともいえるが、早期の黒字転換が課題になっている。

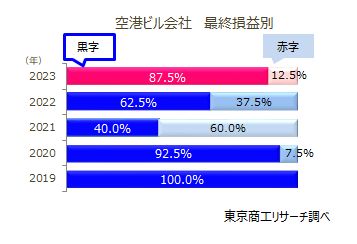

最終黒字率は87.5%まで回復

最終損益別(対象40社)では、2023年3月期は黒字企業率が87.5%(35社)だった。黒字企業は、2021年3月期の40.0%を底に、2022年3月期は62.5%で回復傾向を示している。

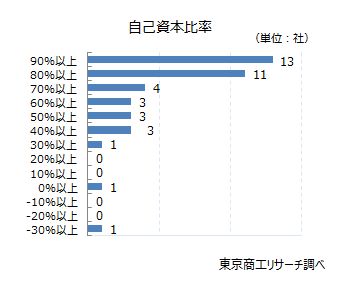

自己資本比率 50%以上が8割超え

コロナ禍の影響を大きく受けた空港ビルだが、それでも健全な自己資本比率を維持している会社は多い。

自己資本比率は最多が90%台で13社。次いで、80%台が11社、70%台が4社と続く。

自己資本比率の最高は、オホーツク紋別空港ビルの98.5%だった。一方、最低は東京国際空港ターミナルの▲24.8%で、40社のうち、唯一の債務超過。設立が浅く、内部留保が乏しかったところに、コロナ禍の直撃で連続赤字となり、自己資本を毀損した。

40社のうち、自己資本比率50%以上が34社(構成比85.0%)で、平均75.3%と財務は安定している。

コロナ禍前まで安定した利益構造を背景に、内部留保を重ねた多くの空港ビルは高い自己資本比率を維持している。

「一体経営型」空港経営会社は14社 売上回復も多くが最終赤字を計上

航空部門と非航空部門の「一体経営型」による空港運営会社は全国で14社・21空港ある。

もともと一体経営だった成田国際空港と中部国際空港の2社以外は、空港民営化で新設された企業や、従来の空港ビル会社から一体経営型に移行した企業となる。

一体経営型の空港経営会社もコロナ禍で厳しい経営環境が続いてきた。ちょうど民営化スタートとコロナ禍の混乱拡大のタイミングが重なり、当初の事業計画の見込みと大きく乖離した会社も多い。

売上・最終利益ともに判明した12社は、乗降客数の増加で全社が売上を回復させたが、経常利益・最終損益ベースで黒字は、神戸空港を運営する関西エアポート神戸の1社のみだった。その他の11社は黒字転換できず、採算ベースに乗せられていない。

債務超過は福岡国際空港の1社。2019年4月に民営化がスタートしたが、コロナ禍の直撃による大幅な赤字を計上し、自己資本が消失した。

また、北海道7空港(新千歳、稚内、釧路、函館、女満別、旭川、帯広)の空港ビル会社を段階的に吸収合併し、民営化に移行した北海道エアポートは4期連続の最終赤字で、自己資本比率は0.2%まで目減りした。多くの「一体経営型」空港運営会社が、需要回復で黒字転換できるか、正念場を迎えている。

旅客数が年間を通してコロナ禍前の水準に戻るのは今期以降とみられるが、これに連動して各空港ビル会社や「一体経営型」空港運営会社のさらなる業績改善に期待が集まっている。

一方、コロナ禍の混乱で、一時的に空港民営化議論は影を潜めていたが、コロナ禍からの脱却が進むにつれ、再び活発化する可能性が高い。今年に入り、富山空港、那覇空港、新潟空港などで、民営化に向けた取り組みが活発化した。

空港の経営改善の切り札として期待された空港民営化だが、コロナ禍でいったん勢いを止めた格好となった。だが、航空需要の回復が想定通りに進むと、コロナ禍の「中断期間」を経て、再び各地で動き出すとみられる。