上場ビジネス・シティホテル客室単価・稼働率調査 ~客室単価、11ブランドでコロナ前超え 前年同期比では平均で7割超の値上げ

コロナ禍での移動制限が解消され、入国審査も緩和されたことで7月の訪日外客数は232万600人(推計、日本政府観光局)と、2019年同月(299万1,189人)比で22.4%減とコロナ禍前の8割まで回復した。 さらに、8月10日には中国政府が日本への団体旅行を解禁した。

インバウンド関連産業は人材採用など運営体制を急ピッチで整備し、期待をかけている。宿泊業は、都心を中心に客室稼働がコロナ禍前とほぼ同水準まで復調し、客室単価が過去5年で最高を更新したホテルも出ている。日中関係の先行きには不透明感があるものの、国慶節を迎える10月初旬にも、訪日観光客数はコロナ禍前と同水準まで回復する可能性もあり、客室単価はさらに上昇する事態も想定されている。

コロナ禍で大きな痛手を負ったホテル業界は、2022年春以降、急速に客足が回復した。ホテル運営の上場企業11社での客室単価は、コロナ禍前と比較可能な12ブランド(11社、4-6月)で平均1万2,782円と、コロナ禍で最安値だった2021年の平均7,236円に比べ76.6%上昇していることがわかった。また、12ブランドのうち、11ブランドではコロナ禍前の2019年の客室単価も上回り、さらなる価格の上昇も見込まれる。客室稼働率(2023年4-6月)は、12ブランドすべて60%を上回り、このうち8ブランドは80%以上の稼働率を維持している。長引く円安も追い風に、今秋以降、ホテルの客室予約は、国内旅行客と訪日観光客との間での争奪戦が増す様相を帯びてきた。

※ 本調査は、国内の上場ホテル運営事業者の客室単価と稼働率に関して集計した。本調査の実施は今回が初めて。

※ 稼働率・客室単価は開示資料をもとに集計。

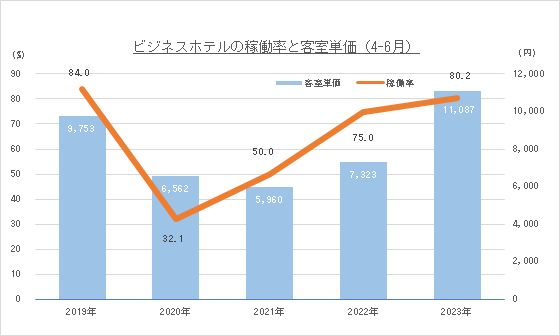

ビジネスホテル8ブランドの稼働率・客室単価 稼働率は2020年比で約50ポイント回復

コロナ禍前(2019年4-6月)から2023年(同期)までの稼働率、客室単価を比較した。ビジネスホテルの稼働率でコロナ禍前と比較可能な8ブランドをみると、最低は2020年(4-6月)の32.1%だった。一方、客室単価は2021年が6,000円を割り込む5,960円と最安値となった。度重なる緊急事態宣言や行動制限などで稼働率の低迷が長期化するなか、客室単価を抑えて営業を継続する施設が相次ぎ、単価を押し下げた。2022年は3月にまん延防止等重点措置が解除され、旅行や出張等の国内需要が回復に向かったことで、稼働率、客室単価がともに上昇した。

シティホテル4ブランドの稼働率・客室単価 稼働率は2020年比で60%超回復

ファミリー層や観光利用が多いシティホテル4ブランドは、2020年(4-6月)の稼働率が16.8%と10%台まで低下。コロナ罹患者の療養先として施設提供の機会があったビジネスホテルに比べ、シティホテルの稼働率は大幅な落ち込みをみせた。その一方、2023年には稼働率78.6%と60ポイント超まで大幅に回復した。

客室単価は2021年に9,789円まで低下。2019年(1万5,757円)比で37.8%下落した。下落の規模はビジネスホテルの同期間(38.8%の下落)とほぼ同等だった。

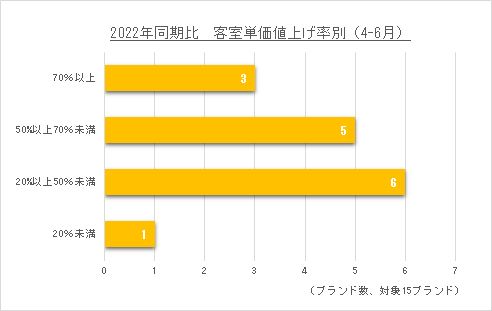

【前年同期比 客室単価】1.7倍以上の値上げが3ブランド

前年同期(2022年4-6月)と2023年同期の客室単価を比べた。2期間の比較が可能な13社・15ブランドは、すべて客室単価が前年同期より上昇していた。

上昇率の最多レンジは、20%以上50%未満の6ブランドで、以下、50%以上70%未満5ブランド、70%以上も3ブランドあった。20%未満は1ブランドにとどまった。前年同期は、外国人観光客の利用が限定的で、主力需要は国内の観光客が占めていた。上昇幅の最大はワシントンホテルなどを擁するWHG(藤田観光)で95.6%の上昇だった。

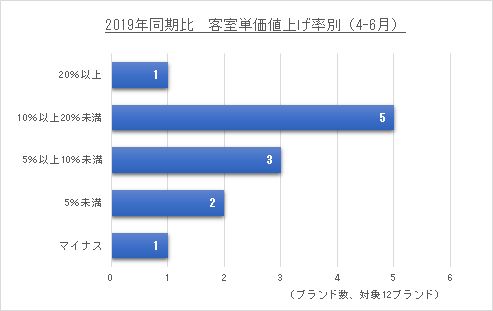

2019年同期比客室単価 単価はコロナ禍超え マイナスは1社のみ

コロナ禍前の2019年4-6月と2023年同期の客室単価を比較した。比較可能な12ブランド中、11ブランドで客室単価が上昇している。

コロナ禍前との上昇率で、最多レンジは10%以上20%未満の5ブランド。次いで、5%以上10%未満の3ブランドが続き、マイナスは1ブランドにとどまった。大半のホテルは、コロナ禍前よりも客室単価が大幅に上昇している。上昇幅の最大は、ホテルメッツ(JR東日本)で30.1%の上昇だった。

コロナ禍で大きな痛手を負ったホテル業界。ホテル運営を主力に展開する上場企業では、人員削減など低迷する稼働率のリスク軽減に追われた。だが、2022年春に行動制限が全面解除され、同年秋には外国人観光客の入国基準の緩和もあって観光需要が回復し、都心部を中心にホテル稼働率は上昇した。ビジネスホテルは、行動制限の解除後の2022年4-6月期の客室稼働率は75.0%に回復し、その後は80.0%以上と高水準で推移している。

稼働率が上昇する一方で、人件費やエネルギー価格の高騰が重なり、客室単価は上昇を続けている。外国人観光客数がコロナ禍前の7割水準に戻した2023年4-6月期、上場ホテル12ブランドのうち、すでに11ブランドで客室単価がコロナ禍前(2019年同期)を超えている。観光のみならず、大規模なカンファレンスや大会などの催事、ビジネス需要の回復などで、手頃な価格で宿泊できるビジネスホテルを中心にホテルの需要は今後も増加の一途をたどりそうだ。2017年前後には、インバウンド需要の増加等を背景に、ビジネスマンらが手頃な価格でホテルの予約ができずに深夜営業のサウナに宿泊するケースも首都圏を中心に散見された。日中政府間の冷え込みが懸念されるものの、中国政府による団体での旅行制限の緩和で、9月末に始まる大型連休も重なり、中国からの宿泊需要は高い状態を維持しそうだ。大手に限らず、ホテル運営各社の客室料金の上昇機運はさらに高まりそうだ。