2022年度の「無店舗小売業」倒産 「飲食料品」などが押し上げ、 3年ぶりに増加

~ 2022年度「無店舗小売業」の倒産 ~

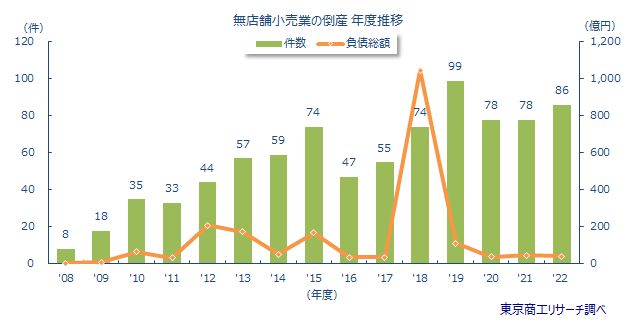

コロナ禍で身近な存在になった無店舗販売(EC、TVショッピング、産地直送など)だが、市場の成長鈍化に伴い淘汰が始まった。2022年度の「無店舗小売業」の倒産(負債1,000万円以上)は86件(前年度比10.2%増)で、3年ぶりに前年度を上回った。2008年度以降では、2019年度(99件)に次いで2番目の多さだった。「新型コロナウイルス」関連倒産は25件(前年度14件)で、前年度の1.7倍増と大幅に増えた。

資本金別では、1千万円未満が73件(構成比84.8%)と小・零細規模が圧倒的に多く、負債額でも1億円未満が78件(同90.6%)と初めて90%台に乗せた。また、形態別は、破産が84件(同97.6%)と大半を占めた。販売チャネルの多様化で競合が激しさを増すなか、商品構成、価格面で劣勢に立つ小・零細企業の苦戦を示している。

「無店舗小売業」は、ECサイトやテレビなどを媒体に時間や場所にとらわれず、衣服や家電、食料品など様々な商品を購入できるのが強みとなっている。特に、コロナ禍で実店舗を構えず、家賃や人件費などのコストを極力抑えた形態に事業者の参入が相次いだ。

資本力の乏しい小・零細事業者でも参入が可能だったが、いったん成長が鈍化すると資金力や人材などの経営資源に制約を抱えた弱点が表面化してきた。商品やサービスの陳腐化を避けて、常に新商品の開発や魅力、特徴で差別化を打ち出さないと、企業基盤がぜい弱な小・零細企業ほど淘汰の波を受けやすい環境になっている。

※本調査は、日本産業分類の「611通信販売・訪問販売小売業」の2022年度(2022年4月-2023年3月)の倒産を集計、分析した。

倒産は86件で3年ぶりに増加、新型コロナ関連倒産は25件で1.7倍増

2022年度の「無店舗小売業」の倒産は86件(前年度比10.2%増)で、2019年度以来、3年ぶりに前年度を上回った。2008年度以降では、2019年度の99件に次いで2番目に高い水準だった。

「新型コロナウイルス」関連倒産は25件で、前年度(14件)の1.7倍に増加した。

無店舗小売業の業種別は、「各種商品小売」が1件(前年度比90.0%減)で3年連続、「衣服・身の回り品」が17件(同5.5%減)で2年連続、「機械器具小売」が3件(同40.0%減)で2年ぶりに前年度を下回った。

一方、「飲食料品小売」が13件(同62.5%増)で、4年ぶりに前年度を上回った。大手量販店などが実店舗に加え、ネット販売にも進出し競合が激化。小・零細規模の事業者の淘汰が進んでいる。

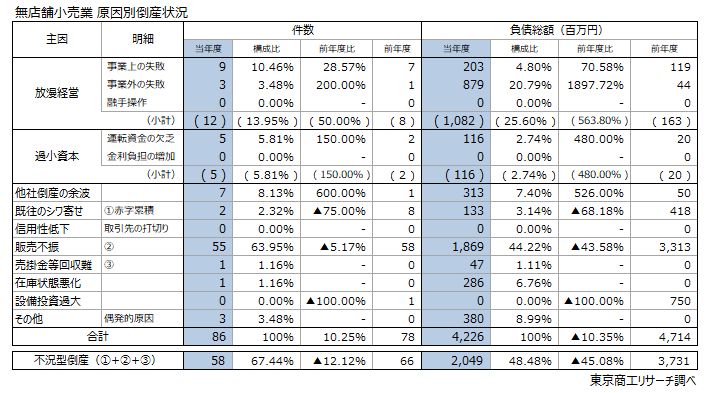

【原因別】販売不振の構成比が6割超

原因別は、最多が「販売不振」の55件(前年度比5.1%減、構成比63.9%)で、3年連続で前年度を下回った。また、「既往のシワ寄せ」が2件(前年度8件)で、2年ぶりに前年度を下回った。『不況型』倒産(既往のシワ寄せ+販売不振+売掛金等回収難)は58件(前年度比12.1%減)で2年ぶりに前年度を下回り、構成比は67.4%(前年度84.6%)だった。

EC市場の規模拡大により同業者との競合は厳しく、販売不振に陥り事業継続が困難となるケースが多い。

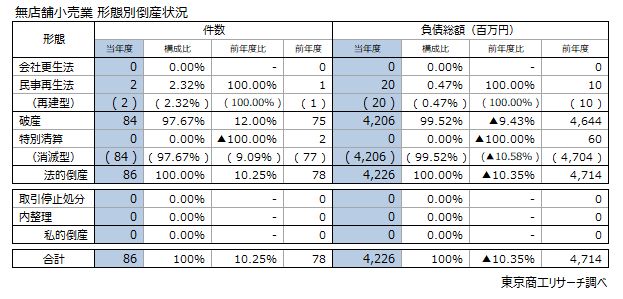

【形態別】法的倒産の構成比が3年連続で100.0%

形態別は、法的倒産が86件(前年度比10.2%増)で、3年ぶりに前年度を上回った。構成比は3年連続で100.0%だった。

法的倒産では、消滅型の破産が84件(前年度比12.0%増、構成比97.6%)で、前年度の96.1%より1.5ポイント上昇した。一方、再建型の民事再生法は2件(前年度1件)で、2年ぶりに前年度を上回った。

会社更生法は2008年度から15年連続、特別清算は2年ぶりに、それぞれ発生しなかった。

小規模企業が多く、先行きも厳しいことから消滅型の破産を選択するケースが大半。

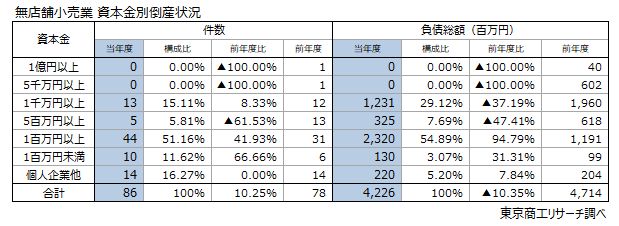

【資本金別】1千万円未満の構成比が84.8%で、最高を記録

資本金別は、「1千万円未満」が73件(前年度比14.0%増、前年度64件)で、2年連続で前年度を上回った。構成比は84.8%(前年度82.0%)で、2018年度(82.4%)を超え、2008年度以降の15年間で最高となった。

内訳は、「1百万円以上5百万円未満」が44件(前年度比41.9%増)、「個人企業他」が14件(同±0.0%)、「1百万円未満」が10件(同66.6%増)、「5百万円以上1千万円未満」が5件(同61.5%減)だった。

このほか、「1千万円以上5千万円未満」が13件(同8.3%増)で、3年ぶり前年度を上回った。

「5千万円以上1億円未満」は3年ぶり、「1億円以上」は2年ぶりに、それぞれ発生しなかった。

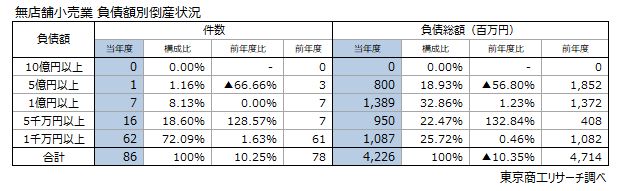

【負債額別】1億円未満の構成比90.6%で、15年間で最高

負債額別は、「1億円未満」が78件(前年比14.7%増、前年度68件)。構成比は90.6%(前年度87.1%)で、2008年度以降の15年間で最高となった。このほか、「1億円以上5億円未満」が前年度と同件数の7件、「5億円以上10億円未満」が1件(同66.6%減)で、2年ぶりに前年度を下回った。「10億円以上」は、3年連続で発生しなかった。

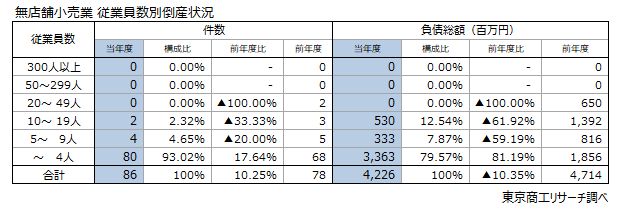

【従業員数別】ほとんどが10人未満の小規模

従業員数別は、「10人未満」が84件(前年度比15.0%増、前年度73件)で、構成比は97.6%(前年度93.5%)だった。

このほか、「10人以上20人未満」が2件(前年度比33.3%減)で、6年ぶりに前年度を下回った。「50人以上300人未満」が3年連続、「300人以上」が2008年度より、それぞれ発生していない。