印刷業の倒産が前年度から一転増加へ 紙需要減に加え、コロナ禍が経営を直撃

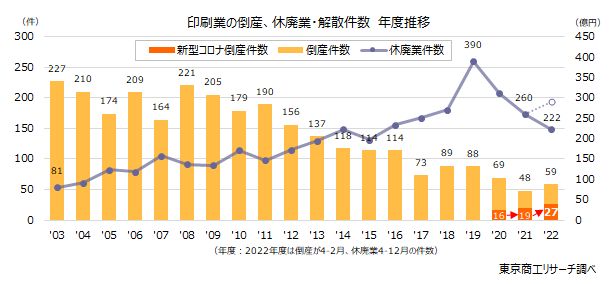

2022年度(4-2月)の「印刷業」倒産(負債1,000万円以上)は、59件(前年同期比31.1%増)に達した。年度通期(4-3月)は、2003年度以降の20年間で最少だった2021年度の48件をすでに上回り、2020年度の69件に迫っている。

「新型コロナウイルス」関連倒産は、27件(前年同期比50.0%増)と増勢を強めている。印刷業界は市場縮小に加え、コロナ禍による各種イベントの自粛や観光・ブライダルなどの需要減も経営を直撃している。

年度の「印刷業」倒産は、2019年度から3年連続で前年度を下回り、2021年度は2003年度以降で最少の48件だった。倒産の減少が続いた背景には、コロナ関連の資金繰り支援効果が大きかった。だが、印刷需要の回復が遅れるなか、支援効果も薄れた2022年度は倒産が一気に増勢を強めている。

また、負債額は「1億円以上」が28件(同115.3%増)と、全体の半数近く(構成比47.4%)を占めた。構成比は前年同期の28.8%から18.6ポイント上昇し、倒産規模が拡大している。

2022年12月に東京商工リサーチ(TSR)が実施した「過剰債務に関するアンケート」では、「印刷・同関連業」で過剰債務と回答した企業は46.3%にのぼり、全体の6位だった。また、「コロナ後(概ね2020年2月以降)に過剰となった」と回答した企業は26.0%に達する。売上が落ち込むなか、過去の投資負担だけでなくコロナ関連の資金繰り支援策に依存した企業で、負債が膨らんでいる可能性がある。

コロナ禍の初期は資金繰り支援策に支えられ、企業倒産は抑制された。だが、もともと構造的な不況で経営体力は弱体化しており、コロナ関連支援の効果も薄れたことで資金繰りは厳しさを増している。さらに、円安やウクライナ情勢による紙や光熱費などの価格高騰、配送費の上昇などコスト増も深刻で、印刷業界の倒産は増勢局面に入ることが懸念される。

休廃業・解散は前年同期比12.6%増

2021年度の印刷業の休廃業・解散は260件(前年比16.3%減)で、2年連続で減少した。しかし、2022年度は4-12月の9カ月間で222件(前年同期比12.6%増)と前年同期を上回っている。

2003年度以降の休廃業・解散は、2003年度の81件を底に増勢をたどり、2019年度は390件まで増加した。その後、コロナ関連支援が広がると2020年度以降は急激に減少、2021年度は260件にとどまった。ただ、現在のペースで推移すると、2021年度を抜く可能性が高まっている。

印刷業界は構造的な不況が続き、そこにコロナ禍が追い打ちをかけた。業績回復がなかなか進まず、紙、インキなど資材高騰に加え、代表者の高齢化などの経営課題を抱え、倒産だけでなく休廃業・解散も増勢局面に入っている。

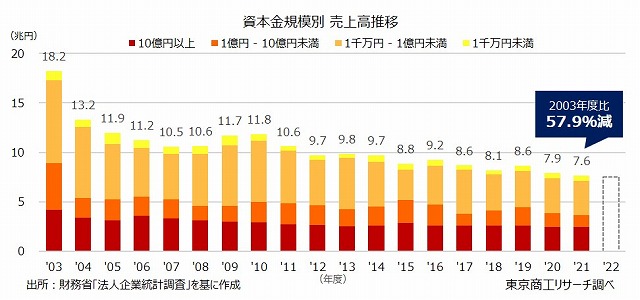

売上高は過去20年間で約6割減

「法人企業統計調査」によると、 2021年度の「印刷・同関連業」の売上高は7兆6,652億円だった。印刷業界は出版不況だけでなく、ペーパーレス化・デジタル化に伴う需要減退もあり、2003年度(18兆2,109億円)の約4割まで市場が縮小している。

資本金別の売上高では、「資本金10億円以上」は2003年度比40.9%減だった一方で、「資本金10億円未満」は同63.0%減と、「同10億円以上」より22.1ポイント高く、資金制約などで事業の再構築や新たな設備投資が難しい苦境が透けて見える。

2023年2月に実施した東京商工リサーチ(TSR)の「人手不足」に関するアンケート調査では、「人手過剰」と回答した企業の割合が「印刷・同関連業」で23.1%と、2位の「運輸に付随するサービス業」(12.1%)を11.0ポイント引き離している。出版物や商業印刷の需要減退に歯止めはかからず、従業員の過剰感は増している。印刷技術向上やDX化など、他業態よりも早い構造転換が求められている。

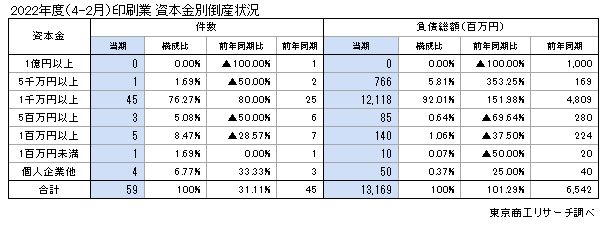

【資本金別】1千万円以上の構成比が約8割

資本金別は、1千万円以上が46件(前年同期比64.2%増)で、前年同期の1.6倍に増加した。構成比は77.9%で、前年同期(62.2%)より15.7ポイント上昇した。構成比が7割を超えるのは、2003年度以降の過去20年間で初めて。

内訳は、「1千万円以上5千万円未満」が45件(前年同期比80.0%増、前年同期25件)と前年同期の1.8倍に増加。「5千万円以上1億円未満」は1件(前年同期2件)、「1億円以上」は2年ぶりに発生しなかった(同1件)。

一方、1千万円未満は13件(前年同期比23.5%減、前年同期17件)だった。「1百万円以上5百万円未満」が5件(前年同期7件)、「個人企業他」が4件(同3件)、「5百万円以上1千万円未満」が3件(同6件)、「1百万円未満」が前年同期と同件数の1件だった。

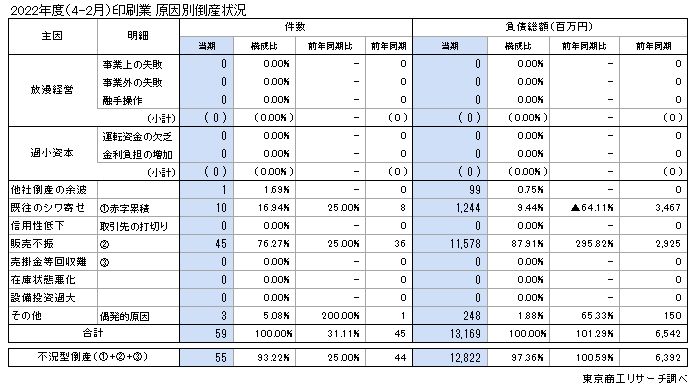

【原因別】最多が「販売不振」の45件

原因別は、最多が「販売不振(受注不振)」の45件(前年同期比25.0%増)で、構成比は76.2%(前年同期80.0%)と7割超を占めた。

次いで、「既往のシワ寄せ」(赤字累積)が10件(前年同期比25.0%増)だった。

『不況型』倒産(既往のシワ寄せ+販売不振+売掛金等回収難)は55件(同25.0%増)で、構成比は93.2%(前年同期97.7%)を占めており、構造的な不況がうかがえる。

「その他」(偶発的原因)は3件で、「印刷業厚生年金基金解散に伴う負担金の発生」「工場火災」「代表者の死去」により事業継続が困難となった。

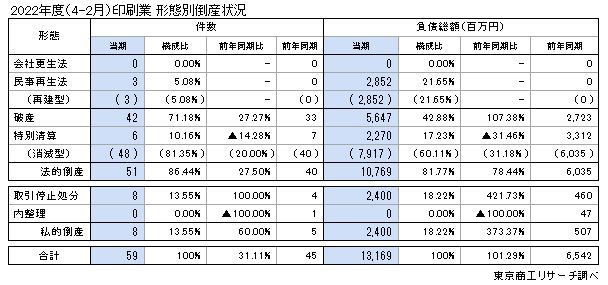

【形態別】「消滅型」の破産が7割

形態別は、破産が42件(前年同期比27.2%増、構成比71.1%)で最も多かった。また、特別清算が6件(前年同期比14.2%減)で、「消滅型」の倒産は合計48件(同20.0%増)と、倒産の8割(81.3%)を占めた。一方、「再建型」の倒産は、民事再生法が3件(前年同期ゼロ)、会社更生法は2018年度同期より5年連続で発生しなかった。

業績低迷から抜け出せず、消滅型を選択するケースが多くを占めた。

このほか、取引停止処分が8件(前年同期比100.0%増)だった。

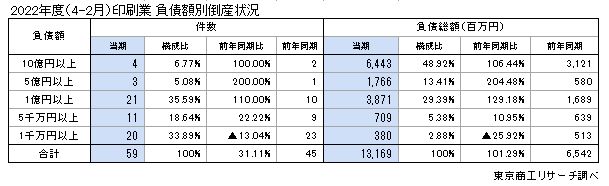

【負債額別】1億円以上が前年同期の2.1倍に増加

負債額別は、「1千万円以上5千万円未満」が20件(前年同期比13.0%減)、「5千万円以上1億円未満」が11件(同22.2%増)で、1億円未満が合計31件(同3.1%減)だった。構成比は52.5%(前年同期71.1%)で、半数は超えているものの、2003年以降の20年間で最低となった。

一方で、1億円以上が28件(前年同期比115.3%増、構成比47.4%)と、前年同期の2.1倍に増加しており、負債額は膨らんだ。

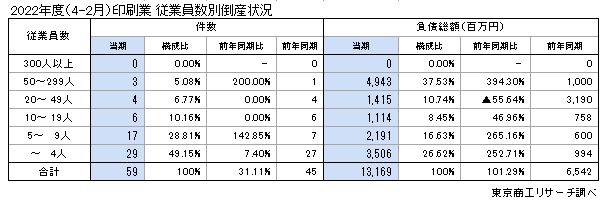

【従業員数別】10人未満の小・零細規模が主体

従業員数別は、10人未満が46件(前年同期比35.2%増、前年同期34件)で、構成比は77.9%と前年同期(75.5%)より2.4ポイント上昇した。このうち、5人未満が29件(前年同期比7.4%増、構成比49.1%)、5人以上10人未満が17件(同142.8%増、同28.8%)だった。

10人以上は13件(同18.1%増、同11件)で、前年同期を上回った。ただ、300人以上は、2014年度同期より9年連続で発生しなかった(前年同期ゼロ)。