【2022年9月中間期決算】中小企業等向け貸出は過去最高を更新、貸出比率は低下

~ 国内106銀行「中小企業等・地方公共団体向け貸出金残高」調査 ~

国内106銀行の2022年9月中間期の総貸出金残高は518兆9,948億円(前年同期比3.9%増)で、調査を開始した2010年以降、9月中間期の最高を更新した。伸び率は前年同期(0.2%増)から3.7ポイント上昇し、経済活動の本格的な再開で前向き資金の貸出が進んでいる。

総貸出金残高のうち、中小企業等向けは352兆1,814億円(同3.7%増)、地方公共団体(以下、地公体)向けは37兆7,764億円(同2.9%増)で、9月中間期ではいずれも最高を更新した。

貸出金の伸び率は、中小企業等向けが前年同期1.2%増から2.5ポイント、地公体向けも同1.4%増から1.5ポイント、全体では同0.2%増から3.7ポイント、それぞれ上昇した。

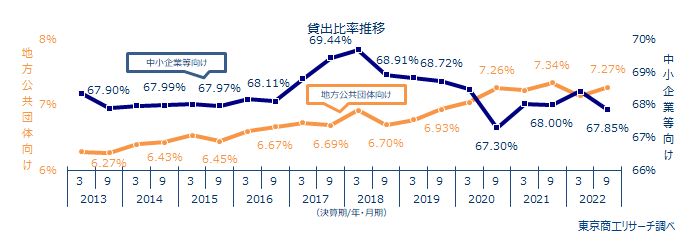

総貸出金残高に占める貸出比率は、中小企業等向けが67.85%(前年同期68.00%)で、9月中間期では2年ぶりに前年同期を下回った。また、地公体向けは7.27%(同7.34%)で、初めて前年同期を下回った。低リスクの大手企業への貸出も伸ばし、貸出比率の低下につながった。

コロナ禍の2020年9月中間期は、政府や自治体の資金繰り支援で、中小企業等向け貸出金の伸び率は過去最大の前年同期比4.2%増と急増した。2021年同期は支援の一巡で、同1.2%増と鈍化した。だが、2022年同期は経済活動が再開するなか一方、円安や原油高、ウクライナ情勢などで物価高による資金需要が押し上げられ、企業向け貸出金が伸びた。

コロナ支援の副作用で過剰債務を抱え、新たな資金調達が難しい中小企業は多い。春以降は最長3年間、猶予されていた利払いも順次終了し、実質無利子・無担保融資(ゼロ・ゼロ融資)の返済がピークを迎える。業績改善が遅れ、資金繰り償還が難しい企業まで対象を広げ、単なる資金貸付や返済猶予だけでなく、経営再建やM&Aなどへの積極的な取り組みが求められる。

※本調査は、国内銀行106行の2022年9月中間期決算の「地方公共団体向け」と「中小企業等向け」の貸出金残高を前年同期と比較、分析した(りそな銀行、沖縄銀行は信託勘定を含む)。「中小企業等」には、個人向け貸出を含む。

中小企業等向け貸出金 過去最高を更新

2022年9月中間期の中小企業等向け貸出金は352兆1,814億円(前年同期比3.7%増、12兆7,502億円増)で、前年同期を上回り過去最高を更新した。伸び率は、経済活動の再開で地場優良企業で運転資金だけでなく、設備資金の需要が増し、コロナ禍の資金繰り支援が一巡した前年同期(同1.2%増)を大幅に上回った。

ただ、リスクが低い大手企業への貸出も伸ばしたことで、中小企業等向け貸出比率は67.85%(前年同期68.00%)にとどまり、2年ぶりに前年同期を下回った。

中小企業等向け貸出金残高が増加したのは96行(構成比90.5%)で、前年同期の87行から9行増えた。前年同期を上回ったのは、大手行は7行のうち、6行(前年同期4行)。地方銀行は62行のうち、58行(同52行)。第二地銀は37行のうち、32行(同31行)。

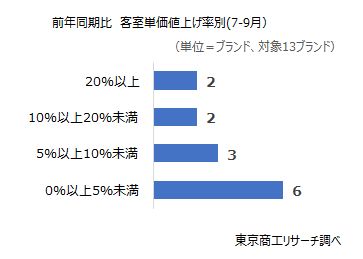

中小企業等向け貸出金残高の伸び率トップは、あおぞら銀行の前年同期比20.8%増。中小企業等向け貸出金は2兆8,078億円で、総貸出金に占める構成比は75.44%(同75.35%)だった。

以下、新生銀行の同19.7%増、山陰合同銀行の同13.0%増、西京銀行の同10.7%増、山梨中央銀行の同10.2%増の順。伸び率上位10行は、地場有力企業を取引先に抱える地方銀行が6行で、大手行と第二地銀は各2行だった。

一方、減少率の最大は、スルガ銀行の前年同期比8.6%減(1,868億円減)だった。

地区別 中小企業等向け貸出比率が6地区で低下

銀行本店の所在地別では、中小企業等向け貸出金残高は10地区すべてで前年同期を上回った。増加率トップは、中国6.7%増。以下、四国5.3%増、東京4.5%増の順。また、貸出比率は四国の78.16%を筆頭に、近畿77.50%、関東76.32%の順。

ただ、貸出比率の上昇は、東京、中部、中国、九州の4地区にとどまった。

地公体向け貸出金 12年連続で前年同期を上回る

地公体向け貸出金残高は、37兆7,764億円(前年同期比2.9%増)だった。9月中間期では調査を開始した2010年以降、12年連続で前年を上回り、過去最高を記録した。伸び率の2.9%は、9月中間期としては前年同期(1.4%増)を1.5ポイント上回った。

地公体向け貸出金残高は、北海道、東北、関東、中部、九州の5地区で増加した。

106行のうち、地公体向け貸出金残高が前年同期を上回ったのは48行(構成比45.2%)で、前年同期(59行)より11行減少した。

総貸出金残高に占める地公体向け構成比は7.27%で、前年同期(7.34%)を0.07ポイント下回った。地公体向け貸出金の構成比が前年同期を上回ったのは35行(構成比33.0%)で、前年同期の45行から10行減少した。低金利での貸出に加え、経費負担も重く、地公体向けの貸出を抑える銀行もあるようだ。

地公体向け貸出比率が最も高かったのは、熊本銀行の35.92%(前年同期35.12%)。次いで、十八親和銀行35.36%(同36.37%)、北洋銀行33.99%(同31.87%)と続く。貸出比率30%以上は4行(同4行)、同20%以上30%未満は8行(同5行)だった。

国内106銀行の2022年9月中間期の中小企業等向け貸出金は、大手行が前年同期比3.8%増、地方銀行が同3.7%増、第二地銀が同3.4%増と、全業態で伸ばした。

ただ、支援策の副作用で過剰債務を抱えた中小企業は、物価高や人材確保のための人件費高騰などのコストアップが重く圧し掛かり、業績回復の足かせになりつつある。コロナ禍から抜け出せない中小企業を、従来の定量分析だけで支援するには限界がある。今後、金融機関がリスクを取りながら支援をできるかどうか、金融機関の本気度と存在意義が問われるだろう。