全国「酒類販売事業者」動向調査

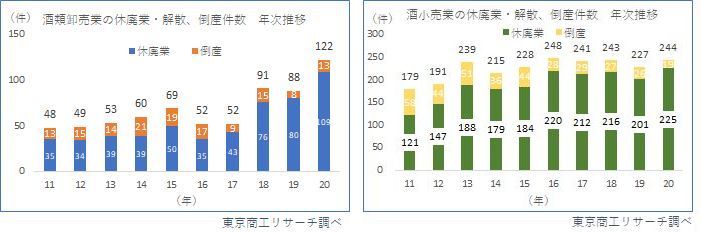

2020年(1-12月)の酒類の卸売業と小売業の休廃業・解散件数は、過去10年間で最多を記録した。コロナ禍で時短営業、酒類提供の禁止など飲食店の苦境が続き、その余波が直撃した格好となった。

2020年の休廃業・解散は、酒類卸売業が109件(前年比36.2%増)、酒小売業225件(同11.9%増)で、2011年からの10年間ではそれぞれ最多となった。

酒類卸売業の2020年(1-12月)の売上高は3兆3,034億6,400万円(前期比5.0%減)、純利益は141億9,800万円(同33.8%減)だった。一方、酒小売業の2020年(同)の売上高は3,993億8,500万円(同6.5%増)、純利益は52億5,600万円(同19.0%減)で、家飲みの特需があった小売業は売上高が増収だったが、利益はどちらも落ち込んだ。

酒類卸売業は、2020年の減収企業が74.3%、赤字企業も倍増の24.7%に達した。酒小売業も、減収企業は65.2%を占め、一部大手が巣ごもり需要で押し上げたが、中小・零細企業は厳しい環境が続く。

東京に4度目の緊急事態宣言が発令され、政府は酒の提供停止などに応じない飲食店との取引停止を酒類販売業者に要請し、金融機関にも働きかけを求めた。いずれも13日までに撤回されたが、酒類販売事業者の業績はコロナ禍のダメージが積み重なっており、きめ細かなフォローが必要だ。

- ※本調査は、TSR企業データベース390万社から、日本標準産業分類の「酒類卸売業」「酒小売業」を抽出、分析した。

最新決算期を2020年(1月期-12月期)とし、前期(2019年1月期-12月期)、前々期(2018年1月期-12月期)との比較が可能な酒類卸売業460社、酒小売業702社を集計した。

酒類卸売業 減収が7割、約3割が赤字

酒類卸売業460社の最新期決算(2020年1月-2020年12月期)の売上高合計は、3兆3,034億6,400万円(前期比5.0%減)だった。当期純利益合計も141億9,800万円(同33.8%減)で、減収減益となった。

売上高合計は2019年も前期比0.3%減で、コロナ禍の前から厳しい競争が続いていた。純利益も2019年は同6.1%の減益で、人件費増や競合、単価下落などで損益も悪化が目立っていた。

減収企業が7割、前期から1.5倍

2020年は、減収が342社(構成比74.3%、前期221社)だった。前期から社数は1.5倍に増加。増収はわずか65社(同14.1%、同153社)にとどまり、前期から88社(前期比57.5%減)減少した。飲食店の休業や酒類提供の制限などが、直撃したことがわかる。

約3割が赤字に、前期から2倍強に増加

2020年の純利益が赤字は、114社(構成比24.7%)だった。2019年(53社)から倍増し、コロナ禍で赤字転落した酒類卸売業が目立つ。

黒字企業は346社(構成比75.2%)で、2019年の407社(同88.4%)から61社減少した。

酒小売業 巣ごもりは大手が恩恵、減収社数が拡大

酒小売業702社の最新期決算(2020年1月-2020年12月期)の売上高合計は、3,993億8,500万円(前期比6.5%増)だった。当期純利益合計は52億5,600万円(同19.0%減)で、増収減益だった。

ただ、大手と中小・零細規模では業績の二極化が拡大し、巣ごもり需要は大手が取り込んだようだ。

当期純利益合計は2期連続の減益で、売上増も価格競争が激しく、利益が伴わない成長となっている。

減収企業が約7割、前期から大幅増

売上高合計は増収をたどるが、減収企業は458社(構成比65.2%、前期308社)と、大幅に増加した。

酒小売業の売上高上位20社をみると、減収は6社にとどまり、大手や中堅は売上高を伸ばした企業が多かった。一方、売上高1億円未満は483社(構成比68.8%)を占め、小・零細規模は厳しい時代が続く。

赤字社数は約1.5倍に

最新期の純利益は赤字が156社(構成比22.2%、前期108社)と2割に達し、2019年から約1.5倍になった。

黒字企業も2020年は546社(構成比77.7%、前期594社)で、8.0%減少した。

コロナ関連支援で、企業倒産は抑制が続く。だが、倒産以外で事業活動を停止した2020年の休廃業・解散は、酒類卸売業が109件、酒小売業も225件と、いずれもこの10年間で最多を記録した。

酒類卸売業は、取引先の飲食業の休廃業、営業停止、酒提供の制限などで苦戦している。酒小売業も卸売を併設する企業が多く、体力のあるうちに休廃業を決断する事業者が増えたとみられる。

酒類販売は、コロナ禍の前から厳しい経営が続いていた。政府は、酒類提供を続ける飲食店との取引停止を求めたが、すぐに撤回した。もともと経営が苦しかった業者は、コロナ禍でさらに痛手を受けており、取引停止は酒類販売業者、飲食業者の双方に深刻な打撃を与える可能性があった。

「お酒」のイメージがコロナ禍で悪化している。東京五輪・パラリンピックや夏の需要期に期待を寄せて、在庫を増やした事業者も多いとみられる。そんなタイミングでの市場縮小は、競争激化が必至なだけに、酒類販売事業者にも寄り添った細やかな支援やフォローが欠かせない。

記事の引用・リンクについて

記事の引用および記事ページへのリンクは、当サイトからの出典である旨を明示することで行うことができます。

(記載例) 東京商工リサーチ TSRデータインサイト ※当社名の短縮表記はできません。

詳しくはサイトポリシーをご確認ください。