新生事業承継・塚越公志社長 単独インタビュー ~ 銀行の投資専門子会社としての強みを生かす ~

2020年10月、銀行法施行規則が改正され、銀行の投資専門子会社が事業承継支援を目的として事業会社の株式を最長5年にわたり100%保有できるようになった。これを受け、新生銀行は事業承継支援を専門に行う新生事業承継(株)(TSR企業コード:133908844、東京都中央区)を設立し、本格的に動き出した。

東京商工リサーチは、中小企業の事業承継に取り組む同社の塚越公志・代表取締役社長に単独インタビューした。

-「後継者不在率」が高止まりしている

「後継者難」というと十(じっ)把一(ぱひと)絡(から)げになっているが、規模が違えば、その理由も違う。売上高が1億円、3億円、10億円未満とステージによって違う。1億円未満は家内業としてやっているところが多く、従業員も親族だけというケースもある。売上高3-5億円や10億円、従業員が10-15名、30-50名と段階を経てくると事業承継や廃業のインパクトも違ってくる。それを峻別(しゅんべつ)して考えないといけない。

資本効率が悪いケースも多いので、同規模の企業を統合していく、負債過多の場合はそれをカットしていくなど、具体的に考えていかなければならない時期にきている。

-事業承継の実情は

売上高10-20億円ぐらい、従業員が10-30人ぐらいの会社で、後継者がいないケースに直面するケースが多い。企業経営者(オーナー)と従業員との格差が歴然としている。社内で事業を引き継げる人、親族で引き継げる人がいない。経営者の年収ベースでいうと、1,000-1,500万円ぐらい。仕事を24時間、365日やっている。それを引き継げる人はいない。

団塊の世代から上の経営者にとって、1960-70年代は右肩上がりのいい時代だった。どの経営者も本当に真面目に頑張っている。ただ、従業員が幸せなのか、資本効率が上がっているのか、疑問に思う。ビジネスモデルを変えられていない。内部蓄積があって、2000年代以降もそのまま10-20年が経ってしまったというのが現状だろう。

-銀行投資専門子会社の強みは

当社はファンドやM&A会社とは違う。これまで会社を高く買って、のれんの償却に苦しんで、給与カットするとかを目の当たりにしてきた。当社は銀行系なので、株式の保有期間は5年だ。それを理解いただいたうえで、当社に会社を預けていただく。預けていただいたからには必ず会社の内容を改善する。だから、次のステージに向け厳しいことをいう。

また、資金面も重要だ。ファンドはどうしても一度資金を貯めてからでないとできない。新生銀行グループの屋台骨は金融業で、資金は潤沢にある。また、値がつけづらいとか、トラブルがあってやりたがらないとか、誰もが避けて通っている事案を当社はやる。価格競争はせず、経営にコミットする。

新生銀行グループでは廃業支援も手掛けている。資産を整理して、従業員の再就職を支援し、最後に閉鎖登記簿謄本まで取り、これらを一括して行う。

事業承継を言うのは簡単だが、実務でやっている人はほとんどいない。実務ができないとリスクマネーが回せない。同様に、事業性評価をできる人はほとんどいない。正確には事業性評価ができると思い込むと間違ってしまう。どうすればいいか、トライ&エラーでいい。

-廃業支援については

私的整理とか支援協などが入っている中堅企業では、本来、信金や地銀が踏み込んでいかないといけないが、立て直しがうまくいっているケースは少ない。その理由は、先送りにある。ニューマネー、前向き資金を投下できていない、というのが実態だ。

結果的に廃業になってしまうケースも多いが、社会として活用していくことを真剣に考えていかないといけない。廃業に際し、金融機関も見切りをつけていかなければならない。会社に経営者、従業員、資産、担保を縛り付けるのはやめた方がいい。

当社は事業承継を目的とした第三者割当増資に応じる際、前提条件が二つある。(一つは)既存株主の責任の明確化、(二つ目は)既存のアセット(貸金)についてフェアバリューまで落とす。この二つの条件をクリアできるならニューマネーを入れる。こうしたニューマネーであれば前向きな使途に使える。

ある経営者はこの10年間ボーナスを払っていないという。従業員はタフだから頑張ってくれているともいう。でも、それは従業員を人質に取っているようなもの。それならば、第三者割当増資を行い、既存株主価値をゼロとし、既存債務をカットして、従業員に金一封でも渡してくださいと言っている。従業員に残っていてよかったと思ってもらえるように。そのまま倒産するのでは目も当てられない。

ニューマネーをどの位投入すれば会社がうまく立ち直るか。この試算を一生懸命やっている。対象となる会社について、万が一、倒産した場合、ニューマネーをどれぐらい入れれば再生できるかを検証している。ニューマネー、リスクマネーを入れる準備はしている。予算は2年で100億円ぐらいある。

-事業承継に悩む経営者に伝えたい言葉は

「安心してください」、「ゆっくりしてください」だ。経営者は必死に頑張っている。事業承継はそのステージによって違うし、何通りもあり簡単ではない。だが、総じて経営者として背負ってきたものや人生走り抜けてきた方が多いので、会社をやっていてよかったと思ってもらえるようにしたい。頑張った皆が報われるよう、その一助をしたい。

廃業支援でもそうだが、自分だけよければいいという経営者は相談には来ない。相談をいただく経営者は自分だけではなく、従業員やその家族が幸せになれるよう身を引きたいという思いがある。その思いにかける言葉はやはり、「安心してください」になると思う。

いま、新型コロナで廃業がクローズアップされている。 インタビューでは、事業再生や廃業の曖昧さを排除し、事業承継に向けた本気度が伝わってきた。今後、実績をどう積み上げるのか注目される。

(東京商工リサーチ発行「TSR情報全国版」2021年1月12日号掲載予定「WeeklyTopics」を再編集)

記事の引用・リンクについて

記事の引用および記事ページへのリンクは、当サイトからの出典である旨を明示することで行うことができます。

(記載例) 東京商工リサーチ TSRデータインサイト ※当社名の短縮表記はできません。

詳しくはサイトポリシーをご確認ください。

あわせて読みたい記事

この記事に関するサービス

人気記事ランキング

政策金利引き上げ 「1年は現状維持」が59.6% すでに「上昇」が52.0%、借入金利は上昇局面に

企業の59.6%が、これ以上の政策金利の引き上げに「待った!」を希望していることがわかった。今後の望ましい政策金利の引き上げ時期は、「向こう1年は現状維持」が59.6%で最多だった。「引き下げ」も23.6%あり、企業経営の観点では利上げを望む声は少数(16.6%)にとどまった。

2

中小企業の12.2%が事業資金を個人名義で調達 保証債務に上乗せ負担、債務整理や廃業を複雑に

事業資金を代表者名義で調達したことのある中小企業は12.2%に達することがわかった。政府や金融界は「経営者保証ガイドライン」(適用開始2014年2月)や「事業再生ガイドライン」(同2022年4月)などを通じ、企業が抱える債務を整理する際に個人保証が足かせにならないよう取り組んでいる。

3

2025年「早期・希望退職募集」は 1万7,875人 、リーマン・ショック以降で3番目の高水準に

2025年の「早期・希望退職募集」が判明した上場企業は43社(前年57社)で、募集人数は1万7,875人(同78.5%増)に達したことがわかった。

4

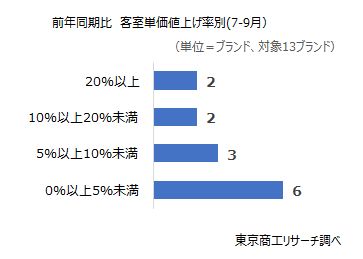

2025年7-9月の客室単価 1万6,975円 稼働率80%超え 人手不足の解消が課題

ホテル運営の上場12社(13ブランド)の2025年7-9月期の平均客室単価は、1万6,975円(前年同期比8.9%増)で前年同期を上回った。7-9月期で、13ブランドの平均が前年を上回るのは3年連続。平均稼働率は83.9%で前年同期を2.9ポイント上回り、 稼働率も3年連続で上昇している。

5

【最新決算】 私立大学、半数以上が赤字に転落 売上高トップは順天堂、利益トップは帝京大学

全国の私立大学を経営する545法人のうち、半数を超える287法人が直近の2025年3月期決算で赤字だったことがわかった。