国内銀行111行 2019年3月期決算「総資金利ざや」調査

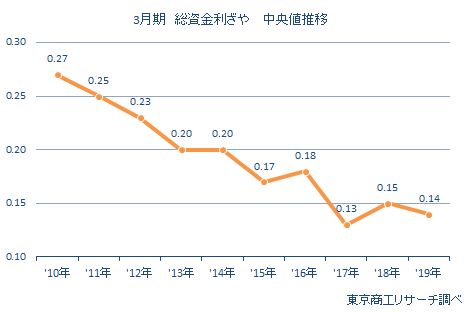

国内銀行111行の2019年3月期決算の「総資金利ざや(中央値)」は0.14%だった。前年同期の0.15%より0.01ポイント低下し、2010年3月期以降では、2017年3月期(0.13%)に次ぐ、2番目の低水準だった。2016年2月に日本銀行がマイナス金利を導入した以降は、金融機関の低金利競争が厳しく、金利収入の中心である「貸出金利回り」の低下は続いている。

こうしたなか、「資金調達」が「資金運用」より利回りが高くなる「逆ざや」は14行だった。大手行2行(前年同期3行)、地方銀行7行(7行)、第二地銀5行(同6行)で、前年同期の16行よりも2行減少した。

「総資金利ざや」は、資金の運用利回りと調達利回りとの差を示している。低金利が続くなかで貸出による利回りは低調に推移している。貸出金利の上昇が望めないなか、手数料収入や後継者不足などの課題を抱える中小企業へのM&Aなどのコンサルティング業務など、金利収入以外の新たな収益源の確保が急がれる。

- ※本調査は2019年3月期決算の「総資金利ざや」(国内業務部門)を調査した。

- ※「総資金利ざや」とは、「資金運用利回り」-「資金調達原価」で算出した。

- ※銀行業態は、1.埼玉りそなを含む大手行7行、2.地方銀行は全国地銀協加盟行、3.第二地銀は第二地銀協加盟行。

「総資金利ざや」の中央値は0.14%、2年ぶりに低下

111行の2019年3月期の「総資金利ざや(中央値)」は、0.14%だった。前年同期(0.15%)より0.01ポイント低下し、2010年3月期以降、過去最低の2017年3月期(0.13%)に次ぐ、2番目の低さとなった。

2010年3月期の「総資金利ざや」は0.27%だった。その後、総資金利ざやは年々低下を続け、2015年3月期には初めて0.20%を下回った。さらに、2016年2月に日本銀行がマイナス金利を導入した後の2017年3月期には、総資金利ざやが0.18%から0.13%へ急激に低下した。2018年3月期には、貸家向けなどの不動産への貸出やカードローンなど貸出金利が確保できる融資を伸ばしたことで総資金利ざやは上昇に転じた。しかし、2019年3月期には投資用不動産向けなどの融資の抑制などで再び総資金利ざやは低下に転じた。

過半数の銀行で「総資金利ざや」が拡大、「資金調達原価」の低下が下支え

111行の2019年3月期の「総資金利ざや」は59行(構成比53.1%、前年同期62行)が前年同期より「総資金利ざや」が拡大した。ただ、「総資金利ざや」が拡大した銀行の多くは、「資金運用利回り」の拡大が大きく寄与したわけではない。

「資金運用利回り」の中央値は1.05%(前年同期1.08%)で、前年同期よりも0.03ポイント低下。111行のうち、93行(構成比83.7%、前年同期91行)で、「資金運用利回り」が低下した。

一方、「資金調達原価」の中央値は0.90%(前年同期0.96%)で、前年同期より0.06ポイント縮小した。111行のうち、100行(構成比90.0%、前年同期106行)で、「資金調達」が縮小した。このことから、「総資金利ざや」の拡大は、資金調達コストのダウンによる部分が大きい。

「逆ざや」は14行で、前年同期より2行減

111行の2019年3月期で「総資金利ざや」がマイナスになった「逆ざや」は、14行(大手行2行、地方銀行7行、第二地銀5行)だった。前年同期の16行より2行減少したが、2010年3月期以降の10年間で3番目に多かった。

これまで、3月期での「逆ざや」は、2010年2行、2011年3行、2012年9行、2013年12行、2014年9行、2015年11行、2016年12行と推移していた。しかし、2016年12月に日本銀行がマイナス金利を導入した直後の2017年には20行に急増。その後の2018年は16行、2019年は14行と、2年連続で「逆ざや」の銀行は減少したが、依然として銀行の本業収益の低迷が続いている。

2019年3月期の「逆ざや」14行のうち、2年連続で「逆ざや」は10行だった。内訳は、大手行が2行(みずほ銀行、あおぞら銀行)、地方銀行が4行(筑波銀行、清水銀行、三重銀行、近畿大阪銀行)、第二地銀が4行(大東銀行、東京スター銀行、名古屋銀行、島根銀行)。

地区別の総資金利ざや、九州が最高の0.24%

地区別では、「総資金利ざや」が最も高かったのは、九州(21行)の0.24%。以下、中国(9行)の0.19%、北海道(2行)と四国(8行)の各0.18%、関東(17行)の0.16%の順。

10地区のうち、「総資金利ざや」上昇は、東京(0.09ポイント上昇)、北海道(0.05ポイント上昇)、中部(0.03ポイント上昇)、北陸と近畿(各0.01ポイント上昇)の5地区。低下は、中国(0.05ポイント低下)、九州(0.03ポイント低下)、東北と関東(各0.02ポイント低下)の4地区。同率は四国の1地区のみだった。

2019年3月期の「総資金利ざや」の逆ざやは14行だった。このうち、3年連続で「逆ざや」となった第二地銀の島根銀行は、9月6日にSBIホールディングとの資本・業務提携を発表した。本業での収益環境は依然として厳しく、「資金運用利回り」が改善しないなか、銀行は生き残りのため、連携や経営統合・合併など再編の動きが加速する可能性も予想される。