2017年3月期決算「主要152信用金庫 総資金利ざや」調査

「逆ざや」の信金が3.4倍に急増、地域に密着した信用金庫でも「総資金利ざや」の縮小が進んでいることがわかった。主要152信用金庫の2017年3月期決算では、8割にあたる130信金で「総資金利ざや」が前年同期より縮小し、「逆ざや」は24信金(前年同期7信金)にのぼった。

今年8月に東京商工リサーチが発表した銀行114行の同調査では、2017年3月期に「逆ざや」に転じた銀行は9行だったが、信用金庫は18信金が利ざや計上から「逆ざや」に転じるなど、「マイナス金利」導入以降の低金利下にあって、信用金庫の資金運用は一層厳しさを増している。

- ※本調査は、2013年3月期本決算から5期連続で、「総資金利ざや」、「資金運用利回り」、「資金調達原価率」が判明できた主要152信用金庫を対象に、2017年3月期決算での「総資金利ざや」を調査した。「総資金利ざや」は、「資金運用利回り」-「資金調達原価率」で算出されている。資料は各信用金庫のディスクロージャー誌から抽出した。

資金全体の収益力を示す「総資金利ざや」

信用金庫の「総資金利ざや」は、貸出金や余裕金等の運用収益力を表す「資金運用利回り」から、預金などの資金調達コストを示す「資金調達原価率」を差し引いた数値。運用・調達全体の状況を利回りの差で表したもので、経営効率や収益力をみる指標の一つ。この数値がプラスだと資金運用で収益を上げ、マイナスは「逆ざや」で貸出や運用で利益が出ていないことを示す。

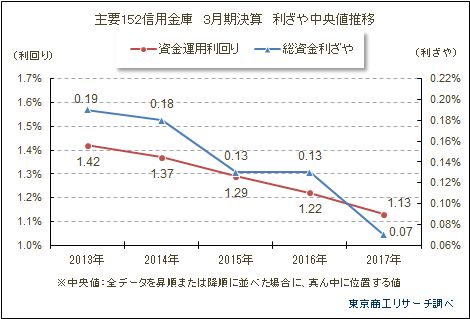

「総資金利ざや」の中央値は0.07%、調査開始以来で最低

152信金の2017年3月期では、「総資金利ざや」の中央値(全データを昇順または降順に並べた場合に、真ん中に位置する値)は0.07%だった。前年同期(0.13%)より0.06ポイント低下し、調査開始の2013年以降では最低にとどまった。このようにマイナス金利の導入後で初の通期決算となった2017年3月期は、「総資金利ざや」の落ち込みが目立った。

「総資金利ざや」の分布状況では、最も多かったのが「0.0%以上0.1%未満」の67信金だった。次いで、「0.1%以上0.2%未満」が30信金と続く。

主要信金の8割で「総資金利ざや」が縮小

主要152信金の「総資金利ざや」の前年同期との比較では、2017年3月期は130信金(構成比85.5%)で前年同期より縮小した。一方、前年同期より「総資金利ざや」が拡大したのは19信金(同12.5%)にとどまり、前年同期と同じが3信金だった。

「逆ざや」は3.4倍増に

「総資金利ざや」がマイナスの「逆ざや」は、2017年3月期が24信金にのぼり、前年同期(7信金)より3.4倍に急増した。

3月期決算での「逆ざや」は、これまで調査開始の2013年が5信金、14年が4信金、15年が5信金、16年が7信金と緩やかな増加で推移してきたが、2017年は一転して著しい増勢をみせた。

こうした「逆ざや」の急増は、銀行を含めた金融機関の貸出競争の厳しさに加え、2016年2月に導入された「マイナス金利」導入の影響が窺え、信金の本業収益の深刻な低迷を反映した。

98%の信金で「資金運用利回り」が低下

また、貸出金や余裕金等の運用収益力を表す「資金運用利回り」は、2017年3月期では149信金(構成比98.0%)で前年同期より低下し、ほとんどの信金で運用難に直面している。

2017年3月期での「資金運用利回り」の分布状況をみると、「1.0%以上1.2%未満」が81信金で最も多かった。次いで、「1.2%以上1.5%未満」が43信金と続く。

なお、資金運用利回り「1.0%未満」の3月期決算の推移では、2013年はゼロだったが、14年に1信金、15年3信金、16年が10信金と2桁になり、17年はさらに20信金に拡大して信用金庫の資金運用が最近とみに難しくなっていることを浮き彫りにした。

信用金庫は、営業地域が限定されているなかで、地元の地銀や同業などとの貸出金の金利競争が激しさを増し、経営のホームグラウンドである地域経済の疲弊が経営環境の厳しさに追い打ちをかけている。主要152信用金庫の2017年3月期決算では、「総資金利ざや」の逆ざやは24信金に増え、調査を開始した2013年以降で最多を記録した。マイナス金利の導入もあり、貸出金利息や資金の運用益が落ち込んだことが影響した。

関係者からは「貸出での低金利競争など消耗戦から抜け出さないと経営体力を失い、地域を支えるコミュニティーバンクの機能が果たせなくなる」との危機感も高まっていて、金利だけに頼らない新たな営業モデルの模索が今後も続く。同時に、このまま厳しい収益環境が続くと、業界の広範囲な再編・合併も避けて通れなくなるとみられる。