第8回 地ビールメーカー動向調査

全国主要地ビールメーカー出荷量が2010年に調査開始以来、初めて減少した。出荷量が判明した87社の2017年1-8月の総出荷量は10,357.3kℓで、前年同期比0.7%減だった。

ただ、7割以上の地ビールメーカーが出荷量は前年同期を上回っており、地ビール需要は着実にすそ野を広げている。

ビール大手5社の2017年1-6月のビール系飲料課税済み出荷量は、前年同期比1.3%減と上期では5年連続で過去最低を更新した。消費者の嗜好の多様化に加え、6月施行の酒類安売り規制でビール系飲料の小売価格が大幅に上昇したことが出荷減につながった。

地ビールメーカー各社はイベントでの自社販売を軸にスーパー、コンビニへの拡販のほか、都市部でもビアパブなどへの出荷を増やしている。一方、大手ビールメーカー各社も地ビール、クラフトビールメーカーと資本や業務の提携を加速させ、市場参入を進め、独自に地ビール、クラフトビールの製造販売に乗り出す動きを見せている。

大手から地域限定まで地ビール・クラフトビール市場は活況をみせるが、ブームの定着には次の一手となる販売企画・商品開発など新たな経営戦略が求められている。

- ※本調査は、2017年9月1日~15日に全国の主な地ビールメーカー217社を対象にアンケート調査を実施、分析した。出荷量は2017年1-8月の出荷量が判明した87社(有効回答率40.0%)を有効回答とした。その他の項目は、回答が得られた86社(有効回答率39.6%)を有効回答とした。本調査は2010年9月に開始し、今回で8回目。

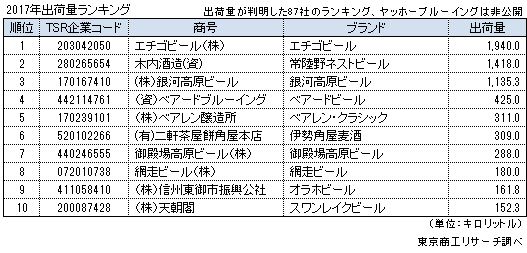

出荷量トップ 6年連続でエチゴビール(新潟県)

2017年1-8月の出荷量ランキングは、全国第1号の地ビール醸造所のエチゴビール(株)(新潟県)が6年連続でトップを守った。出荷量は1,940kℓで2位以下を大きく引き離したが、主力販売先のスーパー、コンビニ、酒店向けが不調で、出荷量は前年より2.0%減少した。

エチゴビールの飯塚社長は「クラフトビールブームが少し沈静化してきたように感じる」として危機意識を高めている。

2位は「常陸野ネストビール」の木内酒造(資)(茨城県)で、1,418kℓ。3位は「銀河高原ビール」の(株)銀河高原ビール(岩手県)の1,135kℓ。上位3社が1,000kℓ台で、4位以下とは2倍以上の出荷量差で圧倒している。

2017年9月28日にクラフトビールメーカー最大手の(株)ヤッホーブルーイング(長野県)は、(株)銀河高原ビールの親会社である(株)日本ハウスホールディングス(千代田区)と同ビール株式などの譲渡契約を締結した。銀河高原ビールの小谷社長は「大手がクラフトコーナーを広げ、続伸市場とアピールしてもらい取り扱いが増えている」とクラフトビールの市場拡大を期待している。

2017年1-8月の総出荷量 夏場の天候不順で0.7%減

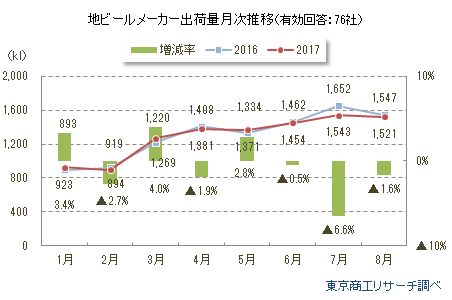

出荷量が判明した87社の2017年1-8月の総出荷量は、10,357.3kℓ(前年同期比0.7%減)だった。このうち、月別の出荷量が判明した86社では、増加率の最高は3月(前年同月比4.0%増)で、次いで、1月(同3.4%増)、5月(同2.8%増)の順だった。

5月までの出荷量は増減を繰り返したが、出荷量の伸びが期待された夏場の7月(同6.6%減)、8月(同1.6%減)に一部地域で天候不順の影響を受け、全体の出荷量が減少した。

2017年1-8月の総出荷量が100kℓを超えた企業は、前年の20社から1社増えて21社だった。このうち、15社(構成比71.4%)が前年出荷量を上回った。また、出荷量が累計100kℓを超えた21社の2017年1-8月出荷量合計は7,770.3kℓで、前年同期(7,375.0kℓ)より5.3%増えた。

出荷量上位メーカー21社で、87社の出荷量全体の75.0%を占めた。出荷量上位メーカーは、「飲食店、レストラン向けが好調」、「スーパー、コンビニ、酒店向けが好調」、「生産設備の増強」など、販売力の拡充や設備強化で着実に出荷量を伸ばしている。

地ビール業界は、攻勢を強める大手メーカーの寡占化が進み、守りの中小メーカーは天候などに左右される体質からの脱却が遅れているようだ。

出荷量 70%のメーカーが増加

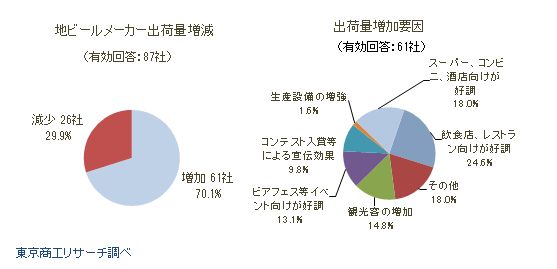

2017年1月-8月の出荷量が判明した87社のうち、「増加」は61社(構成比70.1%)と7割を占め、「減少」は26社(同29.9%)だった。

増加の理由は、「飲食店、レストラン向けが好調」が15社(構成比24.6%)と最も多く、次いで、「スーパー、コンビニ、酒店向けが好調」が11社(同18.0%)だった。

「その他」(11社)では、「イベント販売の積極的参加」や「ラジオ宣伝を導入した」、「PB、コラボ品の増加」など、積極的に新たな受注機会の獲得を目指す動きがみられた。

全体として既存の販売ルートでの売上増を柱に、着実に伸びているクラフトビールレストランなどの新規ルート開拓も出荷増の要因になっている。

一方、減少した26社の減少理由は、天候不順などを背景にした「観光客の減少」、競合による「飲食店、レストラン向けが不調」などが多かった。

堅実な地ビールの需要増の流れを受け止め、都市部では店舗内でクラフトビールを製造し新鮮さをアピールし売上を伸ばす業者も登場。新規参入を交えて、新たな企業間競争が激烈になっている。

出荷量伸び率ランキング トップは(株)石見ビール

出荷量が判明した87社のうち、2017年1-8月累計の出荷量伸び率トップは「ベルジャンホワイト」の(株)石見麦酒(島根県)で、前年同期比120.7%増だった。2016年4月から出荷を開始したが、小ロットの需要への細かい対応が増加に繋がった。

2位は「甲斐ドラフトビール」の大和葡萄酒(株)(山梨県)の65.6%増、3位は「仙南クラフトビール」の(株)加工連(宮城県)の62.8%増と続いた。

ワインや焼酎、日本酒が主力のメーカーが従来の商品ルートを生かした参入により、地ビール、クラフトビール市場で健闘している。

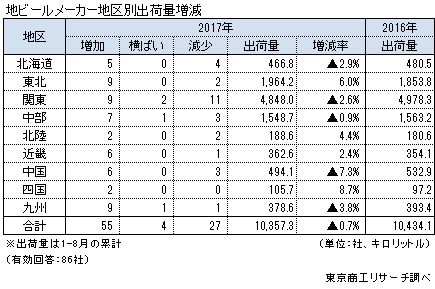

地区別出荷量 最多は関東、増加率トップは四国

86社の2017年1-8月の地区別出荷量は、9地区のうち4地区で増加、5地区で減少した。出荷量の最多は関東の4,848.0kℓで、次いで、東北1,964.2kℓ、中部の1,548.7kℓだった。

増加率トップは、四国の前年同期比8.7%増(8.5kℓ増)。次いで、東北の同6.0%増(110.4kℓ増)、北陸の同4.4%増(8.0kℓ増)と続く。

減少率ワーストは、中国の7.3%減(38.8kℓ減)だった。次いで、九州の3.8%減(14.8kℓ減)、北海道2.9%減(13.7kℓ減)。中国、九州は、前年の出荷量を上回った会社数は増えたが、出荷規模の小さいメーカーが多く全体の出荷量は減少した。

9地区のうち、出荷量が増えたメーカー数が減少メーカー数より多かったのは7地区で、業界全体では堅調な出荷状況だったといえる。

地ビール、クラフトビールのブームは全国に広がっているが、東京など関東圏や名古屋などの中部圏のメーカーが出荷量を減らし、全体的な出荷量は微減となった。また、固定客が少なく、観光客などの流動的な顧客に依存する地域では天候に左右されたところもあったようだ。

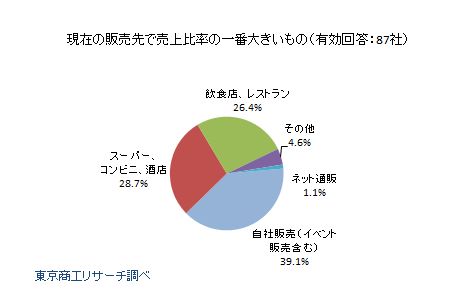

販売先 「自社販売」を軸に「飲食店、レストラン」にも拡販

販売先(有効回答87社)は、「自社販売(イベント販売含む)」が34社(構成比39.1%)で、昨年(同39.8%)に続き最多だった。次いで、「スーパー、コンビニ、酒店」が25社(同28.7%)。イベント販売に参加する一方、「道の駅」や地元酒販店、コンビニエンスストア向けの卸売や直営レストラン・売店などへの販売に力を注いでいることがわかる。

今後伸びが見込まれる販売先(有効回答86社)は、「飲食店、レストラン」が27社(構成比31.4%)、「自社販売(イベント販売含む)」が23社(同26.7%)と多かった。また、海外市場向けに輸出出荷量を増やしているメーカーもあった。

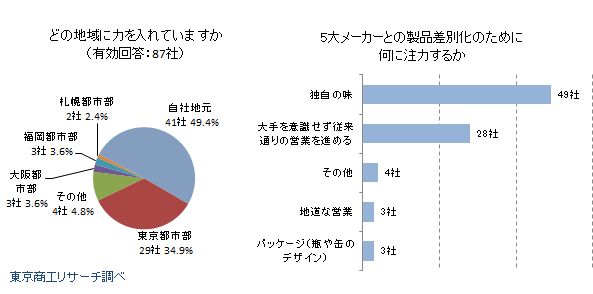

今後の事業展開 地元中心に東京進出も視野、大手とは味で差別化

今後の事業展開(有効回答87社)では、「自社地元」での販売に力を入れるとする回答が41社(構成比49.4%)と半数を占めた。次いで、出荷量の増加が期待できる「東京都市部」への進出に意欲を燃やすメーカーも29社(同34.9%)あった。

都市部を中心にしたビアパブ人気にあやかり東京都市圏で知名度を上げたいメーカーは多く、自社でアンテナショップを出店するメーカーも増えている。だが、地ビールメーカーとして地元にこだわる企業も少なくない。

そこに大手5大メーカーが地ビール、クラフトビールの製造販売に乗り出す動きも本格化し、中小の地ビールメーカーは大手メーカーとの差別化に強気な姿勢を見せている。「独自の味」を追求するとの回答が49社(構成比56.3%)と6割近くを占め、中小地ビールメーカーならではの味の追求で、大手に対抗する。

一方、「大手を意識せず従来通りの営業を続ける」は28社(同32.1%)と約3割あった。また、「大手メーカーの地ビール業界への参入が地ビール市場への関心を高める」と大手参入を歓迎する回答もあり、「独自の味」、「大手を意識せず従来通りの営業を続ける」など全体の88.5%が大手メーカーの市場参入を前向きに受けとめ、地ビールメーカーは独自の道に意欲をみせている。

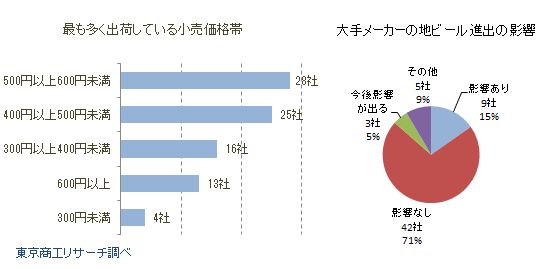

大手メーカーの地ビール、クラフトビール市場への進出 ほとんど「影響なし」

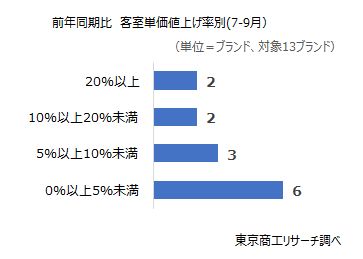

最も多く出荷している小売価格帯(有効回答86社)では、500円以上600円未満が28社(構成比32.5%)、400円以上500円未満が25社(同29.0%)、300円以上400円未満が16社(同18.6%)と続き、高価格帯での販売に注力している。

また、大手メーカーの地ビール、クラフトビールへの進出の影響を受けているかとの質問では、回答のあった59社中42社(構成比71.1%)が「影響なし」と回答した。逆に、「大手メーカーのクラフト市場への進出はクラフトビールを知られるきっかけになる」と歓迎する声が多かった。

2017年に「常陸野ネストビール」を展開する木内酒造(資)(茨城県)は、プロ野球・横浜DeNAベイスターズが独自開発したオリジナルビールの商品供給を手掛け話題になった。また、大手・キリンビールが展開する様々なクラフトビールを気楽に楽しめる「場」を提供する「Tap Marche(タップ・マルシェ)」事業にも「常陸野ネストビール」がラインナップに加わり、大手との協業で売上拡大を目指している。

クラフトビール国内最大手の(株)ヤッホーブルーイング(長野県)は、2017年9月に国連総会の日本政府主催のレセプションでクラフトビールを提供、話題を集めた。このように大手から中小メーカーまで、地ビール、クラフトビールメーカーはそれぞれの独自路線で事業の拡大を目指している。

酒税改正の追い風を生かせるか

2016年12月の税制改正大綱で、麦芽比率などで異なるビール類の酒税が2020年10月、2023年10月、2026年10月の3段階で350mℓ缶あたり54.25円に一本化される。これでビール酒税は現在の77円から減税され、第3のビールや発泡酒、ビール系飲料が増税される。

また、現在の麦芽比率67%以上と定められているビールの定義が50%以上に引き下げられるほか、原料も麦芽やホップなどに限られる現規定に、オレンジピールのような香料も追加されることになった。

国内のビール市場に占める地ビール・クラフトビールのシェアは、約1%にとどまっている。だが、最近は香りが強く、フルーティーな「エール」や、強い苦みが特徴の「インディア・ペール・エール」など、個性的な味わいが若者から支持されている。首都圏では地ビール業界の多様な商品開発を背景に、こうした地ビール・クラフトビールを提供する醸造所を備えた飲食店「ブルーパブ」も増えている。

大手メーカーが地ビール業界に風穴を開けようと参入を進める中、地ビール業界は商品開発と「独自の味」にこだわり市場活性化につなげようとしている。酒税改正は当面、地ビール・クラフトビールメーカーに追い風になるとみられる。だが、酒税改正をどう生かして市場での地盤を強固なものにできるか、各メーカーの経営戦略や力量が問われている。