国内112銀行(2016年3月期単独決算ベース) 「リスク管理債権状況」調査

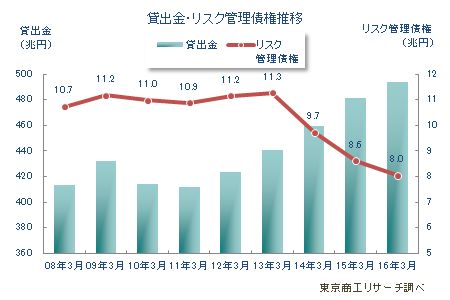

国内112銀行の2016年3月期決算が公表された。金融機関の不良債権を表す「リスク管理債権合計」は8兆412億円で、前年同期より8.0%減少し、3年連続で前年同期を下回った。また、3月期としては調査を開始した2008年3月期以降では最小額となった。業態別では、大手行が7行のうち5行、地方銀行が64行のうち57行、第二地銀が41行のうち33行で前年同期を下回り、リスク管理債権額は大手行(前年同期比8.5%減)、地方銀行(同7.2%減)、第二地銀(同9.2%減)の全業態で減少した。

112行の「貸倒引当金合計」は3兆3,713億円(同5.8%減)だった。リーマン・ショックが発生した2009年3月期をピークに7年連続で減少。16年3月期で貸倒引当金を積み増した銀行は34行(大手行2行、地方銀行22行、第二地銀10行)で、前年同期(21行)より13行増加した。

112行の「貸出金合計」は493兆6,298億円(前年同期比2.6%増)と5年連続で増加し、2008年3月期以降で最大となった。一方で、「貸出金利息合計」は6兆2,620億円(同2.0%減)で、2年ぶりに減少し、2008年3月期以降で最小となった。また、貸出金に対して貸出金利息は1.2%と、年々低下していて、2008年3月期に比べ1ポイントも縮小するなど、銀行間での金利競争の激しさが数字となって示される結果となった。

3月期としては3年連続でリスク管理債権額は減少しているが、業績改善が遅れた中小企業は未だ多く、また人手不足や人件費高騰など懸念材料もあり、引き続きリスク管理債権の推移が注目される。

- ※本調査は国内112銀行の2016年3月期決算の単独決算ベースで、リスク管理債権(破綻先債権、延滞債権、3カ月延滞債権、貸出条件緩和債権)を集計し、分析した。

- ※銀行業態は、1.埼玉りそなを含む大手行7行、2.地方銀行は全国地銀協加盟行、3.第二地銀は第二地銀協加盟行。

リスク管理債権 3月期としては最小

112行の2016年3月期のリスク管理債権合計は8兆412億円で、前年同期(8兆7,408億円)より6,996億円減少(8.0%減)した。貸出金に占めるリスク管理債権比率は1.6%で、前年同期(1.8%)より0.2ポイント改善した。

リスク管理債権の内訳をみると、「延滞債権」が5兆9,110億円(前年同期比4.9%減)、「3カ月以上延滞債権」が903億円(同1.4%減)、「貸出条件緩和債権」が1兆7,365億円(同20.5%減)と、前年同期を下回った。

「破綻先債権」は3,027億円(同25.1%増)と唯一、前年同期を上回ったが、リーマン・ショック時の2009年3月期(1兆4,760億円)の2割(20.5%)まで圧縮された。

融資先の業績改善や再生ファンドの支援で再建計画を策定したことで、債務者区分を引き上げた可能性もあるが、依然として業績改善が遅れた中小企業は多い。金融庁が2016年6月に公表した中小企業者向けの金融機関の貸付条件変更等の状況(2016年3月末)では、2015年10月-2016年3月の半年間の申込件数は50万95件と、依然として申込件数は約50万件で高止まりしている。

地区別 全10地区で前年同期を下回る

リスク管理債権額を銀行の本店所在地でみると、全10地区で前年同期を下回った。減少率の最大は北海道の12.9%減(前年同期比265億円減)。以下、北陸12.8%減(同367億円減)、中国10.4%減(同434億円減)、東京10.3%減(同3,178億円減)、中部10.2%減(同885億円減)の順。10地区のうち5地区で、全体の減少率(同8.0%減)を上回った。

減少率が最も大きかった北海道は、北海道銀行が前年同期より10.9%減(86億円減)、北洋銀行が同14.1%減(179億円減)と、2行ともリスク管理債権が前年同期よりも1割減少。一方で、減少率が最小だった九州(前年同期比2.1%減)は、21行のうち8行(構成比38.0%)が前年同期を上回った。

リスク管理債権 前年同期を上回ったのは17行

2016年3月期の業態別のリスク管理債権額は、大手行が2兆9,697億円(前年同期比8.5%減)、地方銀行3兆8,723億円(同7.2%減)、第二地銀が1兆1,991億円(同9.2%減)と、全業態で前年同期を下回った。

リスク管理債権が増加したのは17行で、前年同期(13行)より4行増加した。大手行が2行(前年同期1行)、地方銀行が7行(同9行)、第二地銀が8行(同3行)で、九州の銀行が8行を占めた。

銀行別でのリスク管理債権では、豊和銀行が前年同期より17.7%増と、最も増加率が大きかった。破綻先債権(4億100万円→5億500万円)、延滞債権(119億7,200万円→138億5,600万円)、3カ月以上延滞債権(6,800万円→2億8,400万円)が増加した。以下、宮崎太陽銀行(前年同期比16.3%増)、岩手銀行(同12.0%増)、埼玉りそな銀行(同10.2%増)と続き、4行が前年同期より1割以上の増加となった。

貸出金は5年連続増加 貸出金利息は2年ぶりに減少

112行の2016年3月期の貸出金は493兆6,298億円(前年同期比2.6%増)で、2012年3月期以降、5年連続で前年同期を上回った。一方、貸出金利息は6兆2,620億円(同2.0%減)と、2年ぶりに前年同期を下回った。業態別の貸出金では、大手行(同1.7%増)、地方銀行(同3.5%増)、第二地銀(同3.6%増)と全業態で前年同期を上回った。しかし、貸出金利息は大手行3兆1,786億円(同1.6%減)、地方銀行2兆3,580億円(同2.2%減)、第二地銀7,252億円(同3.2%減)と、業態による格差が鮮明となった。

112行の2016年3月期の貸倒引当金(貸借対照表計上額)は3兆3,713億円(前年同期比5.8%減)。3月期としては2010年以降、7年連続で前年同月を下回った。貸倒引当金が増加した銀行は34行(構成比30.3%)と、前年同期(21行)より13行増加した。

国内112行の2016年3月期決算では、112行全ての最終利益が黒字(75行が増益)となった。2015年度(4-3月)の全国企業倒産件数は7年連続で前年度を下回るなど、与信関連費用の低下が黒字要因として大きい。しかし、中国経済の減速やイギリスのEU離脱による急速な円高株安など、今後予想される評価損や含み損などが金融機関の利益に影響を与えることも懸念される。

こうしたなか、金融機関はマイナス金利を背景にリスクが低い貸出先の争奪戦を展開しており、金利競争は一段と激しさを増している。利益を圧迫する要因が重なり合う環境下で、金融機関がリスクを負いながら新たに中小企業への貸出を伸ばすことができるかが課題となっており、今後のリスク管理債権の推移が注視される。