2014年3月期 単独決算ベース「銀行114行 預貸率」調査

国内銀行114行の2014年3月期決算では、預金と貸出金の差額である預貸ギャップが前年同期より9兆9,702億円(4.6%増)増加し224兆円に拡大した。ただし、アベノミクスによる大胆な金融緩和もあって、個別では過半数の銀行で前年同期より預貸率が上昇し、変化の兆しもうかがえる。

- ※本調査は、銀行114行を対象に2014年3月期単独決算ベースの預貸率を調べた。預貸率は預金残高に対する貸出残高の比率のことで、銀行の預金の運用状況を示す経営指標の1つ。一般的に預貸率が100%を下回る状態は、貸出残高を上回って資金に余裕のあることを示す。

- ※預貸率(%)は、貸出金÷(預金+譲渡性預金)×100で算出し、「貸出金」は貸借対照表の資産の部から、また「預金」と「譲渡性預金」は、貸借対照表の負債の部から抽出した。

- ※2012年4月1日に住友信託銀行・中央三井信託銀行・中央三井アセット信託銀行の合併で発足した三井住友信託銀行は、過去データとの比較ができないため、調査対象に含まれていない。

2014年3月期の預貸率は67.90% 全体の低下傾向に歯止めがかからず

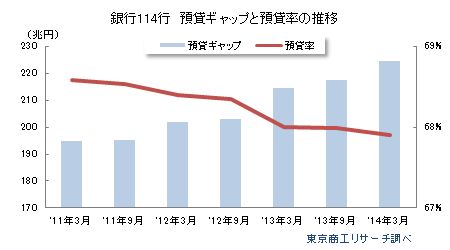

銀行114行の2014年3月期単独決算ベースの預貸率は、67.90%(前年同期68.00%)だった。最近の半期(6カ月)推移をみると、2011年3月期が68.59%、同9月期68.54%、12年3月期68.40%、同9月期68.35%、13年3月期68.00%、同9月期67.99%と推移し、低下傾向には歯止めがかかっていない。

224兆円に拡大した預貸ギャップ

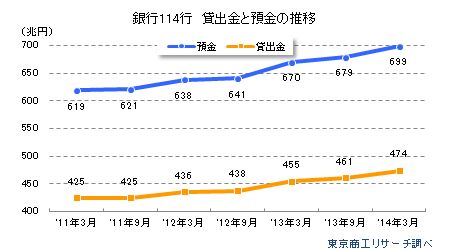

銀行114行の2014年3月期の総貸出金残高は、474兆8,246億8,200万円(前年同期比4.1%増)だった。これに対し、総預金残高(譲渡性預金を含む)は699兆2,920億3,800万円(同4.3%増)にのぼり、貸出金の伸びを上回った。

これは、企業が収益改善の持続について依然として慎重なスタンスを崩さず、企業の現金・預金が膨らんでいることや、年金等による高齢者預金の増加、個人向け国債満期償還金の流入などで預金が増えていることによる。

このため、2014年3月期の「預貸ギャップ」(預金+譲渡性預金-貸出金)は、224兆4,673億5,600万円に達し、預金の貸出金に対する大幅超過が続いている。

最近の「預貸ギャップ」の半期推移(6カ月)をみると、2011年3月期が194兆6,804億4,100万円、同9月期が195兆3,859億8,500万円、12年3月期が201兆7,380億5,400万円、同9月期が202兆9,116億7,300万円、13年3月期が214兆4,971億1,100万円、同9月期が217兆4,268億7,500万円と年々拡大を続け、銀行資金が貸出に回っていないこと浮き彫りにした。

個別では、114行のうち60行で預貸率上昇

114行全体の預貸率は低下を続けているが、個別では前年同期より比率が上昇したのが60行(構成比52.6%)と過半数を上回った。比率が上昇したのは、関西アーバン銀行の4.76ポイント上昇(89.50→94.26%)を筆頭にして、トマト銀行3.33ポイント上昇(79.19→82.52%)、山形銀行3.15ポイント上昇(63.56→66.71%)など。個別では預貸率が前年同期よりアップした銀行が多くなっていることから、今後の預貸率の下げ止まりも期待される。

一方、前年同期より預貸率が低下したのは54行(構成比47.3%)だった。預貸率の低下が目立ったのは、みずほ信託銀行の前年同期比23.12ポイント低下(122.70→99.58%)を筆頭に、北九州銀行8.32ポイント低下(105.27→96.95%)、富山第一銀行4.70ポイント低下(77.91→73.21%)など。

地銀と第二地銀の過半数で預貸率が上昇

業態別の預貸率をみると、地銀(64行)が70.31%(前年同期70.48%、前年同期比0.17ポイント低下)。第二地銀(41行)は73.34%(同73.44%、同0.10ポイント低下)。大手銀行他(9行)が65.51%(同65.52%、同0.01ポイント低下)だった。

地銀(64行)は、預貸率が前年同期より上昇したのが36行(構成比56.2%)、低下が28行(同43.7%)。第二地銀(41行)は、上昇が21行(同51.2%)、低下が20行(同48.7%)と、地銀、第二地銀はともに預貸率の上昇行が過半数を占めた。一方、大手銀行他(9行)は低下が6行、上昇が3行と預貸率の低下行が上昇行を上回った。

地区別 10地区のうち6地区で預貸率が低下

本店所在地の地区別の預貸率では、北海道(2行)が75.18%で最も高く、次いで九州(21行)が74.16%、近畿(11行)が73.52%、中部(14行)が72.94%、北陸(6行)が72.31%、関東(東京を除く、19行)が71.51%、中国(9行)が67.71%、四国(8行)が67.06%、東京(11行)が65.29%、東北(13行)が58.36%の順。

預貸率の前年同期比では、全国10地区のうち6地区で預貸率が低下した。内訳では北海道(上昇行1、低下行1)、東北(上昇行8、低下行5)、関東(上昇行9、低下行10)、東京(上昇行6、低下行5)、中部(上昇行8、低下行6)、北陸(上昇行2、低下行4)、近畿(上昇行4、低下行7)、中国(上昇行5、低下行4)、四国(上昇行5、低下行3)、九州(上昇行12、低下行9)だった。東北、東京、中部、中国、四国、九州で上昇行が低下行を上回った。

アベノミクスによる大胆な金融緩和もあって銀行貸出は増加している。しかし、主な牽引役は大企業を中心とした合併・買収や、電力会社向け、地方自治体向け、住宅ローンなどである。文中の改行

一時に比べて中小企業向け貸出も広がりをみせているが、まだ力強さに欠け、全体の預貸率を上昇させるまでには至っていない。預貸率の上昇には、貸出増加とともに、企業・個人ともに手元流動性を確保する動きを緩和させることも必要である。このためには、本格的な景気回復を実現して、先行きを明るくすることにかかっている。