国内製造拠点の閉鎖、2021年をピークに鈍化が鮮明 円安、経済活動再開を背景に

~上場メーカー「国内の工場・製造拠点」閉鎖・縮小調査~

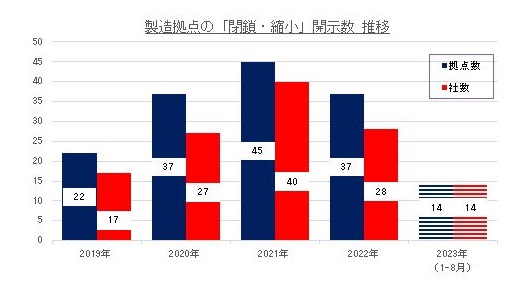

コロナ禍で加速した上場メーカーの国内工場・製造拠点の閉鎖や縮小に、歯止めがかかりつつある。上場メーカー約1,470社のうち、2022年に国内の工場や製造拠点の閉鎖、縮小を開示したのは28社で、前年の40社を12社下回った。2023年も8月末までで14社にとどまり、減少傾向が続いている。

コロナ禍の2020年、2021年に製造拠点の閉鎖・縮小が急増したが、円安進行と経済活動の再開とともに国内回帰の動きがみられる。

2022年春以降、ドルが急騰し同年10月は1ドル150円台に突入した。さらに、ロシアのウクライナ侵攻も重なり、日本企業が海外で生産する優位性も徐々に低下し、製造業は国内拠点の維持・強化に再びシフトしているようだ。

取扱い品をジャンル別でみると、2020年と2021年は重工業中心に推移したが、2022年は食品関連や繊維、パルプ・紙など、エンドユーザー(消費者)に近い分野での閉鎖・縮小が相次いだ。

2023年8月末までの開示数は14社・14拠点で、製造拠点の閉鎖・縮小はピークアウトが鮮明になっている。社数ではコロナ禍前の2019年(17社)は上回る可能性が高いが、拠点数はコロナ禍前と同等水準で推移している。伸び悩む内需と長引く円安を背景に、工場の縮小や再編はしばらく不透明な状況が続きそうだ。

※本調査は製造業の上場企業を対象に、工場、製造・研究拠点(子会社含む)の閉鎖、操業停止、撤退・縮小を集計した。

※対象年月は、原則として開示日を基準とした。

コロナ禍で増加した拠点数の閉鎖・縮小は減少に転じる

上場メーカーの国内工場や製造拠点の閉鎖、縮小に関する開示は、コロナ禍前の2019年は17社・22拠点だった。コロナ禍による急激な市場縮小で、2020年は27社・37拠点、2021年は40社・45拠点に急増した。だが、コロナ禍の影響が次第に落ち着いた2022年は28社・37拠点と減少に転じた。

2020年、2021年は輸送用機器や機械などコロナ禍に伴う急激な需要減少や、市況が悪化したジャンルで増加が目立った。このほか、ガラス関連や繊維など、コロナ禍前から構造的な需要減退で拠点の見直しが必要だった事業者で、コロナ禍による採算悪化を機に拠点の閉鎖・縮小が相次いだ。また、拠点の閉鎖に伴い、従業員の早期・希望退職を実施した企業も増加した。

2020年、2021年の早期・希望退職は、それぞれ1万5,000人以上の募集が行われ、リーマン・ショックに次ぐ高水準となった。特に、曙ブレーキ工業(曙ブレーキ山形製造など4拠点縮小、2020年)、オーミケンシ(加古川工場閉鎖、2021年)など地方拠点の縮小・閉鎖が相次いだ。

2022年は従来多かった重工業に加え、食料品、繊維などの業界大手で拠点閉鎖が目立った。日清製粉グループ本社(岡山工場ほか)、アサヒグループホールディングス(神奈川工場ほか)、ENEOSホールディングス(和歌山製油所)など、業界大手が生産効率の向上を目指して拠点閉鎖を発表した。

ジャンル別 2022年に食料品関連が急増

製造拠点の閉鎖・縮小を取扱い品のジャンル別でみると、2021年は最多が化学7社、次いでガラス・土石5社、食料品、輸送用機器、機械が各4社など、多岐に及んだ。 2022年になると一転し、最多は食料品の9社となった。食料品は全体の3割超(構成比32.1%)を占めた。次いで、機械と繊維製品が各3社で続いた。

食料品では、日清製粉(岡山工場、坂出工場)とニップン(名古屋工場、大阪工場)の製粉大手2社が製造拠点の再編・集約を発表した。両社とも原料小麦の水上輸送のコスト削減で、それぞれ新たな臨海工場を新設して既存工場を閉鎖する。

2023年の最多は化学の4社。次いで、パルプ紙が2社で続いた。主な拠点では、旭化成がグループ会社の旭化成建材岩国工場の閉鎖(2023年9月末生産終了)を発表した。

所在地別 関東・近畿中心、地方の雇用への影響懸念

閉鎖・縮小した製造拠点の所在地別は、2019年から2023年(8月末時点)で最も多かったのは埼玉県の13拠点。次いで、大阪府の11拠点、千葉県と神奈川県が各10拠点で続く。

このほか、兵庫県9拠点、栃木県、愛知県が各8拠点で、原材料等の輸送環境や大規模な商圏を持つ大都市圏の周囲で拠点の閉鎖・縮小が集中した。

5拠点以上では、香川県6拠点、山形県、福島県、新潟県、山口県の各5拠点など、地方の拠点閉鎖も散発した。地方では、従業員が数十人規模の工場・事業所でも地域の雇用や消費への影響は大きい。さらに、雇用の受け皿の創出にも相応の時間を要するだけに、大きな都市への人口流出を加速させる事態も懸念される。

上場メーカーの国内製造拠点の閉鎖・縮小は、コロナ禍で増加した。コロナ禍前の2019年は、17社・22拠点だったが、2020年は27社・37拠点、2021年は40社・45拠点と急増した。その後は、行動制限の解除などで経済活動が再開した。特に、ロシアのウクライナ侵攻による海外のサプライチェーンリスクなども追い風に国内回帰の動きも出始め、製造拠点の閉鎖・縮小を決断する上場企業は減少に転じた。

また、2022年以降の円安や工事コストの上昇、資材高も重なり、2023年1-8月の合計は14社・14拠点に減少、製造拠点の閉鎖・撤退や集約・再編は鈍化している。

一方、エネルギー価格の高止まりや原材料価格の高騰は続き、製造業の経営環境は負担が増している。ただ、海外でも人件費は上昇をたどっており、労務コストの負担から生産拠点の海外シフトのメリットが薄まり、中堅以下のメーカーでは海外進出に二の足を踏む状況も散見される。

製造拠点の閉鎖・縮小は地域経済やものづくりの伝承という重要な要素も絡むだけに、今後の動向が注目される。