上場ゼネコン52社『2018年9月中間期業績』調査

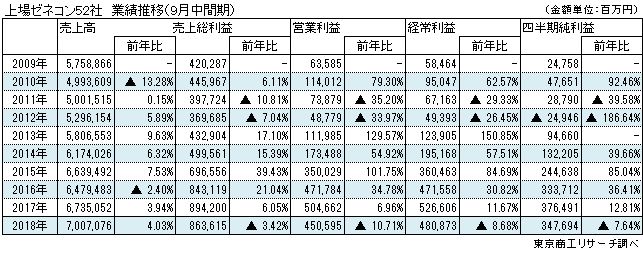

上場ゼネコン52社の2018年9月中間期の売上高は7兆70億円(前年同期比4.0%増)だった。前年同期より2,720億円増収で、リーマン・ショック後の2009年以降では最高を記録した。

利益は、総利益が8,636億円(同3.4%減)、営業利益が4,505億円(同10.7%減)、経常利益が4,808億円(同8.6%減)、四半期純利益が3,476億円(同7.6%減)と、軒並み減益となった。選別受注を強めているが、増収効果を上回る労務費、資材費の高騰で厳しい収益となった。

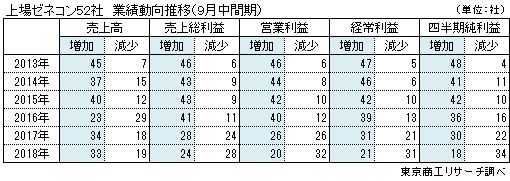

リーマン・ショック後の2010年9月中間期は増収16社、純利益の減益26社に対し、2018年9月中間期は増収33社(17社増)、減益34社(8社増)と、売上増が利益に連動しないことが判明した。

建設業界は、国土強靭化計画に沿った復興や災害対策などの公共工事の他、設備投資や住宅投資などの民間投資、さらにインバウンド効果にも支えられ堅調に推移している。だが、建設技能者の不足や若年労働者の減少は深刻さを増している。

建設経済研究所の建設投資見通し(2018年10月発表)では、2019年度は55兆1,500億円(前年度比2.7%減)と、すでに建設投資がピークアウトを迎えた可能性を示唆している。

東京五輪・パラリンピック、リニア建設、大阪万博など、一部都市で好材料はあるが、全国的な建設投資は災害頼みの不安定さも内包している。規模や地域、業種などで状況は異なるが、働き方改革や生産性向上に取り組みながら、採算を回復できるか業界の対応が注目される。

- ※本調査は、2009年9月中間期から2018年9月中間期までの10年間の中間決算を対象に、比較可能な上場ゼネコン52社の業績(売上高・売上総利益・営業利益・経常利益・四半期純利益)を集計、分析した。

売上高は過去最高、利益は6年ぶり減益

上場ゼネコン52社の2018年9月中間期の売上高は7兆70億円で、前年同期(6兆7,350億円)より2,720億円(同4.0%増)増収だった。調査を開始した2009年9月中間期以降の10年間で、売上高の最高を更新。これは2期連続で最高記録を更新し、首都圏を中心に活発な受注を裏付けた。

利益は、総利益が8,636億円(前年同期8,942億円)、営業利益は4,505億円(同5,046億円)、経常利益は4,808億円(同5,266億円)、四半期純利益は3,476億円(同3,764億円)と、各利益がそろって前年を下回り、6年ぶりの減益となった。

各利益の赤字は、営業赤字が1社(前年同期1社)、経常赤字が1社(同1社)、四半期純損失が1社(同2社)だった。

売上高から資材や外注費など一般経費を差し引いた売上総利益は、選別受注が進み2013年9月中間期以降、大幅に改善。2016年9月中間期まで2ケタの増益率を持続していた。だが、人手不足が深刻化する中、労務費や外注費がコストアップし増益率が鈍化。資材価格の高止まりもあり、2018年9月中間期では減益に追い込まれ、利益確保が大きな課題に浮上した。

減益企業数 6年間で最高

52社のうち、売上高が前年を上回る増収は33社(前年同期34社)で、約6割(構成比63.4%)を占めた。一方、減収は19社(同18社)で、前年に続き増収企業数が減収企業数を上回った。

一方、利益は、総利益は52社のうち、前年同期を上回った増益は24社(同28社)で構成比は46.1%と約半数を占め、この6年間で最も少なかった。減益は28社(同24社)と、直近6年間で初めて増益企業数を上回り、収益格差が広がった。

営業利益では、増益は20社(同26社)と前年同期より6社減少した。一方、減益は32社(同26社)で6社増えた。スーパーゼネコンでは、大林組が唯一、増益だった。売上高上位20社では増益が5社、減益が15社と、大手、準大手ゼネコンでも採算に苦慮している。安藤・間は2018年7月に施工中物件の火災発生の影響から営業大幅減益(前年同期比64.5%減)となった。NIPPOや前田道路などの道路舗装では、原油価格高騰によるアスファルト合材の価格上昇から製造コストがアップし、営業利益は減益となった。

経常利益は、増益が21社(構成比40.3%、前年同期31社)、減益が31社(同59.6%、同21社)、四半期純利益は増益が18社(同34.6%、同30社)、減益が34社(同65.3%、同22社)と、前年から一転、減益が増益を上回った。増益は売上総利益と同様、ここ6年間で最少だった。

売上高と四半期純利益の比較では、増収増益15社(構成比28.8%)で、増収減益18社(同34.6%)、減収増益3社(同5.7%)、減収減益16社(同30.7%)。コストの増加は売上高を伸ばして吸収してきた企業が多いなか、増収でも減益となる企業が増加しており、コストアップへの対応が明暗を分けた。

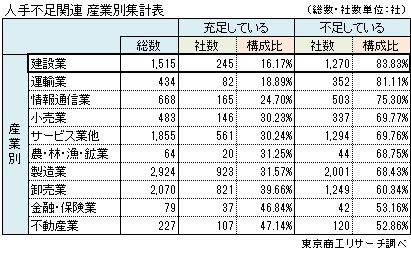

人手不足が顕著な建設業

建設業界では、コスト上昇を織り込んだ発注が広がりをみせている。これを背景に、ゼネコン各社は利益率を改善していた。だが、2018年9月中間期は資材価格が高止まりし、労務費も人手不足で上昇し、コスト吸収が難しくなったゼネコンが減益に転じた。首都圏では建設ラッシュに沸いているが、建設現場では建設技能者の不足や若年労働者の減少など、深刻さを増している。

東京商工リサーチが2018年12月25日に発表した「外国人雇用に関するアンケート」調査(WEBアンケート、有効回答1万319社)で、建設業の83.8%の企業が「人手不足である」と回答し、全産業のなかで最も高い結果となった。

建設業界は、働き方改革や生産性向上といった課題と向き合いながら、人手不足にどう対応するか、業界全体での取り組みが必要な段階に入っている。

上場ゼネコン52社『2018年9月中間期業績』ランキング

【売上高】

上場ゼネコン52社のうち、2018年9月中間期の売上高トップは大林組の9,371億3,800万円。前年同期より196億7,500万円(2.1%)増加し、6年連続でトップを死守。次いで、鹿島建設8,977億6,700万円(前年同期比9.1%増)、清水建設7,296億7,500万円(同6.5%増)、大成建設7,046億5,100万円(同2.8%増)、長谷工コーポレーション4,410億9,000万円(同13.2%増)の順。上位5社はすべて増収となった。

【増収率】

増収率トップは大末建設の33.6%増(232億8,500万円→311億2,500万円)。マンション建築が好調に推移、繰越工事の消化も進み大幅増収となった。次いで、東急建設が前年同期比22.8%増、新日本建設が同21.0%増、徳倉建設が同19.5%増の順。

全体の増収率3.3%を上回ったのは、52社のうち、22社(構成比42.3%)だった。

【売上総利益率】

売上総利益率が最も高かったのは新日本建設の19.1%(前年同期20.4%)。労務費や資材価格が上昇傾向のなか、主力のマンションや物流施設、宿泊施設の受注増加など建設事業の利益率上昇が寄与した。次いで、ライト工業18.6%(同19.0%)、巴コーポレーション17.8%(同21.2%)、長谷工コーポレーション17.1%(同17.8%)の順。

全体の売上総利益率11.9%を上回ったのは23社(構成比44.2%)だった。

【売上総利益率改善率】

売上総利益の改善率が最も高かったのは北野建設の3.6ポイント上昇(10.5%→14.2%)。以下、ソネック1.6ポイント上昇(9.0%→10.7%)、大豊建設1.2ポイント上昇(8.8%→10.1%)と続く。

売上総利益率が上昇したのは、52社のうち18社(構成比34.6%)と、3割にとどまった。資材価格の高止まりや労務費の上昇などが影響を与えた。