財務諸表からリスクを読み解く

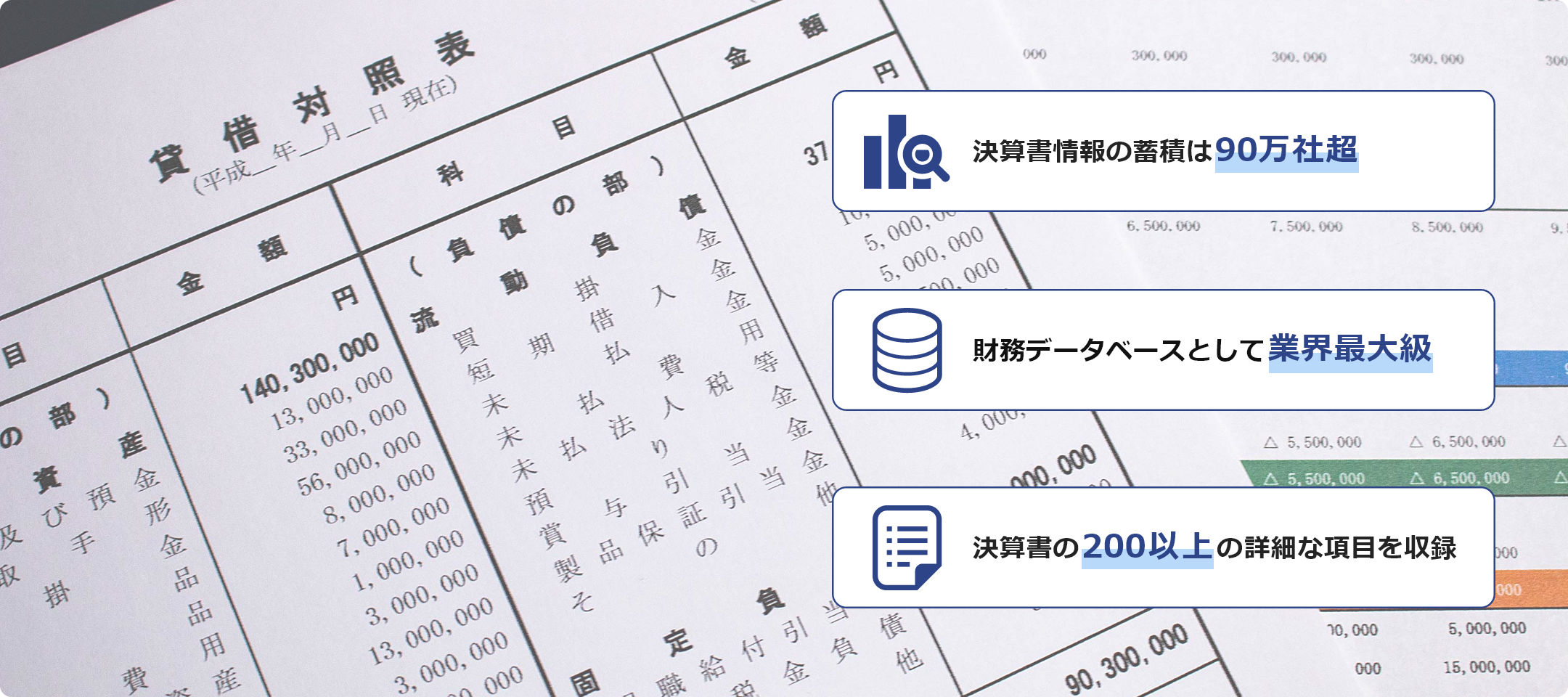

取引先の財務がどのような状態かを把握することは、与信管理には欠かせない重要な業務です。その上で、上場企業などが年に一度発表する財務諸表、いわゆる決算書には財務に関する様々な情報が記載されており、それらを正確に読み解くことで、より精緻な与信管理が実現できると言えます。

主な財務諸表には、「収益性」を示す損益計算書(P/L)、「安全性」を示す貸借対照表(B/S)、現金の流れを示すキャッシュ・フロー計算書の3種類があります。

ここではそれぞれの注目すべきポイントについて解説いたします。

収益性分析 ~損益計算書に注目!~

商品価値を表す! ~売上総利益率~

売上総利益÷売上高×100

仕入れた商品に対し、どれだけ付加価値をつけて販売できたかを示す指標であり、主に同業他社との商品比較で利用される。一般にサービス業は商品への付加価値が高いことが多く、不動産業も水準は高い。逆に薄利多売のケースが多い卸売業や建設業については水準が低い。

与信管理においては対象企業の属する業界平均と対象企業の実数を比較して、大幅に低い場合には注意が必要となってくる。

企業の本業・副業の実力がわかる! ~売上高経常利益率~

経常利益÷売上高×100

経常利益は本業及び副業の実績を示す利益であり、売上高経常利益率も企業活動全般の収益性を示す指標となる。売上高総利益率は同業他社との商品比較指標となっていたが、売上高経常利益率については業種を問わず比較可能である。与信管理においては業界標準値および過去数期分との比較が必要であり、著しく数値が低い場合には、販売数量は増加したが販売価格は低い、投資での運用がよくないなどが考えられ、どこに原因があるかを確認していきたい。

なお、一般的に業界平均値が高い業種には、不動産業、製造業などが該当し、低い業種には小売業、建設業が該当、全業種を平均した売上高経常利益率は1%超である。

安全性分析 ~貸借対照表に注目!~

短期支払能力がわかる! ~流動比率、当座比率~

流動比率=流動資産÷流動負債×100

当座比率=当座資産(現金及び預金+受取手形+売掛金+有価証券)÷流動負債×100

流動比率は1年以内に支払期日がやってくる流動負債を1年以内に現金化される流動資産でどれだけ賄うことができるかを示す指標である。当座比率についても基本的には流動比率と同じ短期支払能力を示す指標であるが、当座資産には不良在庫などが含まれている可能性のある棚卸資産が含まれておらず、流動比率より確実な支払能力を示す指標となる。与信管理においては、業界標準値および過去数期分との比較が必要であり、一般に流動比率は200%以上が理想とされる。また、全業種の標準値を比較した場合、流動比率はサービス業、不動産業が高く、卸売業、小売業は低い。当座比率は、サービス業、建設業が高く、小売業、不動産業が低くなっている。

企業の自力がわかる! ~自己資本比率、固定比率~

自己資本比率=自己資本(純資産の部)÷総資本×100

固定比率=固定資産÷自己資本×100

自己資本比率は、毎期の最終利益の蓄積を示す指標であり、固定比率については、自己資本でどれだけ固定資産を賄えるかを示す指標である。与信管理においてはいずれも業界標準値および最低2期分の比較が必要で、自己資本比率については対象企業の自力を測る指標となるため、利用頻度は高い。

また、自己資本がマイナスとなっている場合は「債務超過」の状況にあり、倒産リスクも増加する。全業種の中で標準値が高いのは、製造業、サービス業、低いのは小売業、不動産業であり、30%以上有していれば一定の評価が担保される。固定比率については、流動比率と対峙する指標であり、金額の大きい固定資産について自己資本の範囲でどれだけ賄えるかを表し、低ければ低いほど望ましい。全業種の平均値としては200%前後であるが、100%未満が理想となってくる。

キャッシュ分析 ~キャッシュ・フロー計算書に注目!~

現金創出力がわかる! ~キャッシュフローマージン~

営業活動によるキャッシュ・フロー÷売上高×100

売上に対しどれだけ効率的にキャッシュを生み出しているかを示す指標であり、数値は高い方が効率的な資金化が行われたことを示しているため望ましく、低い場合には不良在庫の処分などを行った可能性がある。与信管理においては、売上高営業利益率との比較を行い、相対的にキャッシュフローマージンが低い場合には売上高重視の経営である可能性があり、債権回収能力が低いことも想定されるため、数値が低い場合には十分な注意を要する。

金融費用の支払能力がわかる! ~インタレスト・カバレッジ・レシオ~

(営業活動によるキャッシュ・フロー+支払利息・割引料)÷支払利息・割引料

金融費用を支払う能力が営業活動によるキャッシュ・フローベースでどの程度あるかを示す指標であり、倍率が高ければ利息の支払に余裕があることを示し、最低でも1.0倍以上ないと金融費用を食いつぶしていることを意味する。与信管理において、金利負担は業績への影響が大きく、最低2期分の比較を行い、大きく変動している場合には貸借対照表上の借入金の金額も同時に確認する必要がある。