大手と中小の業績格差が拡大 ~ 2021年「道路貨物運送業の業績動向」調査 ~

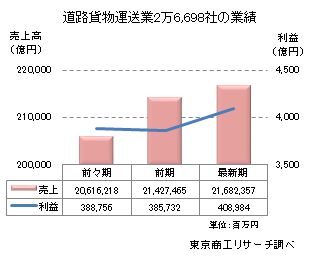

全国の道路貨物運送業者2万6,698社の2021年(1月期-12月期)の売上高合計は、21兆6,823億5,700万円(前年比1.1%増)と2年連続で伸びた。新型コロナ感染拡大による在宅勤務や外出自粛などでEC市場が拡大し、大手を中心に宅配貨物需要が高まった。

最終損益が判明した1万5,525社の当期純利益合計は、4,089億8,400万円(同6.0%増)だった。ただ、コロナ前の前々期から徐々に赤字企業が増え、最新期は21.7%の企業が赤字だった。

国土交通省が発表した2020年度の宅配便実績は、巣籠り需要の増加などで48億3,670万個(前年度比約11.9%増)と大幅に増えた。宅配貨物運送市場の拡大を追い風に、大手の好調に業績を伸ばしたが、2020年度の国内自動車貨物輸送量は2,134億1,900万トンキロ(前年度比84.9%)に落ち込んでいる。1社あたりの売上高は減収が続き、大手と中小企業の業績格差がコロナ禍で広がった。

2022年1∸5月の道路貨物運送業の倒産は合計94件(前年同期比40.2%増)に達し、2月を除き5月まで前年同月を上回って推移している。燃料価格の高止まり、人手不足などの影響で中小運送業者の業績は厳しさを増しており、今後の道路貨物運送業者の動向に目が離せない。

※本調査は、東京商工リサーチの企業データベース(390万社)から、日本産業分類(小分類)「道路貨物運送業」のうち、一般貨物自動車運送業と貨物軽自動車運送業、集配利用運送業を対象に2021年1月期~2021年12月期を最新期とし、3期連続で業績比較が可能な企業2万6,698社(最終損益は1万5,525社)を抽出し、分析した。

最新期の売上高は1.1%増

全国の道路貨物運送業2万6,698社の2021年(1月期-12月期)の売上高合計は、21兆6,823億5,700万円(前年比1.1%増)で、2年連続で増収となった。

2021年は拡大した宅配便需要を取り込んだ大手を中心に、売上高を伸ばした企業が多かった。

一方、当期純利益の合計は4,089億8,400万円の黒字(前年3,857億3,200万円の黒字、前年比6.0%増)だった。コロナ前の2019年の3,887億5,600万円を5.2%上回った。

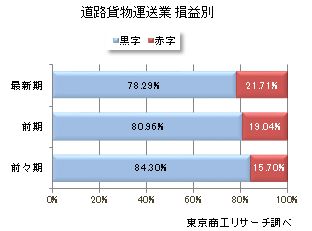

損益別、赤字企業が2割

最新期で損益が判明した1万5,525社中、黒字は1万2,155社(構成比78.2%)に対し、赤字は3,370社(同21.7%)と2割を超えた。

赤字企業の構成比は前期(2020年)が19.0%(1万4,950社中、2,846社)、前々期が15.7%(1万4,387社中、2,259社)だったが、2021年は初めて2割を超えた。

また、2021年に50億円以上の黒字を計上したのは6社(前年5社)、50億円以上の赤字を計上したのは1社(前年1社)だった。

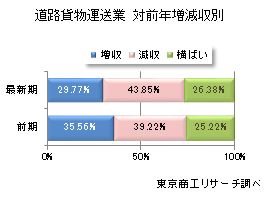

最新期は減収企業が増収企業の1.4倍

2021年の対前年増減収別(対象2万4,377社)は、増収企業が7,256社(構成比29.7%)で、2020年より759社(9.4%減)減少した。

一方、減収は1万690社(同43.8%)で、2020年より1,850社(20.9%増)増加した。

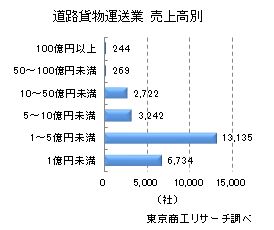

売上高5億円未満が75%超

2021年の売上高別は、最多は売上高1~5億円未満の1万3,135社(構成比49.8%)。次いで、1億円未満が6,734社(同25.5%)、5~10億円未満が3,242社(同12.3%)と続く。

売上高5億円未満が75.3%を占め、道路貨物運送業の大半を中小・零細事業者が占めている。

売上高100億円以上の244社のうち、1000億円以上は6社にとどまり、大手の寡占化が進んでいるようだ。

従業員数は10~50人未満、資本金別では1千万円~5千万円未満が最多

従業員数別では、10~50人未満が1万4,483社(構成比54.2%)で最多。次いで、5~10人未満の4,386社(同16.4%)、5人未満の2,745社(同10.2%)と続き、5人未満から50人未満が2万1,614社(同80.9%)と8割を占めた。

資本金別では1千万円~5千万円未満が1万4,842社(構成比55.5%)で最多。次いで1百万円~1千万円未満が9,789社(同36.6%)、5千万円~1億円未満が1,017社(同3.8%)と続く。

道路貨物運送業界は人手不足や燃料費高騰など、対応すべき課題が山積している。人手不足は、トラックドライバーの長時間労働や低賃金の改善が急務になっている。2020年度のドライバーの年間労働時間は全産業平均の2,100時間と比べ、大型トラック運転手は2,532時間と432時間も長く、一方で年間所得額は全産業487万円と比べ、大型トラック運転手は454万円と約7%低い。

こうした環境を嫌気し、若年層ドライバー希望者が増えない悪循環が業界の人手不足に拍車をかけている。また、業界全体は、時間外労働に年間960時間の上限規制が設けられる2024年問題への対応も迫られている。

5月30日現在、軽油の価格は全国平均小売価格148.2円(経済産業省資源エネルギー庁発表)と7週連続で下落傾向にはあるが、依然として価格の高止まりが続いている。これが経営に大きな負担になっている。また、荷主と下請運送事業者との適正取引について、中小・零細企業は荷主に対する立場が弱く、適正な運賃・料金の収受が厳しい状況も残している。

2021年の道路貨物運送業の休廃業・解散は、459件(前年比0.2%増)だった。2021年はコロナ関連の支援効果が残り、全体では10.7%減少しただけに、微増とはいえ道路貨物運送業の増加が気になる。コロナ禍は落ち着くが、経営体力の脆弱化や後継者不在を背景に、倒産に追い込まれる企業や休廃業、解散、M&Aを選択する業者が増える可能性が高まっている。