「主な上場 電機、輸送用機器メーカーの労務費」調査

上場する電機、輸送用機器メーカー98社の製造部門の2013年3月期の労務費総額は4兆5,309億円(前年同期比0.3%増)で、 2010年を底に3年連続で増加した。だが、リーマン・ショック前の水準に戻らず抑制が続いている。業種では、電機メーカーは2009年から低迷が続く一方、自動車など輸送用機器メーカーは3年連続で増加をたどり、明暗を分けている。

- ※本調査は、電機、輸送用機器メーカー98社を対象に2013年3月期決算の有価証券報告書の製造原価明細書から労務費を抽出し、過去データと比較した。製造業の従業員の人件費は、製造部門は製造原価明細書に労務費として計上され、営業部門や管理部門などの従業員の賃金給料は販管費及び一般管理費に別立てで計上される。労務費は製造に従事する従業員にかかった費用の総額で、具体的には「給与」、「賞与」、「福利厚生費」などが含まれる。

総労務費 リーマン・ショック前の水準に戻らず

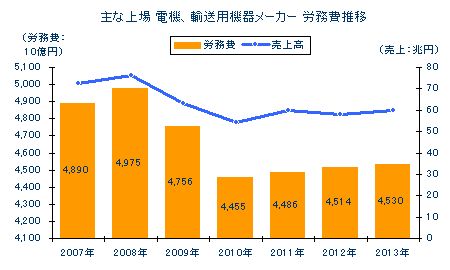

株式上場する主な電機メーカー(62社)と輸送用機器メーカー(36社)、合計98社の総労務費は4兆5,309億3,000万円(前年同期比0.3%増)で、2011年から3年連続で増加した。

2007年3月期以降の総労務費は、2007年が4兆8,901億7,000万円、2008年が4兆9,755億9,200万円(前年同期比1.7%増)、2009年が4兆7,567億6,300万円(同4.3%減)、2010年が4兆4,554億8,400万円(同6.3%減)、2011年が4兆4,860億6,000万円(同0.6%増)、2012年が4兆5,145億8,500万円(同0.6%増)だった。輸送用機器が牽引する格好で3年連続で前年同期を上回ったが、ペースは鈍く、2013年実績をリーマン・ショック前の2008年と比較すると8.9%下回っている。

98社の総売上高(単独決算ベース)は、リーマン・ショック前の2008年3月期の76兆円に対し、2013年同期は59兆円に減少しており、業績低迷が労務費の抑制に働いていることが分かった。

売上高対労務費比率7.5% リーマン・ショック前を上回る

売上高と製造従事者の労務費の比率である「売上高対労務費比率(労務費÷売上高×100)」をみると、2013年3月期は7.5%で前年同期より0.2ポイント低下している。

過去の3月期決算では、2007年6.7%、2008年6.5%、2009年7.5%、2010年8.2%、2011年7.4%、2012年7.7%で、2013年は前年同期を下回ったもののリーマン・ショック前の6%台に比べ1ポイント高い水準になっている。労務費の抑制は、人員や賃金の削減に限界があることから想定以上に売上高が落ち込んだ場合、相対的に比率が高くなったとみられる。

- ※「売上高対労務費比率」は、売上高に対する費用比率で低い方が収益に寄与する。ただ、労務費は内部生産に関する費用のため、外注を多用する企業は比率が低くなりやすい側面もある。

電機62社 6割で労務費が前年同期を下回る

電機メーカー62社の2013年3月期の総労務費は、2兆126億600万円(前年同期比0.6%減)だった。41社(構成比66.1%)の労務費が前年同期を下回った。

この7年間では2008年の2兆2,421億2,900万円(前年同期比0.5%増)をピークに、リーマン・ショック後の2009年は2兆1,625億8,500万円(同3.5%減)、2010年は2兆539億6,500万円(同5.0%減)、2011年は2兆264億4,800万円(同1.3%減)と3年連続で前年同期を下回った。2012年は2兆266億7,600万円(同0.01%増)と底打ち感がみえたが、2013年は再び減少に転じた。

電機メーカー62社の2013年3月期の従業員数は、前年同期より削減した企業が37社(構成比59.6%)と約6割にのぼり、人員と労務費の削減が電機業界の苦境を示す数値ともなっている。

自動車関連などの輸送用機器36社 労務費が上昇

一方、輸送用機器メーカー36社の2013年3月期の総労務費は、2兆5,183億2,400万円で前年同期より1.2%増加した。約6割の21社(構成比58.3%)で労務費が前年同期を上回った。

3月期では、この7年間では2008年の2兆7,334億6,300万円をピークに、リーマン・ショック後の2009年は2兆5,941億7,800万円(前年同期比5.0%減)、2010年も2兆4,015億1,900万円(同7.4%減)と減少が続いた。だが、2011年に2兆4,596億1,200万円(同2.4%増)と増加に転じ、2012年も2兆4,879億900万円(同1.1%増)と続き、3年連続で労務費は増加している。

労務費は自動車関連を中心とした輸送用機器メーカーが増加する一方、電機メーカーは抑制に歯止めがかからず、業種間で温度差が広がっている。アベノミクス効果による為替相場の円安で、企業収益の上振れも目立ってきた。だが、生産拠点の海外シフトに変化はみられず、国内製造業の労務費はまだら模様をみせている。労務費は業績展開より、従業員数や人件費などコスト削減で動きが先行する傾向もあり、業績次第だが当面は抑制が続く可能性を残している。