TSRデータインサイト

日本経済の「現在」を理解するための手がかりとして、TSRが長年蓄積してきた企業情報、倒産情報および公開情報等に基づき、独自の視点に立った分析をまとめて発表しています。

日本経済の「現在」を理解するための手がかりとして、TSRが長年蓄積してきた企業情報、倒産情報および公開情報等に基づき、独自の視点に立った分析をまとめて発表しています。

表示件数:

掲載日:

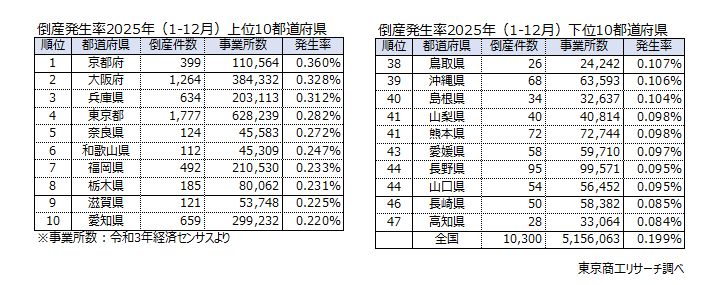

「倒産発生率」ワーストは京都府 近畿2府4県がワースト10位内、地域の格差拡大

2025年の「倒産発生率」は0.199%で、2024年から0.005ポイント上昇した。地区別は、ワーストの近畿が0.31%、最低の北海道は0.126%で、最大2.4倍の差があり、地域格差が拡大したことがわかった。

2

新型コロナ破たん、2カ月連続の150件割れ

2月は「新型コロナ」関連の経営破たん(負債1,000万円未満含む)が140件判明し、2020年2月の第1号の発生から累計1万3,715件に達した。2026年1月は143件で2022年1月の117件以来、4年ぶりに150件を下回ったが、2月も140件と小康状態が続いている。

3

2025年の株主優待「導入」上場企業は175社 個人株主の取り込みが課題、優待廃止は68社に

2025年に株主優待の導入(再導入を含む)を発表した上場企業は175社だった。一方で、廃止を発表した上場企業は68社だったことがわかった。

4

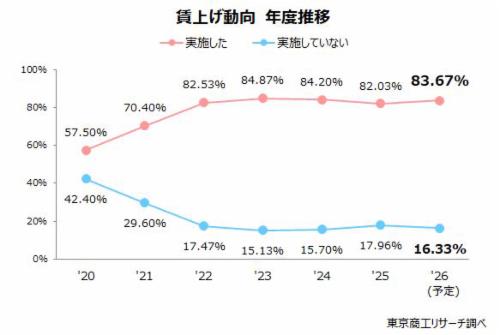

2026年度の「賃上げ」 実施予定は83.6% 賃上げ率「5%以上」は35.5%と前年度から低下

2026年度に賃上げを予定する企業は83.6%で、5年連続で80%台に乗せる見込みだ。 2025年度の82.0%を1.6ポイント上回った。ただ、賃上げ率は、全体で「5%以上」が35.5%(2025年8月実績値39.6%)、中小企業で「6%以上」が7.2%(同15.2%)と、前年度の実績値から低下した。

5

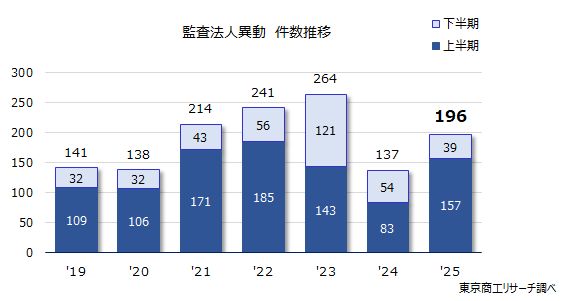

2025年 上場企業の「監査法人異動」は196社 「中小から中小」が78社、理由のトップは「監査期間」

全国の証券取引所に株式上場する約3,800社のうち、2025年に「監査法人異動」を開示したのは196社(前年比43.0%増、前年137社)だった。